عصر تراکنش ۷۷ / امروز به هر صنعتی که سرک میکشیم، صحبت از دیجیتالی و هوشمند شدن آن است. صنعت بیمه نیز از این قاعده مستثنی نیست و در تلاش است با روی آوردن به تحولات دیجیتال، فرمهای جدیدی برای ارائه خدمات بیمهای پیدا کند؛ فرمهایی که با انتظارات و نیازهای جامعه فعلی و نسل Z همخوانی و تطابق داشته باشد. با وجود این، به نظر میرسد که صنعت بیمه در ایران آنطور که باید دیجیتالی نشده و در مقایسه با سایر صنایع نیز عملکرد قابل قبولی در این حوزه نداشته است.

این در حالی است که بخش بزرگی از جامعه ایران از خدمات بیمه محروماند و فناوری میتواند به فراگیر شدن بیمه بهعنوان یکی از ابزارهای فراگیری مالی کمک کند. دقیقاً به همین دلیل هم هست که چند سالی است شاهد شکلگیری اینشورتکهایی هستیم که میکوشند بخشی از سهم بازار بیمه را به خود اختصاص دهند، اما با مقاومت بخش سنتی این صنعت مواجهاند؛ بخشی که عموماً از تغییر مختصات بازار استقبال چندانی نمیکند و با مقاومتش برای تغییر موجب به تعویق افتادن دیجیتالی و هوشمند شدن کامل این صنعت میشود. سیزدهم آذرماه روز بیمه بود و به این بهانه در گفتوگو با فعالان این صنعت به وضعیت کنونی فناوری در صنعت بیمه کشور و لزوم توسعه فناورانه این صنعت پرداختیم. علاوهبر این نگاهی کوتاه به وایتپیپر دیلویت با عنوان «توسعه فناوری در بازار بیمه اروپای مرکزی» داشتیم که در ادامه میخوانید.

روند دیجیتالی شدن صنعت بیمه در جهان

به کارگیری فناوری در صنعت بیمه مزایای زیادی دارد که ازجمله آنها میتوان به شناسایی و کاهش تقلب، کاهش ریسک شرکتهای بیمه، بهبود تعامل با مشتری، ایجاد فرصتهای درآمدی جدید، کاهش هزینهها، بهبود تصمیمگیری با شناخت رفتار مشتری، مشاوره هوشمند و قیمتگذاری هوشمند اشاره کرد. فروش بیمهنامه آنلاین در ایران از اواسط دهه ۱۳۹۰ آغاز شد، اما همهچیز به اینجا ختم نشد و کاربست فناوری در صنعت بیمه از این هم فراتر رفت. با وجود این، برخی بر این باورند که صنعت بیمه در ایران آنطور که باید دیجیتال نشده و اینشورتکها با مشکلات مختلفی مواجهاند. با این حال، نمیتوان رشد اینشورتکها را در ایران نادیده گرفت.

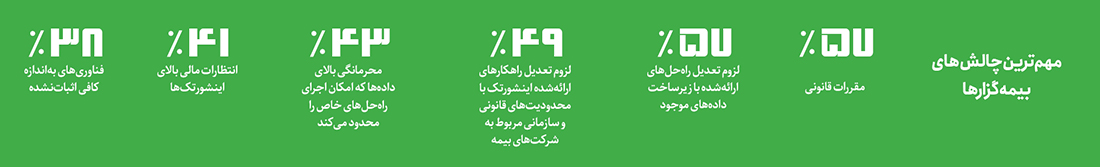

حفظ حریم خصوصی و امنیت دادهها، فراهم کردن زیرساختهای مناسب، افزایش ریسکهای عملیاتی و کمبود بودجه ازجمله چالشهای اصلی اکثر اینشورتکها در تمام جهان محسوب میشوند. با نگاه به وضعیت اینشورتکها در ایران میتوان کمبود منابع انسانی و عدم پذیرش فناوری و نوآوری از سمت رگولاتور را نیز به این فهرست اضافه کرد و علاوهبر اینها، یکی دیگر از مشکلات اینشورتکهای ایرانی به نحوه تعاملشان با شرکتهای بیمه سنتی برمیگردد؛ شرکتهایی که عموماً دولتی و شبهدولتیاند و در برابر پذیرش فناوری و نوآوری مقاومت میکنند. مؤسسه پژوهشی دیلویت در سال ۲۰۲۳ گزارشی تحت عنوان «توسعه فناوری در بازار بیمه اروپای مرکزی» منتشر کرده و در آن با بررسی شرکتهای بیمه در اروپای مرکزی به نتایج جالبی رسیده است.

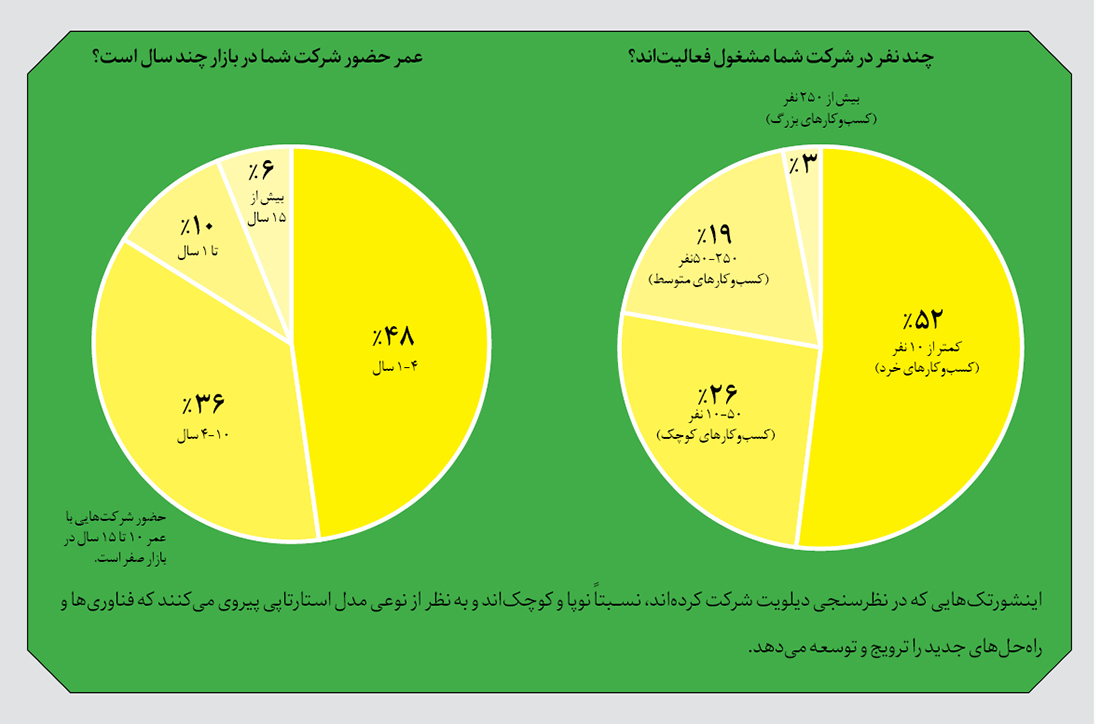

بررسی طول عمر اینشورتکها در اروپای مرکزی نشان میدهد که چیزی حدود ۷۸درصد از آنها بالای ۱۵ سال، ۱۴درصد از آنها بین ۳ تا ۱۰ سال و ۸درصدشان بین ۱۰ تا ۱۵ سال قدمت دارند. این در حالی است که طبق این گزارش اگر میزان همکاری آنها با شرکتهای بیمه سنتی را بررسی کنیم، شاهد همکاری ۳درصدی بین این دو شکل ارائه بیمه خواهیم بود.

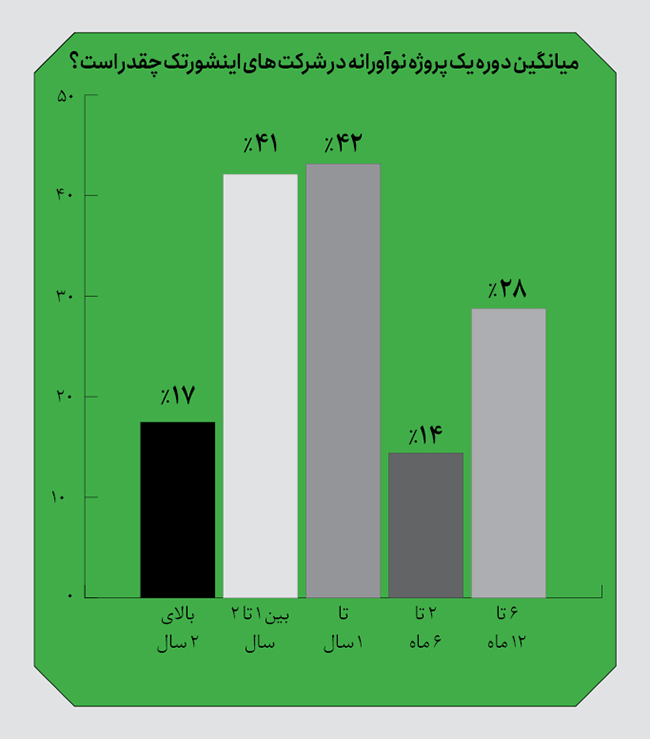

همچنین، بررسی تعداد پروژههای مشترک آنها در ۳ سال گذشته نشان میدهد که تعداد پروژههای مشترک آنها در سطح کسبوکارهای خرد کمتر از ۱۰ مورد، در سطح شرکتهای کوچک بین ۱۰ تا ۵۰ مورد و در سطح شرکتهای متوسط ۵۱ تا ۲۵۰ مورد بوده است. میانگین دوره زمانی هر پروژه نیز به این صورت بوده: حدود ۴۲درصد از پروژهها یک سال، ۱۷درصد از آنها بالای دو سال و ۴۱درصد بین یک تا دو سال طول کشیدهاند. این پژوهش نشان میدهد که پذیرش اینشورتکها در اروپای مرکزی بدون چالش نبوده و آنها نیز با مشکلاتی مواجه بودهاند، ازجمله: کمبود بودجه اختصاص دادهشده به فناوری، تمایل اینشورتکها به تکروی، موانع ارتباطی، تعیین کارکنان توسط شرکتهای بیمه، نداشتن دانش کافی برای استفاده از فناوری و محرمانه بودن دادهها که دست آنها را در عملیاتهای اجرایی میبندد.

تمرکز بر ریسک ارزیابی و قیمتگذاری، شخصیسازی محصولات، افزایش فروش و ایجاد محصولات نوآورانه، بهبود تجربه مشتری، خودکارسازی فرایندهای داخلی کسبوکارها، رفع یا تعدیل ضررها و تقلبها، ارتقای امنیت سایبری، ارائه راهحلهای مبتنی بر ابر، استفاده از بلاکچین، استفاده از اینترنت اشیاء و معماری دادهها برخی از اهداف ۵ سال آینده صنعت بیمه در جهان هستند که طبق گزارش دیلویت در کانون توجه صنعت بیمه در اروپای مرکزی نیز قرار دارند. همچنین، ۳۹درصد تمایل برای همکاری با صنعت بانکی، ۳۵درصد تمایل برای همکاری با صنعت خودرو، ۲۶درصد تمایل به همکاری با صنعت حملونقل، ۲۳درصد تمایل به همکاری با صنعت دارو و ۲۳درصد تمایل به همکاری با صنعت مالی و حسابداری در اینشورتکهای اروپای مرکزی دیده میشود.

نتایج این پژوهش نشان میدهد که وضعیت توسعه اینشورتکها در اروپای مرکزی خوب و رو به جلو است و در آینده شاهد شکوفایی آن خواهیم بود، در حالی که در ایران برخی از فعالان صنعت بیمه بر این باورند که این صنعت یکی از محافظهکارترین و سنتیترین صنایع کشور است و برای پذیرش نوآوری و فناوری مقاومت میکند. در ادامه گفتوگوی عصر تراکنش را با ۳ فعال صنعت بیمه کشور میخوانید.

اقیانوس آبی بیمه دیجیتال در ایران

برخی بر این باورند که فناوری یک عامل برهمزننده بزرگ و انقلابی در صنعت بیمه کشور بوده، اما بنا بر صحبتهای محمود کریمی، مؤسس و عضو هیئتمدیره مرکز نوآوری پلنت، اینطور نیست. او در این باره میگوید: «با نگاهی اجمالی به صنعت بیمه کشور متوجه میشویم که این برهمخوردگی بهصورت محسوس رخ نداده و وقتی به ضریب نفوذ بیمه نگاه میکنیم، درمییابیم که این عدد افزایش چشمگیری نداشته است. با وجود این، میتوان گفت که در بخشهایی از زنجیره صفر تا صد ارائه خدمات، تغییراتی جدی داشتهایم؛ تغییراتی که منجر به شدت گرفتن برخی مقاومتها و ترک خوردن برخی پیشفرضهای قدیمی شده است، اما هنوز زود است که از انقلابی فناورانه در این صنعت صحبت کنیم، زیرا بازیگران بیمهای و مشتریانشان، تغییرات انقلابی خاصی را در این صنعت مشاهده و تجربه نمیکنند. این ادعا درست است که فناوری میتواند به عاملی انقلابی در صنعت بیمه تبدیل شود، اما ما هنوز حتی به نیمه راه هم نرسیدهایم و از ظرفیت فناوریهای کنونی بهره کافی نبردهایم. اگر این موضوع را در چهارچوب انقلاب صنعتی چهارم و ارکان آن ببینیم و مقایسه کنیم که طی این انقلاب کدام یک از فناوریهای محوری به صنعت بیمه ورود پیدا کردهاند، این قضاوت آسانتر میشود. برای مثال باید به این سؤال پاسخ داد که کلاندادهها، فناوریهای شناختی، اینترنت اشیا و هوش مصنوعی در کجای صنعت بیمه نقش کلیدی دارند؟»

او با اشاره به مقاومت حداکثری صنعت بیمه ایران برای پذیرش فناوری میگوید که فعلاً صنعت بیمه ایران به دلایل مختلف که برخی از آنها قانعکننده هم هست، تا جایی که توانسته در برابر پذیرش فناوری مقاومت کرده و هرجا که دیگر هیچ راه گریزی از آن نبوده، تن به پذیرش فناوری داده است: «در موارد انگشتشماری مدیران مؤثر و حامی فناوری برای ایجاد نوآوری در این صنعت، تجربههایی را در برخی شرکتهای بیمهای رقم زدهاند. درنتیجه، میتوان گفت که تسری فناوری به این صنعت و بروز نوآوری در کل زنجیره ارزش آن اتفاق نیفتاده و مسیری طولانی پیش رویمان است؛ مسیری که توسعه آن به درک فرصتها و چالشهای کاربست فناوری در صنعت بیمه بستگی دارد. با این حال، در سالهای اخیر شاهد ورود بازیگران جدیدی به این صنعت بودهایم که از دریچه فناوری و نوآوری وارد شدهاند و تلاش میکنند تأثیر خود بر این صنعت را افزایش دهند. ازجمله نمودهای عینی وجود نوآوری و فناوری در این صنعت حضور مقایسهگرهای بیمه، و وجود خدماتی مانند کروکی آنلاین و دیجیتالی شدن فرایندهای مختلف در این صنعت است. اما آیا میتوان این تلاشها را کافی دانست؟ خیر.»

به نظر کریمی، برخی از ارکان اکوسیستم بیمه دیجیتال در ایران به وجود آمده، اما هنوز آن رابطهای که باید بین اجزای یک اکوسیستم باشد، به وجود نیامده است. او در این باره توضیح میدهد: «در ایران برخی از ارکان یک اکوسیستم بیمه دیجیتال جدا از هم به وجود آمدهاند و هنوز رابطه ارگانیکی بین آنها شکل نگرفته و کنش و واکنش خاصی را بین بازیگران آن نمیبینیم. درواقع، میتوان گفت که زنده بودن این اکوسیستم، نمود زیادی ندارد. برخی از بازیگران این اکوسیستم نظیر اپراتورهای تلفن همراه و پلتفرمهای ارائهدهنده خدمات آنلاین، ارتباطی پویا با مشتری و کاربران خود دارند و از طریق تحلیل کلاندادهها و ارتباطشان با مردم، پویایی اکوسیستم را حفظ میکنند.»

به نظر میرسد که رابطه بین شرکتهای بیمه و اینشورتکها، رابطهای پرچالش است. مهمترین چالشی که کریمی در پذیرش نوآوری و فناوری به آن اشاره میکند، مسئله شبکه نمایندگی و جایگزینی ابزارهای دیجیتال و آنلاین به جای شبکه انسانی فعال در این صنعت است: «پیچیدگیهای قانونگذاری و موضوعهای فنی بیمه، هنوز در برابر سادهسازی، دیجیتالی شدن و مقیاسپذیری مقاومت میکنند. از طرفی، اینشورتکها و استارتاپهای دارای ظرفیت اثرگذاری بر صنعت بیمه نیز، این پیچیدگیها را بهخوبی نمیشناسند و این مسئله وقتی در کنار عدم پذیرش فناوریهای پیشرفته از سمت شرکتهای بیمه قرار میگیرد، مانع توسعه صنعت میشود. به نظر من، فاصله داشتن شرکتهای بیمه با فناوریهای جدید، امر عجیبی نیست و طبیعی به نظر میرسد و پذیرش فناوری زمان میبرد، اما باید به این نکته نیز توجه داشت که هرچه این پذیرش دیرتر اتفاق بیفتد، در توسعه صنعت بیمه کشور فرصتهای بیشتری از دست میرود. درنتیجه، باید به فکر سرعت بخشیدن به آن باشیم.»

کریمی معتقد است همکاری بین اکوسیستم بیمه و شرکتهای مشاور امر مهمی است که باید در مرکز توجه قرار بگیرد. به عقیده او، این شرکتها میتوانند واسطهها و تسهیلگرهای روی آوردن بیشتر شرکتهای بیمهای به استفاده از فناوری باشند: «ورود از منظر کسبوکاری و ترسیم آینده بازار و روندهای اثرگذار بر سرنوشت شرکتهای بیمه، آنها را برای بقا و حفظ جایگاه بازار به سوی استفاده از فناوری ترغیب میکند و مشاورهای حرفهای و خوب میتوانند راهنمای خوبی برای شرکتهای بیمهای باشند.»

به نظر او، محصولهای اینشورتکی معدودند و منابع و فرصتهای در اختیار اینشورتکها در مقایسه با منابع و فرصتهای در اختیار شرکتهای بیمه، ناچیز است و درواقع، کافی است میزان خسارت پرداختی یکی از محصولهای بیمهای یک شرکت بیمه را با کل منابع یکی از اینشورتکها مقایسه کنیم و به این سؤال پاسخ دهیم که اگر همان شرکت بیمه از فناوری برای فرایندها، خدمات، محصولات و مدل کسبوکاریاش استفاده میکرد، چقدر عایدی داشت؟ به باور کریمی، صنعت بیمه ایران هنوز که هنوز است، اقیانوسی است که ظرفیتهای زیادی برای پذیرش و استفاده از نوآوری و فناوری دارد.

بخش بزرگی از جامعه ایران از محصولهای بیمهای غیراجباری استفاده نمیکنند و این در حالی است که بیمه یکی از ابزارهای فراگیری مالی است و توسعه و فراگیری آن به کاهش آسیبها کمک خواهد کرد و در این میان فناوری نیز نقش مهمی دارد. مؤسس و عضو هیئتمدیره مرکز نوآوری پلنت با بیان این موضوع میگوید: «بیایید به پاسخ این سؤال فکر کنیم که مردم چقدر به مفید بودن بیمه و خسارت گرفتن از آن باور و اعتماد دارند و چقدر از بیمه نکردن داراییهایشان هراس دارند؟ اگر شفاف کردن کل فرایند بیمه شدن از خرید تا دریافت خسارت و بازیوار کردن فرایندها اتفاق بیفتد، شانسمان برای تغییر دادن نگاه مردم نیز بیشتر میشود. اینکه بتوانیم دسترسی به بیمه را برای مردم افزایش دهیم و در کنارش فرهنگ استفاده از بیمه را در آنها برساخت و نهادینه کنیم، هم به توسعه صنعت و هم به فراگیر شدن ابزارهای مالی در جامعه کمک میکند. استفاده از بیمه مزایای زیادی دارد و مهم است که اقدامهای شرکتهای بیمه و اینشورتکها، جنبه نمایشی نداشته باشد و بتواند با هماهنگی با نیازهای جامعه و صنعت عملکردی گرهگشا و ارزشآفرین داشته باشد.»

غریبگی عده زیادی از تصمیمگیرندگان کلیدی در صنعت بیمه با فناوری و مقاومت بازیگران مختلف در برابر تغییر ازجمله چالشهای موجود در این صنعت است. او در این باره توضیح میدهد: «در گذشته بیمه مرکزی را اصلیترین عامل بازدارندگی و عدم پذیرش نوآوری و فناوری در این صنعت میدانستند، اما امروز میبینیم که مدیران ارشد این نهاد ملی، خود برای پذیرش نوآوری و فناوری و همراه کردن اینشورتکها پیشقدم میشوند و به این کار ابراز علاقه میکنند. اجرایی شدن این علاقه زمانبر است، اما تغییر رویکرد آنها نکته مثبتی است که نشانههای محسوس دارد. با این حال، ترویج هرچه بیشتر سودمندیهای اینشورتکهای ارزشآفرین و گفتوگو درباره آنها به افزایش ضریب نفوذ بیمه کمک میکند و موجب کاهش نگرانیها میشود. وقتی بخش قابلتوجهی از زندگی و فرایندهای کاری مردم دیجیتال شده و نسلهای جدید از بدو تولد با جهانی دیجیتالیشده زندگی میکنند، نمیشود تصویری کاریکاتوری از خدمات بیمه ارائه داد و در برابر پذیرش تغییرات مقاومت کرد.»

او معتقد است که چشمانداز کلی صنعت بیمه برای آینده باید دیجیتالی شدن و گره خوردن محصولات بیمهای با داراییها، کالاها و خدمات موردنیاز زندگی مردم باشد. همچنین هریک از شرکتهای بیمه و اینشورتکها باید براساس توان خود و نیاز جامعه هدفشان، چشمانداز خاص خود را تعریف کنند و بر همان اساس جلو بروند. درواقع، نمیشود از دور برای تمام این شرکتها نسخهای واحد پیچید و خود آنها بهتر از هر سازمان یا فرد دیگری بر مختصات خود و بازارشان تسلط دارند و میتوانند آینده مطلوب خود را ترسیم میکنند.

تصور غلطی وجود دارد که میگوید با روی کار آمدن یک پارادایم جدید، پارادایمهای قبلی بهطور کامل از بین میروند. براساس همین باور غلط، برخی بر این باورند که با روی کار آمدن حداکثری اینشورتکها و توسعه و فراگیری بیمه دیجیتال شاهد طرد و حذف کامل شرکتهای بیمه خواهیم بود. کریمی در این باره اظهار میکند: «چرا باید با توسعه بیمه دیجیتال سایر انواع پاسخگویی به نیازهای جامعه حذف و طرد شوند؟ مگر پیشرفتهای صنعت بانکداری به قیمت حذف شعبه و عدم مراجعه مردم به بانکها بود؟ همواره افرادی هستند که روشهای گذشته را ترجیح میدهند، بنابراین قرار نیست پارادایم دیجیتالی شدن که البته پارادایم غالب میشود، باعث مرگ کامل پاردایمهای دیگر شود. اینکه در بزنگاه تغییر، تهدیدها مدام پیش چشم ما قرار بگیرند، عادی است، اما درست و کامل نیست. دیجیتالی شدن صنعت بیمه و توسعه اینشورتکها امکانها و فرصتهای زیادی را پیش روی ما قرار میدهد که اگر به چنین تحولی نگاهی آسیبشناسانه داشته باشیم، این فرصتها از دیدمان پنهان میمانند و خودشان را در قالب تهدید به رخ میکشند. درنتیجه باید در برابر پذیرش امر نو، واکنشی منعطف داشته باشیم و مزایا و معایب آن را در کنار هم بررسی کنیم و هر تغییری را صرفاً از منظر تهدیدهای آن در نظر نگیریم.»

تحول دیجیتال؛ فرصت دیروز، امکان امروز و راهی برای بقا در فردا

بنا بر صحبتهای علیاکبر گلشنی اصل، مدیر تحول دیجیتال بیمه دی، فناوری از ابتدای شکلگیری شرکتهای بیمه خصوصی در کشور در نحوه کسبوکارها تأثیرگذار بوده و در ادامه مسیر، بهویژه در سالهای اخیر تغییرات زیادی را در نحوه ارائه خدمات بیمه ایجاد کرده است. با وجود این، تا رسیدن به نقطهای که بتوانیم آن را انقلابی در صنعت بیمه بنامیم، فاصله داریم. او درباره وضعیت صنعت بیمه در ایران میگوید: «ما در صنعت بیمه آنطور که باید از فناوریهای نوین استفاده نکردهایم و با شرکتهای خارجی مشابه فاصله زیادی داریم. ما به تغییر فرایندها با استفاده از فناوری از حالت سنتی به حالت الکترونیک بسنده کردهایم. این در حالی است که این صنعت ظرفیتهای زیادی دارد که دستنخورده باقی مانده است.

یکی از بخشهای حائز اهمیت در این حوزه، سامانههای بیمهگری است که وضعیت خوبی ندارد و هر تلاشی برای تغییر این سامانهها نیازمند صرف وقت و انرژی زیاد است. درواقع، اگر همت چند نفر از فعالان صنعت بیمه کشور نبود که روزی تصمیم گرفتند سامانه بیمهگری واحدی را ایجاد کنند، شاید امروز همین را هم نداشتیم. با این حال، شرکتهای بیمه حق انتخاب چندانی در این زمینه ندارند و مجبورند از میان تعداد بسیار محدودی از سامانههایی که وجود دارد، یکی را انتخاب کنند و درنهایت تمام فرایندهای صدور بیمهنامه و خدمات پس از فروش خود را بر مبنای آن پیادهسازی کنند. وضعیت سایر حوزههای مربوط به فناوری نیز به همین روال است و سرمایهگذاری مناسب و منسجمی روی سامانههای مختلفی نظیر فرایندکاوی، تحلیل داده و فناوریهای تحولآفرینی مانند هوش مصنوعی و اینترنت اشیا انجام نشده است.»

وضعیت نوآوری نیز چیزی شبیه به وضعیت فناوری است؛ بسیاری از شرکتها به دلیل داشتن پورتفوی مشخص توجه زیادی به نوآوری نکردهاند و صرفاً بهصورت پراکنده و در حوزههای مختلف اقداماتی کردهاند که کافی نیست. او با اشاره به این موضوع میگوید که از سال گذشته، بیمه مرکزی اقدام به راهاندازی مرکز نوآوری صنعت بیمه کرده که آن هم تا به امروز مسکوت مانده و باید دید در صورت فعال شدن مجدد این پروژه، چه نقشه راهی برای آن در نظر میگیرند.

او معتقد است که اکوسیستم بیمه دیجیتال در ایران ایجاد شده، اما کارایی لازم را ندارد؛ سامانههای بیمهگری موظف شدهاند که به شرکتهای بیمه API ارائه دهند. شرکتهای بیمه نیز به دنبال صدور آنلاین بیمهنامه بدون حضور کارشناس و فرایندهای سنتی برای مشتریان خرد هستند. حضور اگریگیتورها نیز به جذابیت صنعت بیمه افزوده است، هرچند که آنها مجبورند مطابق با بخشنامه بیمه مرکزی عمل کنند و فرایندهای فروش خود را بهصورت سفارشگیری انجام دهند: «وبسرویسهایی نیز وجود دارد که اطلاعات خودرو، تخلفات و تصادفات را در اختیار واحدهای صدور قرار میدهد و پروندههای خسارت نیز بهصورت الکترونیک میان نهادهای مختلف به گردش درمیآید. بنابراین میتوان ادعا کرد که اکوسیستم بیمه دیجیتال تا حدی شکل گرفته، اما آنطور که باید توسعه نیافته است و نیازمند تلاش بیشتر بازیگران این صنعت است.»

صیانت از دادهها یکی از بزرگترین و مهمترین چالشهای این صنعت است. صنعت بیمه کشور بهویژه در حوزه فروش خرد، مسیر فروش را از طریق شبکه فروش خود طی میکند و آنچه در این مسیر از همهچیز مهمتر است، صیانت از دادههای مشتریان است. مدیر تحول دیجیتال بیمه دی در این باره میگوید: «جالب است بدانید که در شرکتهای بیمه، یک نماینده اجازه ندارد بدون اجازه نماینده دیگری بیمهنامه مشتری او را تمدید کند و اگر این اتفاق بیفتد، میتوان بهراحتی آن معرف بیمهنامه را تغییر داد. نمایندگان مدام اعتراض میکنند که یکی از اگریگیتورهای بیمهنامهای که اکنون بیمه شده، سالها قبل مشتری من بوده و آن را از من گرفتهاند. شرکتهای بیمه نیز همیشه باید از شبکه فروش خود حمایت کنند. این اعتراضها وقتی به گوش نهاد ناظر میرسد، سناریویی را میبینیم که چند سال اخیر با آن مواجه بودهایم.»

به گفته گلشنی، یکی دیگر از چالشهای صنعت بیمه کشور این است که ما در شرکتهای بیمه اجازه نداریم به کارگزاران آنلاین خود بهصورت مستقیم API ارائه دهیم و این مهم صرفاً از طریق سوئیچ بیمه مرکزی قابل تحقق است که وضعیت آن نیز مشخص است و خود میتواند به موضوع گفتوگوی دیگری تبدیل شود: «در حال حاضر، صدور بیمهها آنلاین نیست و چهبسا اگر هنگام خرید بیمهنامه از اگریگیتور، به دلیل درنظرنگرفتن ماهیت سفارشگیری در هنگام خرید، اختلافات پوششی و مبلغی پیش بیاید، اغلب مسئولیت آن را خود اگریگیتورها برعهده میگیرند. اما آیا این کار برای همه آنها مقدور است؟ به نظر من خیر. همچنین، اگر بخواهیم به چالشهای اینشورتکهایی اشاره کنیم که در حوزههایی بهجز فروش فعالیت میکنند، باید از بیعلاقگی مدیران میانی شرکتها به تغییر، تعدیل تفکرهای سنتی، بیاعتمادی به اینشورتکها و محصولاتشان، بیاعتمادی به حفظ دادهها و عدم ریسکپذیری آنها حرف بزنیم.»

شرکتهای مشاور میتوانند نقش بسزایی در تعیین استراتژی شرکتهای بیمه داشته باشند، اما باید به این نکته توجه کرد که اغلب این مشاورهها و حتی تعیین استراتژیها کوتاهمدت در نظر گرفته میشود، زیرا صندلی مدیریت شرکتها استحکام ندارد، بنابراین این مشاورهها تأثیر چشمگیری در فرایندهای کسبوکاری شرکتها نخواهد داشت. گلشنی با بیان این موضوع میگوید: «در صنعت بیمه ایران نیز اگر به کرسی مدیرعاملی شرکتهای بیمه نگاهی بیندازیم، میبینیم که دوره مدیریت مدیرانعامل آنها چیزی حدود دو سال است و آیا میتوان در این دو سال برنامهای برای تغییر در نظر گرفت؟ موضوع بعدی کرختی فرایندها است که شاید مشاوران بتوانند راهحلهایی برای بهبود آن ارائه کنند، اما اغلب اوقات با مقاومت سخت مدیران مواجه شده و از ارائه پیشنهاد خود پشیمان میشوند و برای اینکه کار خود را از دست ندهند، مجبور به تغییر ذائقه و پیشنهادهایشان میشوند.»

گلشنیاصل بر این باور است که پروژههای شرکتهای بیمه و اینشورتکها با یکدیگر قابل مقایسه نیست؛ پروژههای اینشورتکی اغلب در راستای توسعه خدمات و ارائه سرویس به شرکتهای بیمه سنتی طراحی میشوند، اما پروژههای شرکتهای بیمه سنتی در راستای توسعه فروش محصولات، ایجاد محصولات جدید و خدمات پس از فروش است: «لازم است اشاره کنم که اینشورتکها، اگریگیتور یا مقایسهکننده نرخ بیمه نیستند. تعداد زیادی اینشورتک در صنعت بیمه وجود دارد که خدمات متنوعی را در حوزههای صدور و خدمات پس از فروش برای شرکتهای بیمه فراهم کردهاند و در حال حاضر نیز خدمات آنها در حال بهرهبرداری است. درنتیجه میتوان گفت که در حال حاضر، اینشورتکها در راستای تکمیل سبد محصولات و خدمات پس از فروش شرکتهای بیمه سنتی قدم برمیدارند.»

آمارها حاکی از آن است که بخش بزرگی از جامعه بیمه نیستند. این در حالی است که بیمه یکی از ابزارهای فراگیری مالی است و توسعه آن میتواند به کاهش فقر کمک کند. به گفته گلشنی، عدم آشنایی کامل با بیمه و مزایای استفاده از آن حلقه مفقوده این مهم است. در حال حاضر، بیشتر مردم کشور از خدمات متنوع بیمهای و مزایای آن آگاهی لازم را ندارند. اگر بیمه اجباری شخص ثالث هم در کشور نبود، مطمئناً نتایج این آمار متفاوتتر نیز میشد. او در این باره میگوید: «استفاده از فناوری میتواند در بهبود این وضعیت کمککننده باشد. اگر بتوانیم به کمک ابزارهای مختلف تحلیلی و بهصورت برخط، مردم را از وضعیت خود آگاه و به آنها محصولات و پوششهای متنوع بیمهای را جهت بهبود وضعیت معرفی کنیم، میتوانیم وضعیت را تغییر دهیم. ایجاد بسترهای فروش برخط محصولات بیمهای به نحوی با فناوری عجین شده است و در چند سال اخیر شاهد رشد چشمگیری در حوزه فروش بیمههای خرد در بستر دیجیتال بودهایم. هرچند به احتمال زیاد باز هم پورتفوی حاصل برای محصولات خودرویی و درمان تکمیلی خواهد بود، اما این موضوع نویدبخش آن است که با ایجاد نوآوری در سایر محصولات میتوانیم اقدامات مناسبی را عملی کنیم و این امر باید در استراتژی شرکتهای بیمه و حتی نهاد ناظر قرار گیرد.»

در حال حاضر در صنعت بیمه اقدامات مثبتی در حوزه فروش و بهویژه بیمههای خودرو و درمان صورت گرفته است، ازجمله: امکان استعلام همزمان اطلاعات خودرو و صاحب پلاک در بسترهای مختلف که از این طریق مشتری میتواند بهراحتی با اعلام پلاک خودروی خود، مبلغ حق بیمه را مشاهده، و بهصورت برخط از بیشتر شرکتهای بیمه یا اگریگیتورها خرید کند، یا در حوزه خسارت نیز در تعدادی از شرکتهای بیمه این امکان فراهم شده است که فرد بیمهشده بتواند به جای حضور در مراکز خسارت شرکتها بهصورت کاملاً آنلاین خسارت خودروی خود را اعلام کند و با ارسال تصاویر، حتی بدون حضور ارزیاب، خسارت را دریافت کند. در حوزه درمان نیز با اتصال به سرویسهای بیمههای پایه این امکان فراهم شده تا فرد بیمهشده بتواند بهصورت برخط هزینه درمان خود (نسخه الکترونیک) را به شرکت بیمه اعلام کند و سایر فرایندها را برای دریافت هزینه طی کند. البته این امکان در تعداد محدودی از شرکتها پیاده شده و به نظر در آیندهای نزدیک برای اکثر شرکتهای بیمه فراهم خواهد شد.

او با بیان این موارد میگوید: «اگر بخواهیم کمی عمیقتر و جدیتر به موضوع نگاه کنیم، فناوری به ما در تجزیهوتحلیل دادههای ریسکهای فردی و ارائه نرخهای اختصاصی کمک بسیاری میکند. با استفاده از هوش مصنوعی میتوان دادهها را پردازش کرد و درباره آنها تصمیم گرفت و حتی میزان خسارات وارده را برآورد کرد و عملیات پرداخت خسارت را بدون دخالت انسانی انجام داد. در حال حاضر از این ابزار در شرکتهای مختلف بیمه در خارج از ایران بهرهبرداری میشود تا جایی که شعار یکی از شرکتهای نوظهور این صنعت این است: “همهچیز را درباره بیمه فراموش کن و با ما بیمه را تجربه کن.” فناوری میتواند فرایندهای کسبوکاری شرکتهای بیمه را بهصورت کلی تحتتأثیر قرار دهد. شرکتهایی که نتوانند در این مسیر حرکت کنند در آینده نهچندان دور دچار مشکلات فراوانی خواهند شد که بقای آنها را تهدید میکند.»

همیشه هر تغییری با مقاومت ذینفعان مختلف همراه است و صنعت بیمه نیز از این موضوع مستثنا نیست. در صنعت بیمه وقتی به فرایند ظهور فناوری نگاه میکنیم، چالشهای مختلفی در هر بخش میبینیم که به نظر مهمترین آنها به تفکر سنتی و تقابل آن با فناوری بهویژه در مواجهه با امنیت دادهها مربوط میشود. گلشنی در این باره میگوید: «از لحاظ علمی میتوانیم موانع پیادهسازی بیمه دیجیتال در صنعت بیمه ایران را به سه دسته اصلی تقسیم کنیم؛ موانع محیطی، موانع سازمانی و موانع رفتاری. در بعد رفتاری کمبود نیروی انسانی متخصص، عدم پشتیبانی مدیران ارشد و مقاومت پرسنل و شبکه فروش در برابر تغییر ازجمله مسائل مهمیاند که باید به آنها توجه کرد.»

به عقیده گلشنی، اغلب شرکتهای بیمه برای خود نقشه راهی ترسیم کردهاند که چشماندازشان را تعیین میکند و این نقشه برای هر شرکتی متفاوت است. برای مثال چشمانداز شرکت بیمه دی ارزشآفرینی پایدار و تجربه خوشایند مشتریان و شبکه فروش است و تلاش میکند بر مبنای چشماندازی که دارد، خدمات مختلفی را طراحی و پیادهسازی کند. بیمه ایران نیز که بنا بر آمارها برترین و موفقترین شرکت بیمه در کشور است، تصمیم گرفته با بهکارگیری فناوری اطلاعات، از جایگاه خود پاسداری کند.

او در این راستا اضافه میکند: «بهطور کلی، شرکتهای بیمه همان مسیر همیشگیشان را پیش میبرند و میل زیادی به فروش سازمانی و پورتفوی بزرگ نهادهای دولتی و شبهدولتی دارند و ارائه خدمات به آنها را ترجیح میدهند. آنها ممکن است در این مسیر از راهکارها، ابزارها و فناوریهای نوین نیز استفاده کنند. در این میان برخی از شرکتها برنامه خاصی برای استفاده از روندهای روز ندارند و بهصورت پراکنده و هرجا که مجبور باشند از فناوری استفاده میکنند. با وجود این، رویکرد اینشورتکها متفاوت است و بقای آنها به تدوین چشماندازی دقیق بستگی دارد. در بین اینشورتکها، حوزه فروش وضعیت بهتری دارد و مأموریت آنها تقریباً مشخص است و تلاش میکنند با رقابتی کردن نرخها و ایجاد تسهیلات مناسب به مشتریان، سهم بیشتری از بازار به دست آورند.»

به باور او، فراگیر شدن اینشورتکها بهطور مستقیم بر وضعیت نمایندگان شرکتهای بیمه که اغلب کرداری سنتی دارند، تأثیرگذار خواهد بود، اما باعث از بین رفتن شرکتهای بیمه نمیشود، زیرا اغلب آنها بر پورتفوهای بزرگ دولتی و نیمهخصوصی تکیه کردهاند و درواقع، بهتر است اینطور گفته شود که این فراگیری صرفاً باعث تغییر فرم فعالیت آنها خواهد شد و نمایندگانی که بتوانند خود را با دنیای دیجیتال وفق دهند، موفقیتهای بیشتری خواهند داشت: «درنتیجه توانمندسازی دیجیتال نمایندگان یکی از موارد مهمی است که باید به آن توجه دوچندان شود. البته آینده شرکتهای بیمهای که در جذب پورتفوهای دولتی ناموفق باشند و استراتژی تمرکز روی ارائه بیمه خرد را در پیش بگیرند، تحتتأثیر اینشورتکها قرار خواهد گرفت.»

کاربست فناوری در صنعت بیمه، امری تحولآفرین است و باعث تغییر روندها، سازوکارها و خدمات میشود و گرچه این اتفاق میتواند انقلابی در مسیر شرکتهای بیمه ایجاد کند، اما نباید به این دگرگونی نگاه آسیبشناسانه داشت. گلشنی با بیان این موضوع میگوید: «باید به این نکته توجه کرد که تحول دیجیتال فرصت دیروز، امکان امروز و راهی برای بقا در فردا است.»

نبود اکوسیستم بیمه دیجیتال در ایران

علی یزدانی، مدیر محصول آیتول، معقتد است گرچه فناوری میتواند انقلابی در صنایع مختلف ایجاد کند، اما این اتفاق در صنعت بیمه نیفتاده است. او در این باره میگوید: «مدت زمانی است که حرکتهایی در راستای کاربست فناوری در صنعت بیمه آغاز شده و استارتاپهایی به وجود آمدهاند که سهم کوچکی از بازار دارند و عمده فعالیتهای آنها مربوز به توزیع و بازاریابی برای بیمههای موجود است. ورود تدریجی استارتاپها به بخش تعریف محصول، ارزیابی ریسک، تخمین خسارت و مشاوره ازجمله اقداماتی است که باید به آن پرداخت تا کمبودهای اکوسیستم بیمه در ایران برطرف شود.»

در حال حاضر، بیش از ۹۶درصد از امور مربوط به بازار بیمه بهصورت آفلاین و به روشهای سنتی انجام میشود و استفاده از فناوریهای جدیدی نظیر اینترنت اشیا، بلاکچین، هوش مصنوعی و تحلیل کلانداده برخلاف کشورهای توسعهیافته بسیار محدود است و برنامهریزی برای تغییر این رویه به طراحیهای دقیق، ارائه محصولات بیمه نوآورانه و داشتن چشماندازی بلندمدت برای توسعه بیمه دیجیتال نیاز دارد. یزدانی با بیان این موارد میگوید: «در حال حاضر، در بخش نوپای بازار، آگاهی کافی از کلانروندهای صنعت بیمه وجود ندارد. بدیهی است که ماهیت بازار و نیازهای مشتریان در سالهای اخیر تغییر کرده و صنعت بیمه نیز باید متناسب با این تغییرات، متحول شود تا بتواند با رفع نیازهای جامعه به بقا و توسعه خود کمک کند. برای مثال بیمههای پارامتریک و بیمههای پیمایشی ازجمله محصولاتیاند که به بیمهگذار کمک میکنند تا متناسب با میزان مصرف و ریسکهای خود، حق بیمه بپردازد. این نوع محصولات که برای اکثر بیمهگذارها ارزشافزوده بسیاری ایجاد میکند اگر به مدد فناوری نباشد، قابل ارائه نیستند.»

به عقیده یزدانی، بیمه دیجیتال در ایران فاقد اکوسیستم است و ایجاد یک اکوسیستم یکپارچه و کارآمد نیاز به زیرساختهایی دارد که تا به این لحظه برای تهیه آنها اقداماتی صورت نگرفته است: «خلق اکوسیستمی پویا و کارآمد که توان تغییر وضعیت کنونی صنعت بیمه را داشته باشد، به ایجاد زیرساخت، تغییر قوانین سنتی، حمایت قانونگذار، تغییر روند به مشتریگرایی، آموزش گسترده، سرمایهگذاری، دسترسی به دادههای واقعی و التزام به تعریف محصولات مقیاسپذیر وابسته است. بنابراین، میتوان گفت که صنعت بیمه ایران راه درازی در پیش دارد و هنوز آنطور که باید از امکانات فناوری استفاده نکرده است.»

یکی از اصلیترین چالشهای دیجیتالی شدن بیمه در ایران به برآمدن اینشورتکها و رقابت آنها با شرکتهای بیمه سنتی برمیگردد. به باور او، صنعت بیمه و استارتاپهای نوپایی که وارد بازار شدهاند، بهسختی با یکدیگر کنار میآیند؛ شرکتهای بیمه سنتی سهم بازار زیادی دارند، محافظهکارند و در قالب بوروکراسیهای قدیمی کار میکنند، اما اینشورتکها چابک، ریسکپذیر، نوآور و در پی خلق و بهرهبرداری از روشهای جدیدند. ماهیت متفاوت این دو گروه فعال در صنعت بیمه کشور، آنها را روبهروی هم قرار داده، در صورتی که نباید چنین باشد. اینشورتکها بر جمعآوری و تحلیل داده به هدف تمرکز بر شخصیسازی محصولات و پیشگیری هوشمندانه از خسارات تأکید میکنند و شرکتهای بیمه سنتی با وجود اینکه در این زمینه با مشکل مواجهاند، بهسختی با اینشورتکها همکاری میکنند. اینشورتکها به دنبال بازتعریف محصولات، تغییر و بهینه کردن شبکه توزیع و بزرگ کردن بازار بیمهاند و شرکتهای بیمه سنتی نگراناند که مبادا سهم بازار خود را از دست بدهند.»

همکاری با شرکتهای مشاور مسئله مهمی است که به پیشرفت صنعت بیمه کمک میکند. این شرکتها با شناسایی نیاز واقعی بازار، روندها، دانش بهروز مدیریت ریسک، آموزش و تدوین استراتژیهای دقیق در تمام چرخه عمر یک محصول بیمه نقش بسزا و سازندهای دارند. یزدانی با بیان این موارد میگوید که توسعه ابزارهای بیمه دیجیتال به معنای توسعه فراگیری مالی و کاهش برخی از مشکلات اقتصادی مردم است، اما در حال حاضر زیرساختی برای تحقق این امر وجود ندارد و ضریب نفوذ پایین بیمه در کشور گویای همین امر است: «از طرفی، کپیبرداری از محصولات خارجی جایگزین طراحی محصول بیمهای با توجه به نیاز جامعه داخلی شده که باعث کاهش استقبال از محصولات بیمهای میشود. همچنین محصولات مشتریمحور نظیر بیمههای همتابههمتا با استقبال کمتری از سمت صنعت مواجه است.»

مقیاسپذیری، کاهش هزینهها، بالا بردن سطح شناخت از بازار و امکان تطابق محصولات با نیازهای جامعه، تکمیل چرخه خدمات، قابلیت حل مشکل قدرت خرید محدود مشتری با راهکارهایی نظیر BNPL، جلب اعتماد مشتری، تعامل بیشتر با او و افزایش قدرت شبکههای توزیع ازجمله مزایای توسعه بیمه دیجیتال در کشور است که یزدانی به آنها اشاره میکند.