عصر تراکنش ۶۶ ؛ طهورا آدینهوند / اولین شکل از ارائه خدمات BNPL یا «الان بخر؛ بعداً پرداخت کن» در دنیا به قرن نوزدهم میلادی بازمیگردد. زمانی این نوع از برنامههای اقساطی به شکل رسمی و سازمانیافته به مصرفکنندگان ارائه شد که تعداد متقاضیان خرید کالاهایی گرانقیمتی نظیر مبلمان، آلات موسیقی، تجهیزات مزرعه و… افزایش یافته بود، اما اغلب افراد بودجه کافی تأمین این وسایل گرانقیمت را نداشتند و بنابراین این قشر از افراد، جامعه هدف BNPLها شدند که امروزه با روشهای فناورانهتر ارائه میشود.

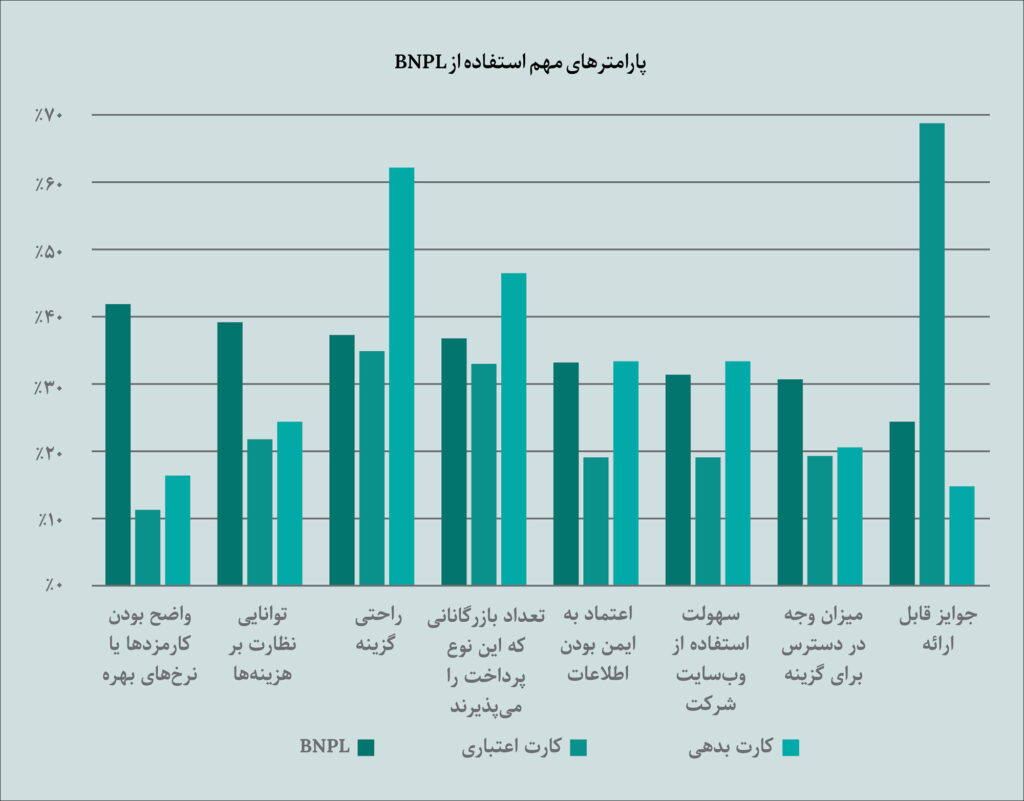

در اوایل قرن بیستویکم، شرکتهای فینتک سیستمهایی را توسعه دادند که اجازه میداد وامدهی با طرح اقساطی در جریان پرداخت فروشگاههای آنلاین ادغام شود و به مصرفکننده نیز این امکان را میداد که یک اعتبار فوری در محل فروش دریافت کند و بعداً بر اساس برنامه زمانی مورد توافق، مبلغ تعیینشده را پرداخت کند. عناصر یکپارچهسازی خدمات و پردازش فوری چیزی است که BNPL را از سایر رویکردهای وامدادن به مصرفکننده متمایز میکند. طبق یک نظرسنجی دیگر در سال ۲۰۲۰، شفافیت هزینهها مهمترین دلیل علاقه کاربران به BNPL عنوان شده است. نظرسنجی صورتگرفته توسط «پیمنتس» نشان میدهد تقریباً نیمی از پاسخدهندگان (۴۱.۸ درصد) پارامتر «واضح بودن کارمزدها یا نرخهای بهره» را به عنوان اصلیترین دلیل استفاده از خدمات BNPL مطرح کردهاند. برای مابقی نیز دلایلی نظیر توانایی نظارت بر هزینهها، راحتی و در نهایت تعداد کسبوکارهایی که این نوع پرداخت را میپذیرند اهمیت بیشتر دارد.

این خدمت به ظاهر ساده امروزه توسط شرکتهایی موسوم به «لندتک» در دنیا به کاربران ارائه میشود؛ هرچند شکل و نحوه ارائه آن با فناوری درآمیخته و تغییر کرده، اما آنطور که از آمار حجم بازار این صنعت قدیمی پیداست، هر روز محبوبتر از گذشته میشود و طبق آمار وبسایت «سیآرریسرچ»، امروزه از هر پنج نفر، دو نفرشان قصد دارند کارتهای اعتباری خود را با BNPL جایگزین کنند.

در ادامه این گزارش به بررسی آمار مربوط به صنعت BNPL در سطح جهان و ایران پرداختهایم. بررسی و مقایسه این آمار نشان میدهد با توجه به روند روبهرشد فناوری در جهان و ایران و همینطور مزایای اقتصادی «خرید آنی و پرداخت آتی» برای کاربران، صنعت BNPL روند روبهرشدی در پیش دارد.

ارزش بازار جهانی BNPL

یکی از شاخصهای سنجش یک صنعت، بررسی ارزش بازار آن است و آمار و ارقام ارزش بازار BNPL در دنیا از نوعی ظرفیت بالقوه برای رشد خبر میدهد.

در سال ۲۰۲۰ میلادی، ارزش بازار BNPL به میزان ۸۷.۲ میلیارد دلار تخمین زده شد. این رقم در سال ۲۰۲۱ با رشد تقریباً ۴۳درصدی به ۱۲۵.۰۹ میلیارد دلار رسید و در سال ۲۰۲۲ روی حدود ۱۷۹.۵ میلیارد دلار ایستاد. پیشبینی میشود این رقم تا سال ۲۰۲۵ تقریباً سهبرابر شده و به ۵۳۱.۵۳ میلیارد دلار برسد. ارزش بازار BNPL تا سال ۲۰۳۰ میلادی نیز بالغ بر ۳.۲۷ تریلیون دلار پیشبینی شده است.

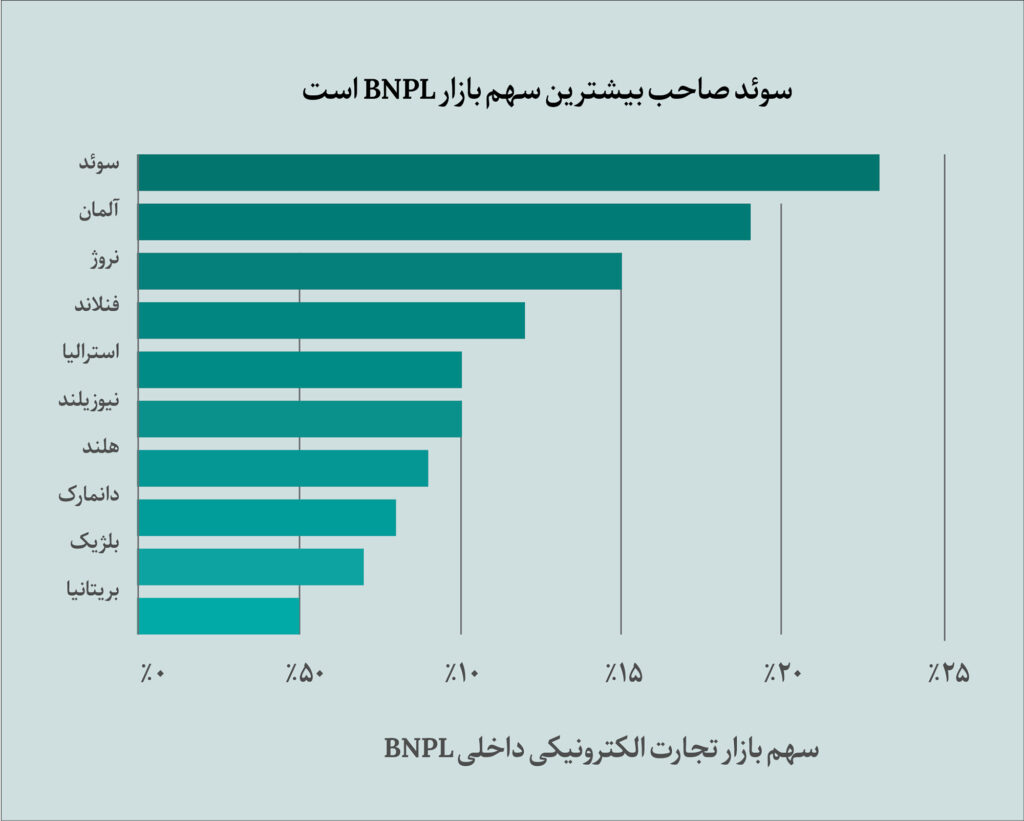

با وجود تعداد بالای کاربران این سرویس در ایالات متحده، بیشترین سهم بازار این صنعت در دنیا متعلق به کشور سوئد است. سوئد مدتهاست روی بازار BNPL جهانی سیطره دارد. در سال ۲۰۱۶، سوئد توانست با حفظ فاصله دوبرابری خود با هلند، پیشتاز پرداختهای تجارت الکترونیک داخلی BNPL شود و تا سال ۲۰۲۰، نسبت پرداخت داخلی BNPL تجارت الکترونیکی سوئد بیش از دوبرابر شده بود. آلمان و نروژ نیز در رتبههای دوم و سوم قرار گرفتهاند. این آمار نشان میدهد استرالیا و نیوزیلند تنها کشورهای غیراروپایی در جمع ۱۰ کشور برتر استفادهکننده از خدمات BNPL هستند. در واقع، تمام هشت کشور دیگر که بیشترین استفاده از BNPL را دارند، در شمال غربی اروپا واقع شدهاند.

تعداد کاربران معمولی و کاربران وفادار در جهان

طبق آمار وبسایت «جونیپر ریسرچ»، تا سال ۲۰۲۲ میلادی تعداد کاربران استفادهکننده از خدمات BNPL در سراسر جهان ۳۶۰ میلیون نفر بوده است. این رقم طی پنج سال آینده بیش از دوبرابر خواهد شد و انتظار میرود در سال ۲۰۲۷ میلادی، بالغ بر ۹۰۰ میلیون کاربر BNPL وجود داشته باشد و این یعنی یک افزایش ۱۵۷درصدی.

از منظر تعداد کاربران فعال شرکتهای لندتکی نیز در حال حاضر شرکت «کلارنا» محبوبترین شرکت ارائهدهنده خدمات BNPL در جهان است. این شرکت فینتک تقریباً ۱۶۷ میلیون کاربر فعال دارد. در رتبه دوم «افیرم» با ۱۱.۲ میلیون کاربر و در رده سوم «افترپی» با ۱۰.۵ میلیون کاربر معرفی شدهاند. علاوه بر تعداد نفراتی که از این سرویس استفاده میکنند، بررسی روند استفاده نیز مهم است و دید مناسبی نسبت به نحوه استفاده کاربران از BNPL به دست میدهد. آمار نشان میدهد حدود یکسوم از کاربران BNPL هر ماه از این سرویس استفاده میکنند و بنابراین میتوان گفت حدود ۳۳ درصد از کاربران BNPL کاربران وفادار این خدمتاند. شایان ذکر است بالغ بر ۸۰ درصد از کاربران BNPL، دستکم هر شش ماه یکبار از این سرویس استفاده میکنند.

اندازه صنعت BNPL

حدود یکپنجم کل کاربران سرویس BNPL در ایالات متحده زندگی میکنند و بنابراین سنجش اندازه این صنعت در ایالات متحده، آمار خوبی از کل این صنعت در جهان به دست میدهد. پیشبینی میشود وامدهی صنعت BNPL در ایالات متحده آمریکا طی ماههای آینده رشد قابلملاحظهای را تجربه کرده و تا سال ۲۰۲۴، از ۱۰۰ میلیارد دلار فراتر رود.

در سال ۲۰۱۹ میلادی، مجموع وامدهی BNPL ایالات متحده آمریکا، چیزی حدود سه میلیارد دلار بود. این رقم در سال ۲۰۲۰ با ۱۳برابر افزایش به ۳۹ میلیارد دلار رسید و انتظار میرود این رقم تا سال آینده میلادی با ۳۰ میلیارد افزایش، به ۱۱۴ میلیارد دلار ارتقا یابد.

جمعیتشناسی کاربران BNPL

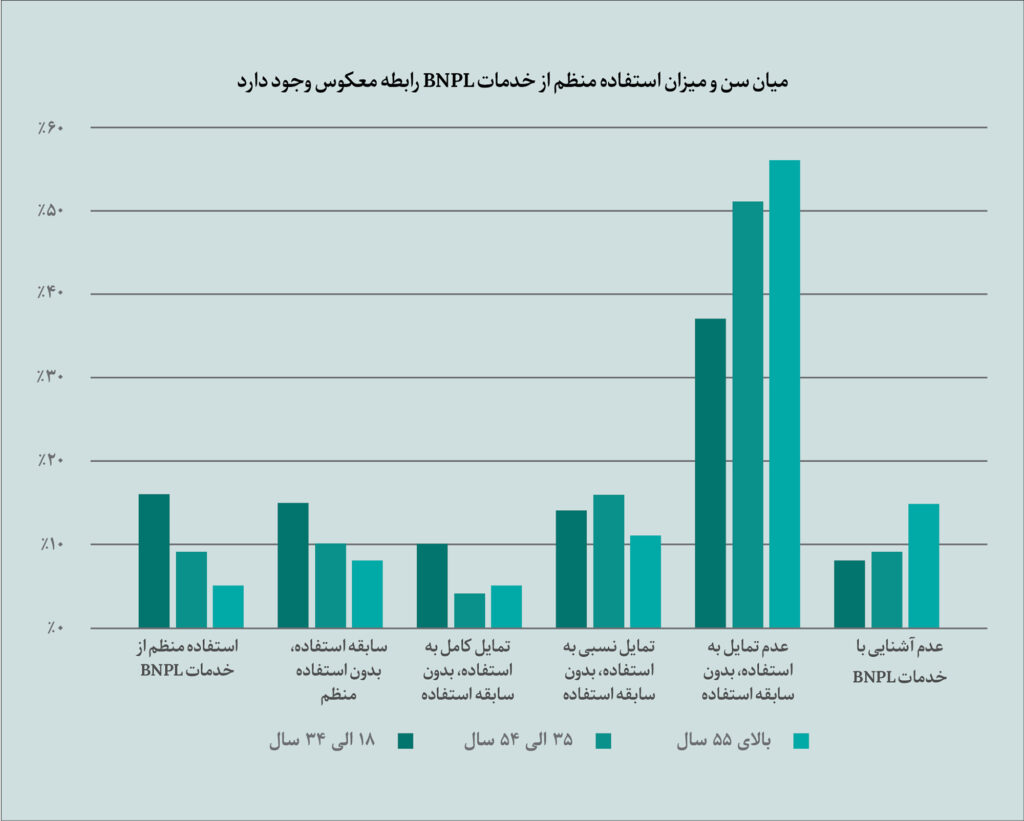

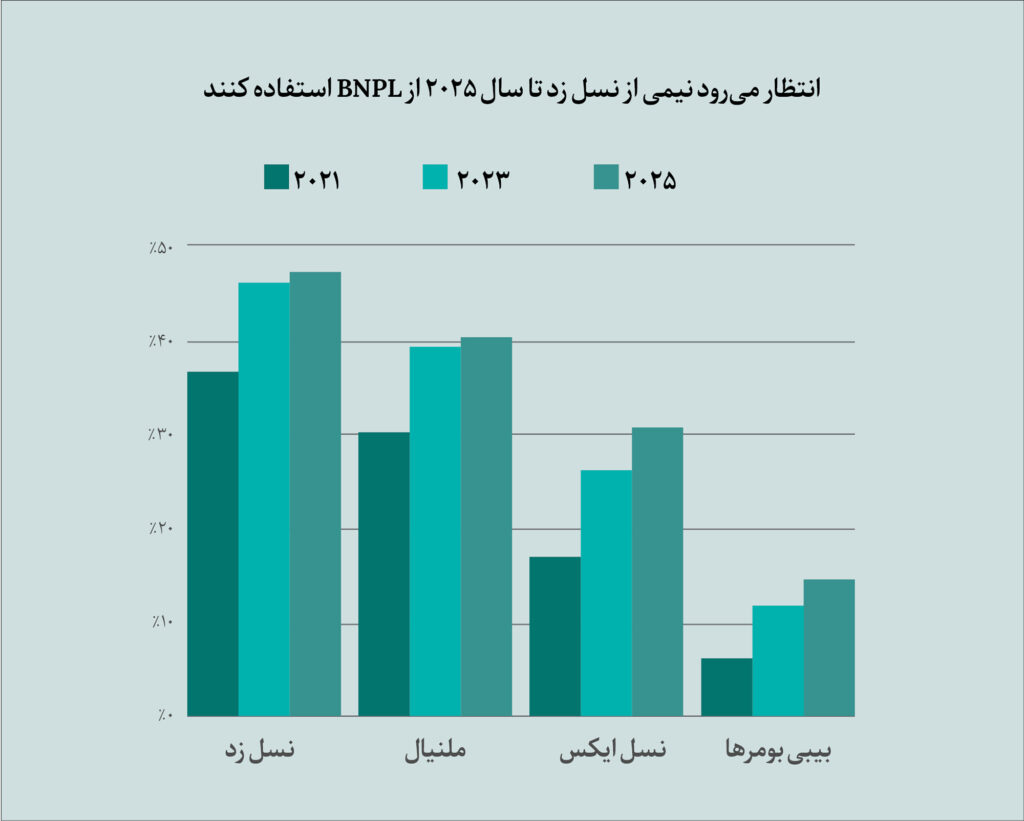

بررسی کاربران سرویس BNPL در جهان نشان میدهد با تفاوتی اندک، جوانترها مخاطبان اصلی این سرویس هستند. هرچند طبق آمار، محبوبیت BNPL در میان تمامی نسلها در حال افزایش است، اما نسل Z پیشتاز استفاده از این سرویس در دنیاست.

نظرسنجی جدیدی که از سوی شرکت مشاور سرمایهگذاری «ده ماتلی فول» (The Motley Fool)صورت گرفته، نشان میدهد ۱۶ درصد از افراد ۱۸ الی ۳۴ساله از خدمات BNPL به صورت منظم استفاده میکنند. این رقم به طرز چشمگیری بالاتر از ارقام مربوط به دو رده سنی دیگر، یعنی ۳۵ الی ۵۴ساله (۹ درصد) و بالای ۵۵ سال (پنج درصد) بوده است.

بررسی کاربران BNPL بر اساس جنسیت نیز نشان میدهد ۶۲.۸ درصد از افراد استفاده کننده از خدمات BNPL را مردان تشکیل میدهند و این در حالی است که ۵۱.۳۶ درصد از زنان اقرار میکنند تنها مراحلی از خدمات BNPL را تجربه کردهاند.

BNPL در ایران

شاید ملموسترین مثال از قدمت تاریخی BNPL در ایران همان خرید «نسیه» از بقالیهاست. زمانی که افراد از بقالی محل خرید کرده و بعداً در زمان خاصی که با فروشنده به توافق رسیده بودند بدهی خود را پرداخت میکردند. این روش نیز همان مزایای اقتصادی را برای خریداران داشت؛ با این تفاوت که در خرید نسیه فروشندگان بر مبنای اعتمادی که به افراد داشتند و همچنین رفتار مشتریان در بازپرداخت بدهی در گذشته، امتیاز خرید نسیه را برای عدهای قائل میشدند.

امروزه هوش مصنوعی و روشهای نوآورانه اعتبارسنجی در شرکتهای لندتک جایگزین احساس اعتمادی شده که در گذشته میان خریدار و فروشنده به وجود میآمد. از طرفی این شرکتها به خودی خود فروشنده نیستند و فقط بستر این اعتماد را فراهم میکنند. شاید به نوعی لندتکها وظیفه اعتماد کردن به افراد را به عهده گرفته و این مهم را از دوش فروشندگان خرد برداشتهاند؛ بنا بر همین توضیحات شاید بتوان گفت که امروزه BNPL به نوعی فناوری اعتماد است.

در حال حاضر شرکتهای مختلفی در حوزه BNPL در ایران فعالیت میکنند و حوزه فعالیت این شرکتها و خدماتی که در قالب BNPL ارائه میدهند متفاوت است، اما پایه و اساس این خدمات همان نسیهفروشی است که به روشهای خلاقانهتری ارائه میشود.

«اسنپپی» به عنوان یکی از اولین ارائهدهندگان مدل جهانی BNPL در ایران از سال ۱۳۹۹ فعالیت خود را شروع کرد و اولین محصول اسنپپی در حوزه BNPL اعتبار ماهانه بود که در دیماه ۱۳۹۹ برای اولین بار به کاربران ارائه شد. محصول جدید این شرکت با عنوان «اعتبار اقساطی» نیز از تیرماه ۱۴۰۱ به کاربران عرضه شد. این سرویس در اسنپپی به صورت شخصی و سازمانی ارائه میشود و در حال حاضر سقف این اعتبار ۱۰ میلیون تومان است.

«دیجیپی» نیز به عنوان دیگر شرکت لندتک ایرانی در یک دوره آزمایشی این سرویس را برای گروهی محدود در تابستان ۱۴۰۰ فعال کرد، اما از اواخر آذر ۱۴۰۰ سرویس BNPL به صورت رسمی و در مقیاس عمومی برای کاربران دیجیکالا قابل استفاده شد. سقف اعتبار ارائهشده در دیجیپی برای کاربران عادی بر اساس رتبه اعتباری و رفتار کاربر در خوشحسابی، بین ۳۰۰ هزار تا یک میلیون تومان متغیر است و در مدل سازمانی مطابق درخواست و نظر سازمان برای هر یک از کارکنان سازمان متغیر است. غالباً سازمانها این رقم را بر اساس مدل و میزان حقوق و دستمزد هر یک از کارکنان تعریف میکنند.

«آپسان» نیز دیگر شرکت فعال در اکوسیستم لندتک کشور است که با نام «تالی» در این فضا فعالیت میکند. تشکیل اولین پروندههای عملیاتی در فضای کسبوکار تالی با رویکرد صنعت BNPL از ابتدای سال ۱۳۹۹ آغاز شده است. در حال حاضر کف اعتبار تالی ۲۵۰ هزار تومان و سقف اعتبار قابل تخصیص آن ۵۰ میلیون تومان است. اعتبار تالی هم در فضای سازمانی و هم در فضای B2C در اختیار متقاضیان قرار دارد.

سرویس اعتبار خرد «تارا» نیز از تاریخ ۱۷ فروردین ۱۴۰۱ به صورت عملیاتی آغاز به کار کرد و در ۱۸ خردادماه از این شرکت به صورت رسمی رونمایی شد. در حال حاضر ارائه سرویس اعتبار خرد به کاربران تارا بسته به اعتبارسنجی با مبالغ ۵۰۰ هزار تا پنج میلیون تومان صورت میپذیرد و نظر به خط مشی تارا سرویس اعتبار خرد به هر دو صورت فردی و سازمانی ارائه میشود.

«تپسی» نیز دیگر کسبوکاری است که از ابتدای آبانماه سال جاری سرویس پرداخت اعتباری را برای کاربران خود فعال کرده و طبق آمار در این دو ماه تعداد کاربران این سرویس رشد صددرصدی داشته است. سرویس پرداخت اعتباری تپسی به صورت شخصی ارائه میشود. این سرویس در حال حاضر فقط برای خدمات درخواست سفر فعال است، اما در آینده نزدیک در دیگر سرویسها و محصولات جدید تپسی نیز قابل استفاده خواهد بود.

ارزش بازار در ایران

در ایران هنوز تمامی این دست شرکتها وارد بورس نشدهاند و نمیتوان به طور کل ارزش بازار این صنعت را سنجید، اما بررسی آمار سال گذشته ایران در بازارهای رقابتپذیر جهانی نشان میدهد ایران در سیستمهای مالی در رتبه ۱۲۳ در بین ۱۴۱ کشور جهان قرار دارد؛ در حالی که از لحاظ ظرفیت نوآوری و اندازه بازار به ترتیب رتبه ۷۱ و ۲۱ را دارد.

با توجه به این موارد و همچنین نرخ نفوذ اینترنت بیش از ۱۲۰ درصد در میان مردم، بازار لندتک در ایران ظرفیت بالایی برای رشد دارد؛ البته بیشتر این ظرفیت بالقوه مانده است.

آمار تعداد کاربران شرکتهای ایرانی

سهم وام آنلاین از بازار وام در جهان و ایران تا حدودی متفاوت است. سهم وامدهی آنلاین از بازار وام در دنیا پنج درصد است. طبق گزارش «لندو»، تنها یک درصد از کل بازار وامدهی در ایران آنلاین شده و تفاوت این سهم بر تعداد کاربران ایرانی این سرویس تأثیرگذار است؛ بنابراین و با توجه به پستی و بلندیهایی که در مسیر شرکتهای فینتک در ایران وجود دارد، چه به لحاظ رگولاتوری و چه به لحاظ تحریمها و نبود ارتباط مناسب با سیستمهای مالی، میتوان به آمار لندتکهای ایرانی امیدوار بود.

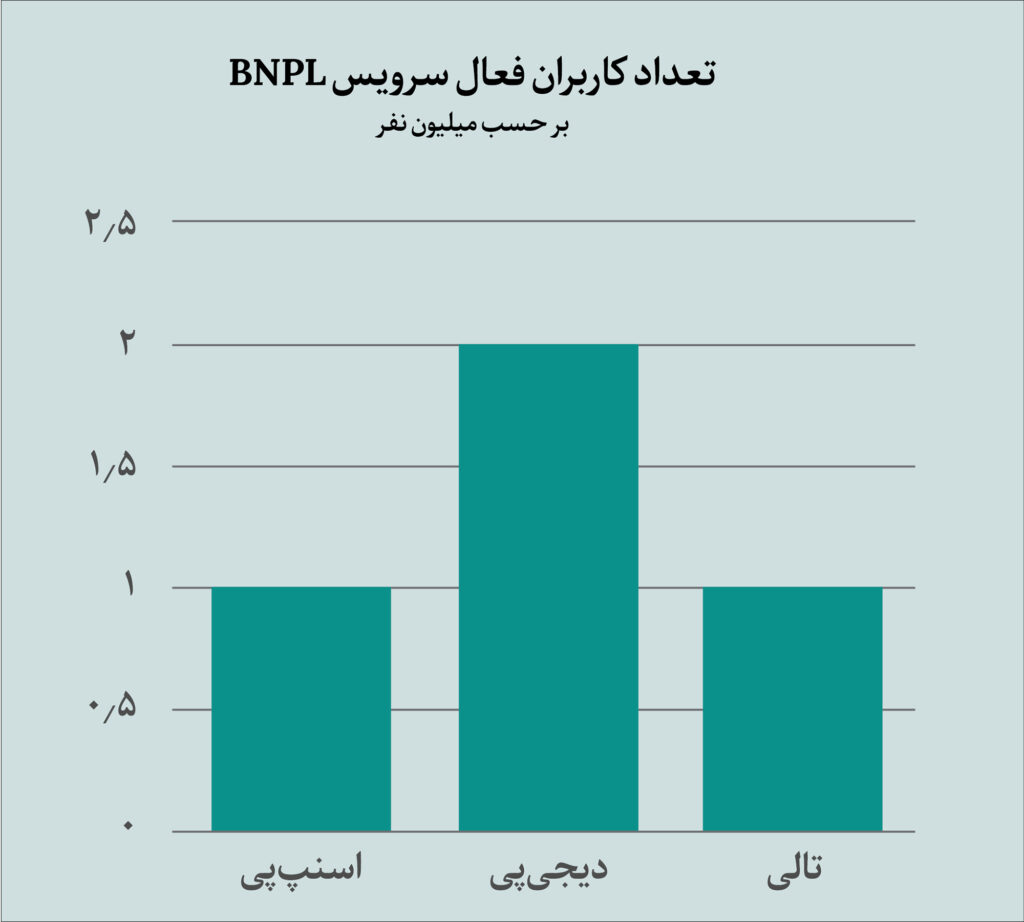

بررسی آمار مربوط به شرکتهای لندتک اسنپپی، آپسان و دیجیپی نشان میدهد هرکدام از این شرکتها در حال حاضر به طور میانگین دارای حدود ۱.۳ میلیون کاربر فعال هستند. اسنپپی تا امروز به شش میلیون کاربر اعتبار ارائه کرده که تا به حال بیش از یک میلیون نفر این سرویس را فعال و از آن استفاده کردهاند. تعداد سرویسهای BNPL فعالشده در دیجیپی نیز از ابتدا تاکنون کمی بیش از دو میلیون سرویس بوده است. همچنین بیش از یک میلیون نفر کاربر تالی هستند و از خدمات سرویس BNPL این شرکت استفاده میکنند.

آمار این سه شرکت، آمار همه کاربران BNPL در کشور نیست، اما با توجه به گستردگی تعداد کاربران سه اپلیکیشن فوق و تنوع کسبوکارهایی که از طریق آنها به کاربران BNPL کالا و خدمات میفروشند، میتوان نتیجه گرفت که میانگین تعداد کاربران همه شرکتها واریانس زیادی ندارد.

اعتبار پرداختی به کاربران در هر کدام از این شرکتها براساس نوع کسبوکارهایی که با آنها در ارتباطاند، متفاوت است. آمار ارائهشده توسط سه شرکت دیجیپی، تارا و آپسان نشان میدهد در این سه شرکت به طور میانگین تا به امروز چیزی حدود ۱۲۵۰ میلیارد تومان اعتبار به کاربران تخصیص داده شده است. میانگین تعداد کاربران سه شرکت محبوب در جهان حدود ۴۲برابر میانگین تعداد کاربران فعال سه شرکت ایرانی معرفیشده در بالاست.

رده سنی کاربران BNPL در ایران

آماری که لندتکهای ایرانی از رده سنی کاربران خود ارائه کردهاند کمی متفاوتتر از مقیاس جهانی است. هرچند در ایران نیز رده سنی مخاطبان BNPL نسبتاً پایین است و عمدتاً از نسل Z تشکیل میشود، اما به نظر میآید میانگین سنی کاربرانی ایرانی این سرویس نسبت به رده جهانی آن تا حدودی بالاتر است.

طبق آمار ۶۰ درصد کاربران اسنپپی در بازه سنی ۳۰ تا ۴۵ سال هستند. گروه سنی ۲۴ تا ۳۵ سال پرجمعیتترین کاربران دیجیپی هستند و رده سنی بیشتر کاربران تالی و تارا نیز به ترتیب حدود ۲۵ تا ۴۵ و ۳۰ تا ۳۸ سال است. کف رده سنی کاربران ایرانی این سرویس نسبت به کاربران خارجی آن دارای یک تفاوت شش الی هفتساله است.

چرا BNPL محبوب است؟

آمار ارائهشده مربوط به اندازه صنعت و تعداد کاربران خدمات BNPL در جهان تا به این لحظه نشان میدهد این سرویس روزبهروز محبوبتر میشود.

طبق آمار وبسایت «سیآر ریسرچ»، امروزه از هر پنج نفر دو نفرشان قصد دارند کارتهای اعتباری خود را با BNPL جایگزین کنند، اما باید دید چه چیزی کاربران را به استفاده از این سرویس ترغیب کرده است.

نظرسنجی صورتگرفته توسط «پیمنتس» در سپتامبر ۲۰۲۰ نشان میدهد تقریباً نیمی از پاسخدهندگان (۴۱.۸ درصد) پارامتر «واضح بودن کارمزدها یا نرخهای بهره» را به عنوان اصلیترین دلیل استفاده از خدمات BNPL مطرح کردهاند. پس از این پارامتر، عوامل «توانایی نظارت بر هزینهها» (۳۹.۱ درصد)، «راحتی گزینه» (۳۷.۲ درصد) و در نهایت «تعداد بازرگانانی که این نوع پرداخت را میپذیرند» (۳۶.۷ درصد) به عنوان دیگر دلایل تمایل کاربران برای استفاده از خدمات BNPL مطرح شدهاند.

در ایران شاید مهمترین مزیت استفاده از BNPL برای کاربران، نرخ سرسامآور تورم است. با پولی که امروز میتوان مقدار معینی از کالا و خدمات را در کشور خرید، هفته آینده بخش کمتری از آنها با همان مقدار مشخص پول قابل خریداری است. پس در یک شرایط تورمی که قیمت کالاها و خدمات روزانه در حال افزایش است چه چیزی بهتر از بهتأخیرانداختن پرداختهاست؟ بنابراین تا زمانی که هزینه تأمین پول به شرکتها اجازه دهد سود و کارمزد خود را در سطح مناسبی برای کاربران قرار دهند، استفاده از این سرویس برای کاربران به لحاظ اقتصادی منطقی است.

کدام کالاها و خدمات محبوبترند؟

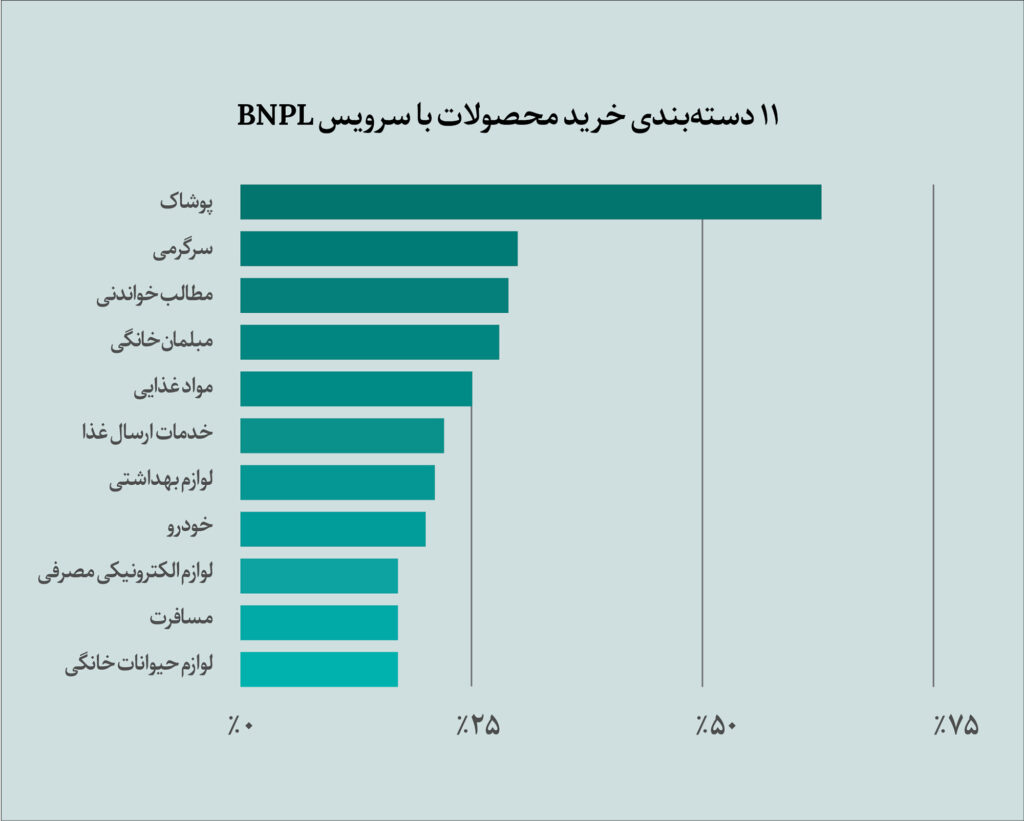

بررسی کالاها و خدماتی که افراد میتوانند در بستر BNPL خریداری کنند نشان میدهد برخی پرطرفدارتر از مابقیاند که این شاخص نیز در ایران و کشورهای اروپایی و آمریکایی متفاوت است. تقریباً دوسوم (۶۳.۵ درصد) از پاسخدهندگان به یک نظرسنجی در وبسایت پیمنتس که از خدمات BNPL استفاده میکنند، لباس خریداری کردهاند. سرگرمی با ۳۰.۳ درصد آرا دومین دستهبندی محبوبی بوده که کاربران BNPL به سراغش رفتهاند. پس از آن نیز مطالب خواندنی با ۲۹.۴ درصد سومین مورد گزارش شده است.

در ایران باز هم ماجرا کمی متفاوتتر است. طبق نظرسنجیهای انجامشده توسط شرکت تارا در اواسط تابستان گذشته در وهله اول همه پاسخدهندگان سرمایهگذاری خرد را به عنوان محل هزینهکرد خود انتخاب کرده بودند که میتوان برآورد کرد جامعه ایران به شدت نگران آینده مالی خود است. این در حالی است که طبق نظرسنجی پیمنتس، محل هزینهکرد این خدمات در دنیا بیشتر در حوزه کالاهای مصرفی و امور روزمره است.

اندازه صنعت BNPL، حجم بازار این حوزه، تعداد کاربران و همه و همه نشاندهنده مسیر توسعه و ظرفیت بالقوه این صنعت برای رشد است، اما این همه ماجرا نیست. نباید روی دیگر این سکه را نادیده گرفت. نکاتی که در طرف دیگر این ماجراست حساسیتهایی را هم برای شرکتها و هم برای کاربران ایجاد میکند.

شرکتها با شاخصی با عنوان «نرخ نکول» مواجهاند که بر اندازه جامعه هدف این سرویس نیز تأثیرگذار است. این شاخص بهتدریج با تأثیر بر نمره اعتباری کاربران، عدهای را از دایره کاربران خدمت BNPL حذف میکند و از طرفی برای پلتفرمهای ارائهدهنده سرویس BNPL ضرر و زیانهایی به همراه دارد. طبق آمار وبسایت سیآر ریسرچ از بررسی لندتکهای خارجی در یک بازه زمانی ۵۶ درصد از پرداختها عقب افتادهاند و این یعنی نیمی از جامعه هدف این سرویس.

طبق اعلام شرکت آپسان، نرخ نکول تالی بسیار پایین بوده و اگر با نگاه و استانداردهای بانکی بخواهیم این مورد را بررسی کنیم، در واقع تالی هیچگونه بدهی مشکوکالوصولی ندارد. به عبارت دیگر با نحوه محاسبات بانکی در کشور ما، نرخ نکول تالی صفر است. اما با نگاه کسبوکاری آپسان، نرخ نکول تالی کمتر از دو درصد است.

شرکت تارا نیز اعلام کرده با توجه به زمان ارائه این خدمت، تاکنون نکول جدی وجود نداشته، ولی با توجه به مدلهای مختلف اعتباری تارا، پیشبینی میشود نرخ نکول آن پایینتر از استانداردهای جهانی باشد.

روی دیگر سکه BNPL به کاربران مربوط میشود. ۵۷ درصد از مصرفکنندگانی که توسط سیآر ریسرچ مورد بررسی قرار گرفتهاند، اعتراف کردهاند که از برخی خریدهای خود به دلیل گرانیشان پشیمان هستند. از طرفی طبق یک نظرسنجی دیگر همین وبسایت ۶۶ درصد از مردم معتقدند استفاده از خدمات BNPL «از نظر مالی خطرناک» است.

طبق همین آمار، نوع کالاها و خدماتی که از طریق سرویس BNPL ارائه میشوند نیز بسیار مهم است. کالاها و خدماتی که از طریق این پلتفرم ارائه میشوند عموماً در دسته کالاهای گرانقیمتی قرار میگیرند که بخش زیادی از جامعه هدف BNPL که عموماً جوانان نیز هستند در حالت عادی از کالاها و خدمات جایگزین و ارزانتر از آنها استفاده میکنند؛ بنابراین عدم پرداخت آنی هزینه کالاها و خدمات بر افزایش مصرف کاربران تأثیرگذار است و شاید بتوان گفت هزینه زندگی افراد را افزایش میدهد که نتیجه آن یک پشیمانی ۵۷درصدی بعد از خرید کالاست.

در نهایت میتوان نتیجه گرفت با صنعت روبهرشدی سروکار داریم که به دلیل آمیختگی با نوآوری، روزبهروز نسخه بهتر و کاملتری از خود ارائه میدهد و بینقصتر میشود؛ بنابراین تحقق آماری که برای آینده این صنعت پیشبینی شده دور از انتظار نیست.