عصر تراکنش ۶۹ / بانک سیلیکونولی به مدت ۴۰ سال اغلب با قرارگیری در جایگاه بانک محلی دوستداشتنی، خودش را مشغول جامعه سرمایهگذاری خطرپذیر کرده بود. «مایکل موریتز»، شریک سکویا کپیتال این بانک را با «بازار محلی محبوبی» مقایسه کرده بود که در آن، افراد پشت پیشخوانها نام همه مشتریان را میدانند و محصولاتشان را با لبخند به آنها میفروشند. در سرمقاله ۱۲ مارس فایننشالتایمز نوشته بود میتوانستید روی بانک سیلیکونولی و کارمندانش برای «مراقبت از باغهای منطقه، تأمین مواد مورد نیاز خیریههای غذا یا همنشینی و مصاحبت با سالمندان» حساب کنید. موریتز میگوید تا پیش از اتفاقهای هفته قبل سکویا همیشه به استارتاپهای جدید توصیه میکرد که حسابی در بانک سیلیکونولی باز کنند.

بانک سیلیکونولی در شهرهایی مثل لندن، بوستون، نیویورک و پالو آلتو کالیفرنیا از همایشهای فناوری و مهمانیهای شبکهسازی حمایت مالی میکرد که در آنها بنیانگذاران نگران با همتایانشان و سرمایهگذاران معاشرت میکردند. مدیر ارشد استارتاپی میگوید همیشه به آن دسته از دوستانش که بهدنبال کار میگشتند، میگفت با یکی از نمایندگان محلی بانک سیلیکونولی ملاقات کنند؛ همه افرادی را میشناختند که در این صنعت استخدام میکردند.

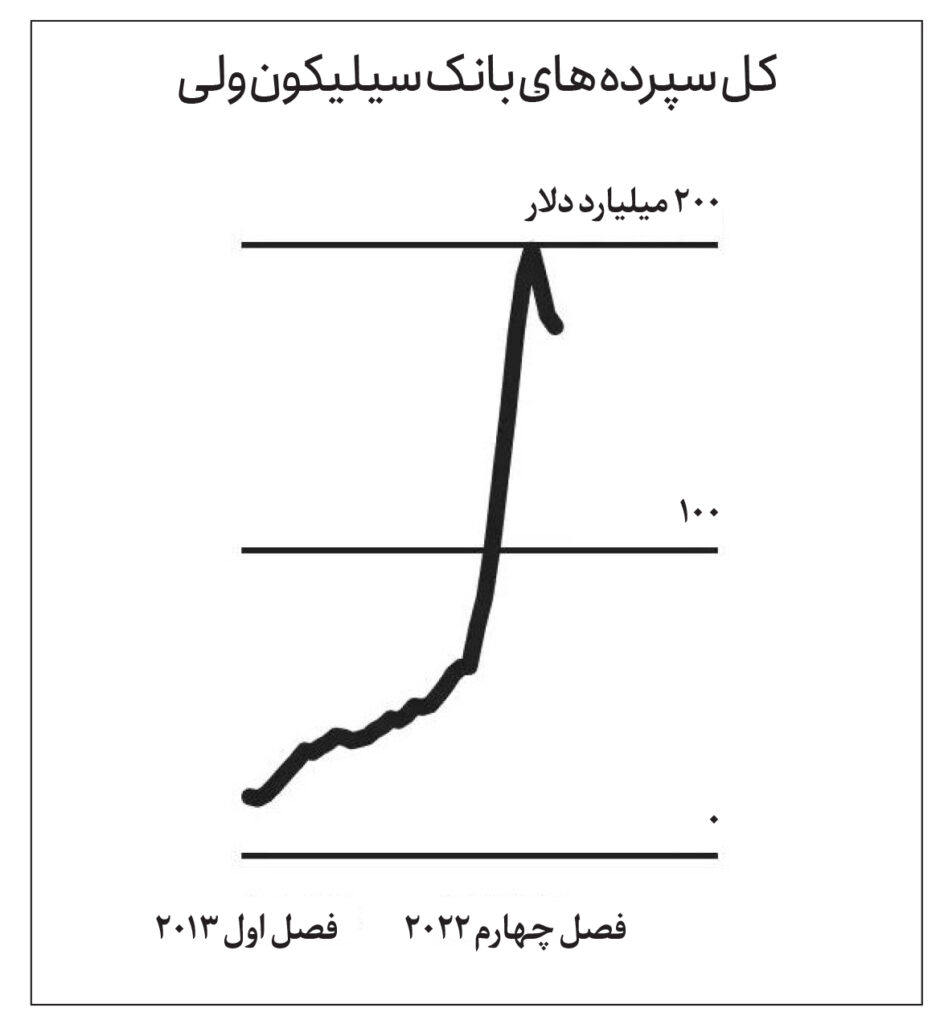

بانک سیلیکونولی بانکی محلی برای صنعتی خاص بود؛ صنعتی که یکی از قدرتمندترین موتورهای اقتصادی جهان بود و بانک سیلیکونولی را به شانزدهمین بانک بزرگ ایالات متحده با حدود ۲۰۰ میلیارد دلار دارایی تبدیل کرد. فروپاشیاش در روز ۱۰ مارس را هم به بزرگترین ورشکستگی بانکی در ایالات متحده از سال ۲۰۰۸ تبدیل کرد.

نهم مارس، اخباری مبنی بر زیان این بانک در برخی سرمایهگذاریها، سهام شرکت مادرش، SVB Financial Group را با سقوطی آزاد مواجه کرد. سپردهگذاران سراسیمه تلاش کردند ۴۲ میلیارد دلار پول را در عرض یک روز از این بانک بیرون بکشند؛ هجوم به بانک بسیار سریع بود. افراد بسیار زیادی که در دنیای استارتاپ با بانک سیلیکونولی همکاری میکردند، انگار در اتاق نشیمن خانه خودشان با جهنمی روبهرو شده بودند.

شرایط زمانی بدتر شد که این بانک در وضعیت تعیین مدیر تصفیه شرکت بیمه سپرده فدرال قرار گرفت. البته این شرکت برای سپردهها تا حداکثر ۲۵۰ هزار دلار پوشش بیمهای فراهم میکند، اما بسیاری از کسبوکارهایی که نزد بانک سیلیکونولی حساب داشتند، بسیار بیشتر از این مبلغ در حسابشان بود. بنیانگذاران نگران بودند که پولشان را از دست داده باشند. یکی از مدیران ارشد کسبوکاری که بیش از ۴۰ میلیون دلار در بانک سیلیکونولی سپرده داشت، تمام آخر هفته با عجله تلاش کرد چند وام ردیف کند تا برای پرداخت حقوق ۲۵۰ کارمندش ۱.۲ میلیون دلار تأمین کند. استارتاپهایی که در مضیقه مالی قرار میگیرند، معمولاً از سرمایهگذارانشان وام کوتاهمدت دریافت میکنند، اما بسیاری از شرکتهای سرمایهگذاری خطرپذیر نیز نزد بانک سیلیکونولی حساب داشتند و پول آنها هم قفل شده بود.

چرا ظاهراً تمام فعالان سیلیکونولی میلیونها دلار پولشان را در بانکی یکسان نگهداری میکردند؟ یکی از دلایل این است که بانک سیلیکونولی به مشتریانی خدمات ویژه ارائه میداد که بانکهای دیگر واقعاً درکشان نمیکردند. استارتاپهای بدون درآمد اما با رشد نویدبخش به وام و کارت اعتباری شرکتی نیاز داشتند؛ کارآفرینان دارای سرمایه سهامی ارزشمند، اما حقوق پایین به وام مسکن نیاز داشتند. بانکهای متعارف به آنها توجهی نمیکردند، اما بانک سیلیکونولی پذیرای آنها بود. «لیز جورجی»، بنیانگذار استارتاپ توییت کرده بود که پیش از آنکه بانک سیلیکونولی از او استقبال کند، ۲۷ بانک درخواست او برای خط اعتباری را رد کرده بودند. وقتی شرکت پرداخت استرایپ برنامهای را در سال ۲۰۱۶ راهاندازی کرد تا به بنیانگذاران استارتاپ خارجی کمک کند در ایالات متحده شرکت تأسیس کنند، هر کسبوکار جدیدی به همراه حسابی آمریکایی نزد بانک سیلیکونولی راهاندازی میشد؛ چراکه این بانک حاضر بود با افرادی همکاری کند که شماره تأمین اجتماعی نداشتند. بانک سیلیکونولی اغلب با شرایط آسان به استارتاپها وام میداد، اما شرطی کلیدی برای آنها میگذاشت؛ استارتاپ باید تقریباً همه پول نقدش را در این بانک نگهداری میکرد.

سیلیکونولی به نوآوران و تحولآفرینان ارج مینهد، اما در عین حال در برابر تفکر گلهای آسیبپذیر است. وقتی حوزه فعالیت گوشهای ویژهای (مثلاً هوش مصنوعی) داغ میشود، بنیانگذاران با عجله به سمت آن هجوم میبرند و سرمایهگذاران برای تأمین مالی آنها تقلا میکنند. در مورد بانک سیلیکونولی نیز صنعت فناوری همان گروهزدگی را در انتخاب بانک از خود نشان داد.

برخی شاید گزینه دیگری نداشتند. جورجی میگوید: «در واقع ما به این دلیل پولمان را نزد این بانک نگه میداشتیم که بانکهای دیگر پذیرای ما نبودند.» بیشتر همتایانش در شتابدهنده استارتاپی که در آن قرار داشت، نزد بانک سیلیکونولی حساب داشتند. او میگوید: «بانکی ۴۰ساله با شهرتی قابل اعتماد در صنعت استارتاپ است.» بهصورت فردبهفرد، این وضعیت ریسکی به نظر نمیرسید، اما در مجموع یک صنعت را روی یک نقطه شکست بالقوه قرار داده بود.

بانک سیلیکونولی در سال ۱۹۸۳ تأسیس شد که بهترین زمان برای راهاندازی نهادی مالی در قلب اقتصادی جدید بود. از آن زمان تا ۳۹ سال بعد، نرخهای بهره و تورم اغلب کاهشی بودند که با توجه به سریعتر، ارزانتر و متصلتر شدن بیوقفه کامپیوترها، جذب سرمایه را آسانتر میکرد. پولهای نقد به شرکتهای سرمایهگذاری خطرپذیر و استارتاپهای این منطقه سرازیر میشدند و آنها هم این پولها را به پنجرههای تحویلداری واقعی و مجازی بانک سیلیکونولی واریز میکردند.

در سیلیکونولی ضربالمثلی وجود دارد که «استارتاپها نه از گرسنگی، بلکه از سوءهاضمه میمیرند.» منظور این است که پول بیش از حد میتواند به اندازه پول ناکافی مضر باشد. مسئله این نبود که این بانک به کسبوکارهایی وام داده باشد که نتوانند وام را بازپرداخت کنند، بلکه مسئله این بود که بانک سیلیکونولی با سپردههای فراوانش اوراق قرضه خریده بود. این اوراق از جنبه اعتباری امن بودند (ناشران آنها ورشکست نمیشدند) اما سررسیدهای طولانی و بازدههای کمی داشتند. وقتی نرخ بهره افزایش مییابد، این ترکیب خطرناک میشود. سال گذشته نیز ناگهان روند افزایش شدید نرخ بهره شروع شد.

شاید بانک سیلیکونولی فریب دوره طولانی نرخهای بهره بسیار پایین را خورده و نتوانسته بود درک کند که چه تغییر چشمگیری در شرایط به وجود خواهد آمد. این خطایی بود که بسیاری از شرکتهای اینترنتی نیز مرتکب شده بودند؛ این شرکتها در سال اول همهگیری شاهد جهش درآمدها بودند، کارمندان زیادی را استخدام کردند و نتوانستند پیشبینی کنند که دو سال بعد مجبور خواهند شد بیش از ۱۰۰ هزار نفر از آنها را اخراج کنند (در روز ۱۴ مارس شرکت مادر فیسبوک، متا، اعلام کرد قصد دارد ۱۵ هزار جایگاه را حذف کند که دومین دور از اخراجهای گسترده این شرکت در شش ماه گذشته بود).

وقتی سرمایهگذاران خطرپذیر به شرکتهایی که تأمین مالی کرده بودند هشدار دادند که ممکن است بانک سیلیکونولی ورشکست شود، به یکباره هجوم برای برداشت سپردهها با کمک ابزارهای دیجیتال اتفاق افتاد. نسخهای منفی از آن چیزی را ایجاد کرد که اهالی دانشکده کسبوکار «مزیت اول بودن» میخوانند. «کوئید واکر»، بنیانگذاری که توانسته بود در روز ۹ مارس پیش از تعطیلی این بانک منابع مالی را از آن خارج کند، میگوید آنهایی که سریعتر اقدام کردند (و خشم دیگران را به جان خریدند) آنهایی بودند که بیشتر در توییتر زمان صرف میکنند که در آن اطلاعات خوب اغلب با بدگمانیهایی ترکیب شده که جوهای سیلیکونولی را تشدید میکنند.

حالا توفان فروپاشی بانک سیلیکونولی آرام شده است؛ به سپردهگذاران در انتهای آخر هفتهای پر از دلهره، اطمینان خاطر داده شد که پولشان را پس خواهند گرفت. با این حال این حادثه به ما یادآوری کرد که برای افراد دشوار است که فرضیاتشان را همگام با تغییر جهان و با همان سرعت تغییر دهند. این موضوع فقط شامل افراد حوزه فناوری نمیشد؛ تحلیلگران سهام ظاهراً تیزبین نیویورک نیز متوجه این مسئله نشده بودند، اما در صنعت فناوری، این بانک قدیمی با عملکرد خوب محرک رشد فوقالعاده شده بود و فرهنگ این صنعت هیچ مشکلی در تجمیع بخش زیادی از این رشد در یک نهاد نمیدید؛ بنابراین وقتی چیزی بزرگ فروپاشید، سریع اتفاق افتاد.

جمعبندی: بانک سیلیکونولی دوره رشد چشمگیری را برای حوزههای فایننس و فناوری رقم زد، اما نتوانست خودش را همگام با رشد ناگهانی و سریع نرخ بهره سازگار کند.

غرور، بیکفایتی؛ یا هر دو؟

بانکها نباید ورشکست شوند. اگر قرار باشد هرچند وقت یک بار ورشکست شوند، یکی از حیاتیترین چرخدندههای دستگاه اقتصادی ما (تبدیل سپردهها (تعهدات) به وامها (داراییها)) از حرکت میایستد و دیگر کار نمیکند.

برای همهچیز از اجاره خودرو تا خرید خانه و تأمین بودجههای شهری به جادوی خلق اعتبار وابستهایم. به همین دلیل است که وقتی بانکی ورشکست میشود، بسیار حیاتی است که بفهمیم چه اتفاقی افتاده و اطمینان حاصل کنیم که آن اشتباهها دیگر تکرار نمیشوند.

در مورد بانک سیلیکونولی، وامدهندهای که سقوطی بسیار مفتضحانه را تجربه کرد، با دانش و اطلاعاتی که اکنون داریم، شناسایی عامل اصلی آسان است. با افزایش سپردهها در طول همهگیری، درست پیش از آنکه فدرالرزرو برای مقابله با تورم شروع به افزایش نرخ بهره کند، این بانک دهها میلیارد دلار اوراق قرضه خرید و با جهش نرخ بهره، ارزش این داراییها بهشدت کاهش یافت؛ در نتیجه بانک سیلیکونولی دچار مشکل حادی شده بود.

وقتی این بانک در روز ۹ مارس تلاش کرد با جذب سرمایه اطمینان خاطر ایجاد کند، عکس آن را ایجاد کرد. سپردهگذاران به یکباره هجوم آوردند و هجوم به بانکی تاریخی را رقم زدند. رگولاتورها روز بعد مجبور شدند این بانک را مصادره کنند و تدابیری اضطراری بیندیشند تا از تبدیل این فروپاشی ناگهانی به فاجعه مالی گستردهتر جلوگیری کنند.شاید بهترین توضیح اتفاقی که برای بانک سیلیکونولی افتاد، غرور یا بیکفایتی باشد.

اما عاملی عمومیتر، عاملی با پیامدهایی احتمالاً گستردهتر پشت این ورشکستگی بانکی وجود دارد؛ بانک سیلیکونولی از جمله به این دلیل سقوط کرد که مخلوق مالیسازی گسترده اقتصاد ایالات متحده شد؛ منظور مهاجرت پول از بازارهای عمومی در دهه ۲۰۱۰، اوجگرفتن داراییهای به اصطلاح جایگزین و تمرکز قدرت در دست نسل جدیدی از سرمایهداران بزرگ است.

بانک سیلیکونولی، همانطور که از نامش پیداست، راهاندازی شد تا به نیازهای صنایع فناوری و علوم زیستی موجود در شمال کالیفرنیا پاسخ دهد. ۲۰ سال پیش نیز تا حد زیادی همین کار را میکرد؛ وامها، خطوط اعتباری چرخشی و خدماتی مثل مدیریت پول نقد را به استارتاپهایی در حوزههای ارتباطات، نرمافزار، زیستفناوری و دستگاههای پزشکی ارائه میداد.

درآمد بانک سیلیکونولی همسو با فرازونشیبهای فعالیت شرکتی در این منطقه بود. این بانک در اواخر دهه ۱۹۹۰ اوج گرفت، در دوران ترکیدن حباب داتکام دوام آورد، بعد با احیای قدرت صنعت فناوری در اواسط دهه ۲۰۰۰ رشد کرد.

برای بانکدارانی که به مشتریان جدید نیاز داشتند، هیچ شبکهای بهتر از جامعه سرمایهگذاری خطرپذیر نبود. شرکتهای سرمایهگذاری خطرپذیر بهعنوان عاملی حیاتی در فعالیت شرکتهای فناوری و زیستفناوری در مراحل اولیه، دسترسی به هزاران خزانهدار شرکتی را کنترل میکردند.

«گرگ بکر» در سال ۱۹۹۳ بهعنوان یکی از بانکداران ارائهدهنده خدمات به سرمایهگذاران خطرپذیر به بانک سیلیکونولی پیوست. در سال ۲۰۱۱ که مدیرعامل شد، تحولی در این بانک در جریان بود. شرکتهای سرمایهگذاری خطرپذیر و سرمایهگذاری خصوصی (خویشاوندان مراحل بعدتر سرمایهگذاران خطرپذیر در دنیای سرمایهگذاریهای جایگزین) در حال تسخیر جایگاه شرکتهای فناوری بهعنوان مشتریان اصلی این بانک بودند. جای تعجب ندارد. مجموع تأمین مالی برای سرمایهگذاری در بازارهای غیرعمومی از ۹۶ میلیارد دلار در سال ۲۰۰۳ به ۱.۱۸ تریلیون دلار در سال ۲۰۲۱ رسید.

برای وامدهندهای مانند بانک سیلیکونولی راههای زیادی برای ارائه خدمات به این انبوه پولِ همواره در حال رشد وجود داشت. یک شرکت سرمایهگذاری خصوصی ممکن است به منابع مالی برای تملک اهرمی، به پوشش ریسک ارزی برای ثابت نگهداشتن مبلغ یک قرارداد، یا به مکانی برای سپردهگذاری عواید فروش یک دارایی نیاز داشته باشد. شرکتهای سرمایهگذاری خطرپذیر پیوسته برای مدیریت عرضههای اولیه شرکتهای پرتفویشان یا واگذاری آنها به خریداران به بانکداران نیاز داشتند.

مدیر ارشدی با دست پر از سودهای صندوقی مطرح شاید بهدنبال بانکداری خصوصی برای برنامهریزی مالیاتی یا سازماندهی وام مسکن خانهای چند میلیون دلاری باشد. بکر در ژانویه ۲۰۲۱ در کنفرانسی تلفنی گفته بود: «هرچه بیشتر بتوانیم نقش سرویسی همهمنظوره را برای همه نیازهای مشتریانمان ایفا کنیم و عملکردی نهتنها قابل قبول، بلکه استثنایی داشته باشیم، مشتریان چه دلیلی خواهند داشت که به جای دیگری مراجعه کنند؟»

وقتی بانک سیلیکونولی ورشکست شد، این تحول دیگر کامل شده بود. تقریباً ۷۰ درصد از ۷۶ میلیارد دلار وام پرداختنشده این بانک، برای بازپرداخت، بهطور کامل یا جزئی به سرمایهگذاری خصوصی یا سرمایهگذاری خطرپذیر وابسته بودند.

البته وامگیرندگان، دستکم از نگاه متعارف به پول نیاز نداشتند، اما بانک سیلیکونولی حاضر بود با وثیقهگرفتن تعهدات سرمایهگذاری شریکهای مسئولیت محدود مثل طرحهای بازنشستگی و صندوقهای موقوفه وام صادر کند. شرکتهای سرمایهگذاری خصوصی و سرمایهگذاری خطرپذیر از این خطوط اعتباری اشتراکی استفاده میکردند تا با افزایش ظاهری بازده در سالهای اول صندوق، بازدهها را بهتر جلوه دهند. همین دو گروه لطف بانک سیلیکونولی را با نگهداری سپردهها در این بانک (سپردههایی به ارزش ۳۶ میلیارد دلار تا ۳۱ دسامبر) جبران میکردند؛ چرخه مطلوبی به نظر میرسید.

اکنون میدانیم که این همزیستی به اتفاقی کاملاً متفاوت منجر شد؛ ریسک موجودیتی که بکر و تیم مدیریتش یا متوجهش نشدند یا درکش نکردند. رگولاتورهای بانکی نیز متوجه این ریسک نشدند. تمرکز داراییها و تعهدات در گروهی از تأمینکنندگان مالی که مدت زیادی به نفع بانک سیلیکونولی کار کرده بود، عامل نابودیاش شد.

با سقوط قیمت سهام در سال ۲۰۲۲، سرمایهگذاری خطرپذیر دچار رکود شد. استارتاپها که بسیاری از آنها در حال تمامکردن پول نقدشان بودند، باید از حسابهایشان پول برداشت میکردند و مقدار سپردههای بانک سیلیکونولی برای اولینبار بعد از تقریباً چهار سال کاهش یافت.

وقتی تحلیلگران در ماه ژوئیه بکر را زیر رگبار پرسشهایشان گرفتند، به نگرانیها بیاعتنایی کرد و گفت: «پول زیادی وجود دارد و وقتی شرکتهای خوب بسیار زیادی وجود دارند، از دیدگاه من این پول همچنان با سرعتی مناسب سرمایهگذاری خواهد شد.»

اما سپردهها همچنان کاهش یافتند. بانک سیلیکونولی ۲۴ فوریه افشا کرد که زیانهای شناسایینشده سرمایهگذاریهای دوره همهگیری این بانک در اوراق قرضه تقریباً به اندازهای هستند که کل سرمایه سهامی ترازنامهاش را از بین ببرند. پایان این بانک خیلی سریع رقم خورد.

در ایالات متحده بانکی عادی به اندازه بانک سیلیکونولی میلیونها سپردهگذار دارد که موجودی حسابشان به قدری کم است که زیر سقف ۲۵۰ هزار دلاری پوشش بیمه فدرال قرار بگیرد (بهعنوان مثال Fifth Third Bank of Cincinnati، ۶.۱۷ میلیون مورد از این نوع حسابها دارد). چون این حسابها بسیار زیاد و حفاظتشدهاند، ایجاد چنین ترسی که نهاد مالی بزرگی را گرفتار کند، به این راحتیها نیست.

در بانک سیلیکونولی فقط شش درصد سپردهها بیمه بودند. چون مشتریانش بزرگ، حرفهای و اغلب حفاظتنشده بودند، بسیاری از آنها رفتار متفاوتی نشان دادند. شرکتهایی که این بانک به مدت چند دهه پرورش داده بود، در خالیکردن حسابهایشان درنگ نکردند. Founders Fund، Coatue Management، Union Square Ventures و Founder Collective از جمله شرکتهایی بودند که به شرکتهای پرتفویشان توصیه کردند پولشان را خارج کنند.

چنانچه رگولاتور بانکی کالیفرنیا در حکم مصادره ۱۰ مارس خود اعلام کرد: «برداشت پرشتاب سپردهها باعث شده است این بانک قادر به پرداخت تعهداتش در سررسید نباشد و اکنون این بانک ناتوان از پرداخت بدهیهاست.»

برآوردی نشان میدهد که همه انواع مدیران سرمایه خصوصی (شامل سرمایهگذاری خطرپذیر، سرمایهگذاری رشد، سرمایهگذاری خصوصی، بدهی خصوصی، زیرساخت و منابع طبیعی) اکنون بر رقم بیسابقه ۸.۹ تریلیون دلار دارایی نظارت میکنند. تأثیرگذاری این گروه بر اقتصاد هرگز تا این حد نبوده و میتواند آثار غیرقابل پیشبینی و نگرانکنندهای داشته باشد.

عبارتی کلیشهای است که میگوید وامگیرنده ناامید است که با جیبهای خالی و اجاره معوق به بانکدار التماس میکند که به او رحم کند، اما در ساعات پایانی عمر بانک سیلیکونولی، این بکر بود که از سپردهگذاران درخواست میکرد «آرام باشند».

جمعبندی: بانک سیلیکونولی بیش از پیش به شرکتهای سرمایهگذاری خطرپذیر و سرمایهگذاری خصوصی وابسته شد که آن را در برابر هجوم ناگهانی افراد برای برداشت نسبت به بسیاری از بانکهای دیگر آسیبپذیرتر کرد.

همه پرسشهای بانکی فوری و مهم شما

چطور بانکی ۲۰۰ میلیارد دلاری ناگهان پولهایش تمام میشود؟

مرگ و زندگی بانکها به اعتماد وابسته است. بانکها هیچوقت همه پول نقد سپردهگذارانشان را در اختیار ندارند. بخش زیادی از این پولها در پرداخت وام به صاحبخانهها و شرکتها و در اوراق قرضه سرمایهگذاری میشوند. این کار اشکالی ندارد؛ به شرطی که ۱. این سرمایهگذاریها زیانده نشوند و ۲. سپردهگذاران نگران سلامت بانک نشوند و تلاش نکنند پیش از خالیشدن خزانه بانک پولشان را بیرون بکشند. پنجشنبه ۹ مارس سپردهگذاران خیلی نگران پرتفوی سرمایهگذاری بانک سیلیکونولی شدند و ناگهان از این بانک خواستند که ۴۲ میلیارد دلار از پولشان را بدهد. صبح روز بعد شرکت بیمه سپرده فدرال، این بانکِ مستقر در سانتا کلارای ایالت کالیفرنیا را بست تا از وخیمتر شدن اوضاع جلوگیری کند. رگولاتورهای فدرال یکشنبهشب اعلام کردند که همه سپردهها، از جمله سپردههایی با موجودی بیشتر از سقف معمول ۲۵۰ هزار دلاری تحت حفاظت شرکت بیمه سپرده فدرال را ضمانت میکنند.

چه مسئلهای در بانک سیلیکونولی باعث ترس همه شد؟

به نظر میرسد عامل تسریعکننده تلاش بانک سیلیکونولی برای جذب سرمایه (حدود ۲.۲۵ میلیارد دلار سرمایه سهامی جدید) بود. این تلاش به افراد نشان داد که احتمالاً مشکل بزرگی وجود دارد؛ اگر مشکلی نیست پس چرا بانک سیلیکونولی تلاش میکند چنین کاری انجام دهد؟ این بانک همچنین گفته بود برخی از داراییهایش را میفروشد تا «وضعیت مالی را تقویت کند» و «سودآوری را بهبود ببخشد». این عبارتها در بالای بیانیه پررنگ نوشته شده بودند، اما آنچه توجه همه را جلب کرد، در سطرهای پایینتر بود؛ «زیان درآمدی تقریباً ۱.۸ میلیارد دلاری ناشی از این فروش». اوراق قرضه بانک سیلیکونولی زیان داده بود. نهم مارس سهام این بانک با ثبت سقوطی ۶۰درصدی توجهات را به خود جلب کرد. شرکتهای سرمایهگذاری خطرپذیر مطرح سیلیکونولی به شرکتهایی که در آنها سرمایهگذاری کرده بودند، توصیه کردند پولشان را از این بانک خارج کنند.

آیا شرایط کنونی مانند سال ۲۰۰۸ است که بانکها وامهای مسکن ناسالم زیادی داشتند؟

خیر. بانک سیلیکونولی در اوراق بدهی بیارزش سرمایهگذاری نکرده بود. میلیاردها دلار اوراق بهادار قابل اطمینان با پشتوانه وام مسکن و اوراق خزانهداری داشت که از امنترین داراییهای جهان بهشمار میروند. در این مورد منظور از امن این است که اگر بانک این اوراق قرضه را تا زمان سررسید نگه دارد، پولش را به همراه بهره پس خواهد گرفت. اما همزمان با افزایش و کاهش نرخ بهره، ارزش این اوراق نیز افزایش و کاهش مییابد. در نتیجه هرچند این بانک ریسک اعتباری زیادی نپذیرفته بود، اما ریسک نرخ بهرهاش بسیار بالا بود.

ریسک نرخ بهره چیست؟

شاید مثلاً در مقایسه با ریسک عدم دریافت پول در زمان سقوط بازار املاک مانند مورد سال ۲۰۰۸، این ریسک انتزاعی به نظر برسد، اما از هر کسی که اوراق قرضه معامله کرده، بپرسید (البته احتمالاً کاری نیست که زیاد در اپلیکیشن خریدوفروش سهامتان انجام دهید)، به شما میگوید که افزایش نرخ بهره میتواند واقعاً مهلک باشد. سرمایهگذارانی که اوراق قرضه میخرند، انتظار دارند بازدهی مطابق با نرخهای بهره کنونی دریافت کنند. فرض کنید اوراق خزانهداری تازه منتشرشده سالانه چهار درصد پرداخت میکنند. اگر اوراقی با بازده دو درصد داشته باشید و بخواهید آنها را بفروشید، باید قیمتتان را به اندازهای کاهش دهید که خریدار در نهایت بتواند بازده چهار درصدی از این اوراق بگیرد. بنابراین با افزایش نرخ بهره، ارزش اوراق قرضه کاهش مییابد. این مسئله شاید برای سرمایهگذاران عادی که اوراق قرضه خریدوفروش نمیکنند، مهم نباشد، اما برای بانکها و نهادهای دیگر میتواند دردسری جدی باشد.

چرا بانک سیلیکونولی اوراق قرضه زیادی داشت؟

همهچیز با موفقیتی بینظیر شروع شد؛ سه سال پیش سپردههای مشتریان این بانک ۶۲ میلیارد دلار بود که رقم بدی نبود. اما در انتهای سال گذشته، در نتیجه رشد صنعت فناوری در دوران همهگیری، سپردههای این بانک به حدود ۱۷۵ میلیارد دلار رسید. از آنجایی که بانک سیلیکونولی نهاد منتخب بیشتر شرکتهای سرمایهگذاری خطرپذیر مطرح در منطقه خلیج سانفرانسیسکو بود، استارتاپهای تحت پشتیبانی آنها نیز از این بانک استفاده میکردند. شرکتهای دارای پشتوانه سرمایه خطرپذیر در سال ۲۰۲۱، ۳۳۰ میلیارد دلار، تقریباً دو برابر سال ۲۰۲۰، سرمایه جذب کردند که رقم بیسابقهای بود. پولها در بحبوحه عرضههای اولیه موفق، ادغامها و تزریق سرمایه به استارتاپها به این بانک سرازیر شدند.

بانک سیلیکونولی باید این پول را در جایی سرمایهگذاری میکرد، اما ورود پول با دوره نرخ بهره بسیار پایینی همزمان شد که فدرالرزرو برای پشتیبانی از اقتصاد در وضعیت اضطراری همهگیری کووید ۱۹ در نظر گرفته بود. بانک سیلیکونولی برای دستیابی به بازده کمی بیشتر میتوانست اوراق قرضه با سررسید دیرتر بخرد. بهطور کلی اوراق قرضه با سررسید دیرتر با افزایش نرخ بهره بیشتر در معرض کاهش ارزش قرار میگیرند. اقدام این بانک خطایی مصیبتبار بود. روسیه اوکراین را اشغال کرد، قیمت انرژی افزایش یافت، زنجیرههای تأمین مختل شد و تورم اوج گرفت. فدرالرزرو تغییر مسیر داد و ناگهان شروع به افزایش نرخ بهره کوتاهمدت معیارش کرد و در عرض یک سال آن را از تقریباً صفر به پنج درصد رساند. ارزش واقعی پرتفوی سرمایهگذاری بانک سیلیکونولی به لطف قواعد حسابداری مبهم ماند، اما اگر با ارزش بازار موجود قیمتگذاری میشد، در انتهای سال ۲۰۲۲ زیانی بیش از ۱۵ میلیارد دلاری را نشان میداد. بانک سیلیکونولی تنها بانکی نبود که در سرمایهگذاریهای اوراق قرضه با چنین زیانهای شناسایینشدهای روبهرو میشد، اما مشکل دیگری هم داشت و آن سپردهگذارانش بود.

آیا سپردهگذاران نمیتوانستند مدتی صبر کنند؟

از قرار معلوم بانک سیلیکونولی مقدار زیادی «پول داغ» داشت؛ پول داغ عبارتی است که در حلقههای بانکداری استفاده میشود و منظور از آن سپردههایی است که در صورت سرمایهگذاری میتواند ناگهان داراییهای بانک را زیاد کند، اما در عین حال ممکن است ظرف ثانیهای محو شود. وقتی صنعت فناوری دچار رکود شد، بسیاری از مشتریان بانک شروع به مصرف پولهای نقدشان و خالیکردن حسابهایشان در بانک سیلیکونولی کردند. در ضمن کسبوکارهایی که این بانک در ارائه خدمات به آنها تخصص داشت، بسیار بیشتر از مشتریان عادی (اغلب خیلی بیشتر از سقف پوشش شرکت بیمه سپرده فدرال) در این بانک پول نگهداری میکردند (در پایان سال قبل بیش از ۹۰ درصد سپردههای داخلی این بانک تحت پوشش بیمه نبودند). بسیاری از افراد به آن سپردهها بهعنوان سرمایه در گردش یا برای پرداخت حقوق کارکنان وابسته بودند. بنابراین بیشتر محتمل بود که تا بوی مشکل به مشامشان برسد، پولشان را جابهجا کنند و تعداد نسبتاً کمی از افراد در موقعیتی قرار داشتند که بتوانند یکباره میلیونها دلار پول را برداشت کنند.

«دنیل کوهن»، رئیس سابق هیئتمدیره Bancorp Bank میگوید بانک سیلیکونولی «باید به اصول ابتدایی بانکداری توجه میکرد؛ اینکه سپردهگذاران همزمان همه به شکل مشابهی رفتار میکنند. بانکداران همیشه وفاداری مشتریانشان را دست بالا میگیرند.»

نتیجه آنطور که «ویلیام آیزاک»، رئیس سابق شرکت بیمه سپرده فدرال حدس میزند، یکی از سریعترین هجومها به بانک در تاریخ ایالات متحده بود. بر خلاف داستان مری پاپینز که در آن مایکل بنکس فریاد زد «پول من را پس بدهید» و ترس در میان افراد پیرامون بانک گسترش یافت، این هجوم به بانک در جامعه استارتاپی نزدیک و همواره در تماس در چتهای گروهی و رسانههای اجتماعی وایرال شد.

آیا در این مورد هم میتوان رسانههای اجتماعی را مقصر قلمداد کرد؟

شاید در این مورد فناوری سرعت اتفاقات را افزایش داده باشد، اما واضح است که بانک سیلیکونولی هم مشکلاتی زیربنایی در مدیریت ریسک داشت. نکته نگرانکنندهتر اتفاقی است که در آخر هفته و بعد از تعطیلی این بانک رخ داد؛ زمانی که هیچکس نمیدانست چه اتفاقی برای سپردهگذاران بزرگ میافتد. برخی از افراد حوزه فناوری و فایننس که دنبالکنندگان زیادی دارند، از توییتر استفاده کردند تا (در مواردی با تأکید زیاد) هشدار دهند که اگر دولت فدرال مداخله نکند، ممکن است بانکهای سراسر کشور تا صبح دوشنبه ورشکست شوند. دیگران خواستار کمی آرامش بودند. «محمد الاریان»، مشاور ارشد اقتصادی آلیانز و ستوننویس بلومبرگ اوپینیون توییت کرد: «برخی محاسبات در توییتر در مورد ریسکهای پیش روی سیستم بانکداری بزرگنمایی میکنند. این ریسک وجود دارد که چنین محاسباتی اضطرابی بیدلیل ایجاد کنند که ناپایداری سیستمی را تشدید میکند.» با افزایش سروصداها، روشن شد که رگولاتورهای بانکی برای آرامکردن اوضاع از آنچه فکر میکردند هم کمتر وقت دارند.

آیا واقعاً ریسک سرایت وجود داشت؟

سخت میتوان گفت که بانک سیلیکونولی چقدر ریسک به همراه داشت، اما به یاد داشته باشید که حیات بانکها به اعتماد وابسته است. خطر این بود که شرکتهای دیگری که سپردههایشان را در بانکهای منطقهای مشابه (حتی بسیار دورتر از سیلیکونولی) نگهداری میکردند، نگران شوند که سپردههایشان امن نیستند.

رگولاتورها چه کار کردند؟

فدرالرزرو، وزارت خزانهداری ایالات متحده و شرکت بیمه سپرده فدرال اعلام کردند که همه سپردهگذاران بانک سیلیکونولی و سیگنچر بنک در نیویورک (بانکی با روابط ریشهدار با صنعت ساختوساز که رگولاتورها ۱۲ مارس آن را تعطیل کردند) همه پولشان را دریافت خواهند کرد. فدرالرزرو همچنین یک برنامه وامدهی اضطراری ایجاد کرد که بانکهایی که داراییهای زیانده دارند با استفاده از آن میتوانند تا یک سال این داراییها را بهعنوان وثیقه بگذارند و به ارزش اسمی آنها وام دریافت کنند. این شرایط بسیار سخاوتمندانه هستند و نشان میدهند که دولت میخواهد هرچه سریعتر اعتماد را به سیستم بانکداری برگرداند.

آیا جای پول من امن است؟

اگر کمتر از ۲۵۰ هزار دلار در یک حساب واحد در بانکی تحت پوشش شرکت بیمه سپرده فدرال داشته باشید، جای پولتان همیشه امن بوده و همچنان هست. اگر شما یا کسبوکارتان در یک حساب بیش از ۲۵۰ هزار دلار داشته باشید، در حال حاضر (بهجز در مورد بانک سیلیکونولی و سیگنچر) حسابتان ضمانتشده نیست. اما با توجه به اتفاقی که بهتازگی افتاد، به نظر نمیرسد دولت بخواهد اجازه دهد هیچکدام از مشتریان بانکها پولی از دست بدهند.

پرسش پیچیدهتر این است که پسلرزههای اقتصادی چه خواهد بود. بانک سیلیکونولی نهاد مهمی در قلب صنعت فناوری بود که پیش از این هم با توجه به اخراج هزاران کارمند از بسیاری از شرکتهای سیلیکونولی دچار مشکلاتی شده بود. به دلایل مشهودی قیمت سهام بانکهای منطقهای کاهش یافته است؛ از ۸ تا ۱۵ مارس، صندوق شاخصی که این سهام را دنبال میکند، ۲۰ درصد سقوط کرد. در این مدت بازار سهام ایالات متحده در مجموع کمتر از سه درصد سقوط کرده بود. سرمایهگذاران نگرانیها در مورد بخش مالی را با احتمال کاهش سرعت افزایش نرخ بهره یا حتی معکوسشدن این روند توسط فدرالرزرو مقایسه و سبک و سنگین میکنند.

شاهد طرح نجات دیگری بودیم؛ مگر نه؟

جو بایدن، رئیسجمهور، ۱۳ مارس تلاش زیادی کرد تا بگوید اقدامهای رگولاتورها باعث «تحمیل زیان به مالیاتدهندگان» نمیشود. شکلگیری این بحث را پیشبینی میکرد که آیا ایالات متحده باید سرمایهگذاران خطرپذیر ثروتمند و شرکتهای فناوری را که بدون شک از قبل میدانستند پولشان ضمانتشده نیست، نجات میداد؟ اگر سادهترین تعریف طرح نجات را در نظر بگیریم، بله طرح نجات بود. هرچند بهصورت مستقیم پولی از جیب مالیاتدهندگان برداشته نمیشود، اما پول مورد نیاز برای پرداخت به سپردهگذاران از صندوق ضمانتی میآید که بانکهای بیمهشده شرکت بیمه سپرده فدرال به آن پول واریز میکنند. با این حال اگر کارمزدهای بانکها افزایش یابد، مشتریان در سراسر کشور شاهد کاهش بهره سپردهها و افزایش کارمزد اضافهبرداشتها خواهند بود. بهعلاوه اگر در حالت نامحتملی پول صندوق بیمه تمام شود، خزانهداری میتواند ۲۵ میلیارد دلار از پول مالیاتدهندگان را به این صندوق وارد کند. رگولاتورها بهسختی تلاش کردند تا نشان دهند که سرمایه سهامداران بانک سیلیکونولی از بین رفته و مدیران ارشد آن اخراج شدهاند. در سال ۲۰۰۸، اقدامهای دولت برای حفاظت از سیستم مالی بانکهای بزرگ زیادی را به همراه سهامداران و همچنین مدیران ارشدشان نجات داد.

چه کسی مقصر بود؟

اکنون روشن است که بانک سیلیکونولی ریسکش در برابر نرخ بهره را تشخیص نداده بود و همزمان پایگاه سپردهگذاریای داشت که بیش از حد در یک صنعت واحد متمرکز شده بود، اما ظاهراً رگولاتورهای بانکی نیز متوجه آن بمبهای ساعتی ترازنامه نشده بودند. فدرالرزرو میخواهد تحقیقی داخلی را درباره نحوه نظارت بر بانک سیلیکونولی آغاز کند. «گرگ بکر»، مدیرعامل بانک سیلیکونولی تا روزی که این بانک ورشکست شد، یکی از اعضای هیئتمدیره بانک فدرالرزرو سانفرانسیسکو، یکی از نهادهای ناظر اصلی بر بانک سیلیکونولی بود.

اقدام برای رگولیشنزدایی که رئیسجمهور دونالد ترامپ در سال ۲۰۱۸ آن را به قانون تبدیل کرد، علاوه بر قوانین دیگری که برای حفظ سلامت بانکهای بزرگ طراحی شده بودند، این الزام را حذف کرد که بانکهای دارای ۵۰ تا ۲۵۰ میلیارد دلار دارایی با آزمایشهای تحت فشار سالانهای روبهرو شوند (البته آزمایشهای اخیر بر ریسک نرخ بهره متمرکز نبودهاند). لابیگران و مدیران ارشد بانک سیلیکونولی و سایر بانکهای منطقهای با این استدلال که آنها بر خلاف جیپیمورگان چیس یا گلدمن ساکس ریسک سیستمی ندارند، کنگره را ترغیب کرده بودند که نظارت را آسانتر کند. از قرار معلوم این استدلال درست نبود.

آیا باید نگران مسئله دیگری هم باشم؟

روز ۱۵ مارس، جو منفی صنعت بانکداری ایالات متحده در حال سرایت به غول بانکداری سوئیس، کردیت سوئیس بود که خودش پیش از آن هم مشکلاتی داشت؛ قیمت سهام این بانک ۲۴ درصد کاهش یافت. ریسک عظیم دیگری هم وجود دارد؛ اگر کنگره سقف خودخواسته مقدار بدهی مجاز دولت را افزایش ندهد، زمانی در سال جاری میرسد که شاید خزانهداری نتواند هزینههای کشور را پرداخت کند.