عصر تراکنش ۷۶؛ زهرا قربانی / صنایع بانکی و پرداخت در دنیا روند پرشتابی را در راستای دیجیتالیشدن تاکنون طی کردهاند و بهتناوب آن، ایران نیز با سرعت آهستهتری این مسیر را طی کرده و در سالهای اخیر بانکها و مؤسسات مالی بسیاری در کشور جهت دستیابی به مزایای فناوریهای دیجیتال به سمت ایجاد تحول دیجیتال حرکت کردهاند. در این گزارش سعی کردیم ۹ مولفهای را که اکثریت مردم در شبکه پرداخت کشور با آن درگیر هستند با استناد به آمار بانک مرکزی بررسی کنیم و ببینیم این آمارها درباره مسیر ۱۰ساله صنعت پرداخت چه میگویند؟

آیا تعداد خودپردازها به واسطه الکترونیکیشدن پرداختها کاهش یافته است؟ تعداد شعب بانکی در سالهای اخیر چقدر کاهش یافته است؟ و در نهایت سیر تحول دیجیتال صنعت پرداخت در آینه آمار چگونه است؟ در این گزارش به بررسی آمار ۱۰ سال اخیر صنعت بانکداری و پرداخت کشور پرداختیم و براساس آخرین آمار روند تعداد خودپردازها، تعداد ابزارهای پذیرش اینترنتی و موبایلی، تعداد تراکنشهای خودپردازها و پایانه شعب، تعداد شعب بانکی، تعداد کارتهای اعتباری، برداشت و الکترونیک را بررسی کردیم.

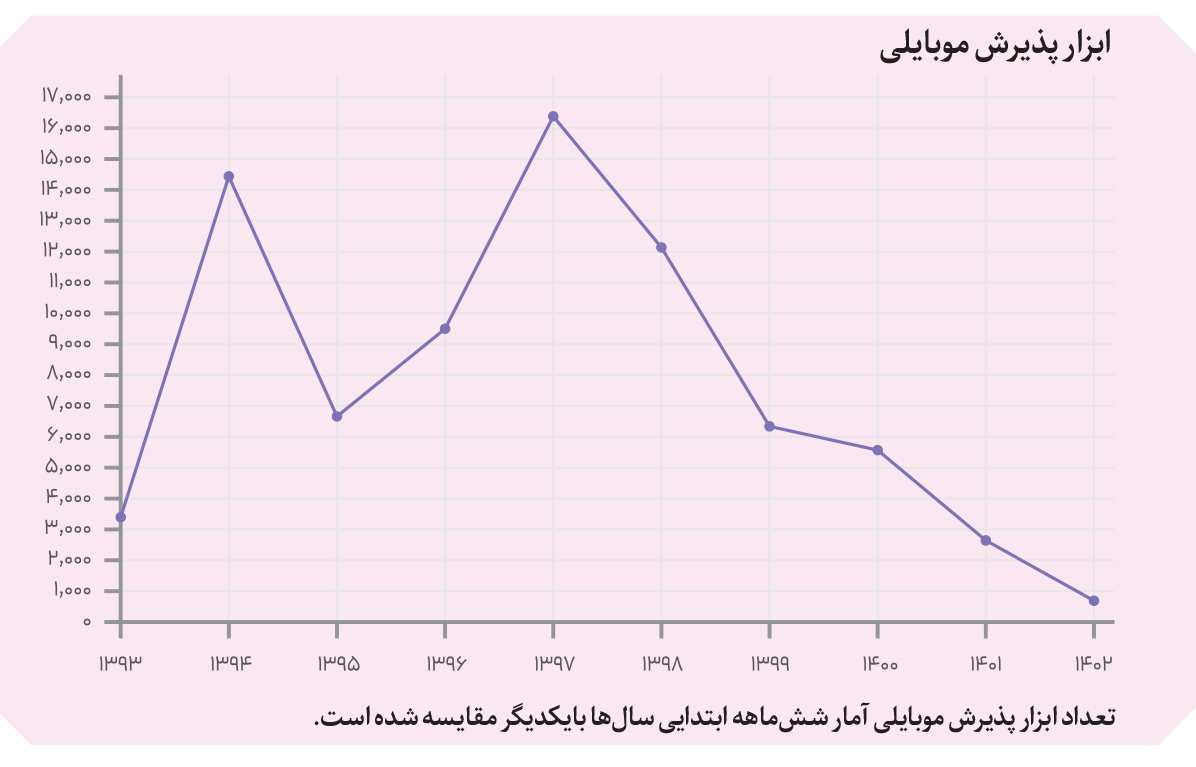

کاهش ۸۱ درصدی ابزار پذیرش موبایلی

ابزار پذیرش موبایلی و اینترنتی ازجمله ابزارهای پرداخت رایج در دنیا هستند که پس از افزایش ضریب نفوذ استفاده از موبایل و اینترنت، تعداد این ابزارها نیز بهسرعت افزایش یافت. اما بررسی آمار ۱۰ساله بانک مرکزی نشان میدهد که ابزار پذیرش موبایلی در ایران برخلاف افزایش آمار استفاده از ابزارهایی نظیر موبایل و اینترنت روند روبهرشدی نداشتهاند. بهطوریکه براساس آمار، تعداد ابزار پذیرش موبایلی از سال ۱۳۹۷ سیری نزولی پیدا کرده، به حدی که تعداد ابزار پذیرش موبایلی در پایان شهریورماه ۱۴۰۲ به یکچهارم تعداد این ابزار در پایان شهریورماه ۱۳۹۳ رسیده است. به بیانی دیگر، تعداد ابزار پذیرش موبایلی در پایان شهریورماه ۱۴۰۲ نسبت به پایان شهریور ۱۳۹۳ حدود ۸۱درصد کاهش یافته است.

نگاهی به تاریخ ابزار پذیرش موبایلی و مسیری که در ایران طی کرده، میتواند چرایی این روند نزولی را توضیح دهد. پرداخت با موبایل انواع مختلفی دارد؛ ازجمله پرداخت با QR یا NFC که به منظور سادهتر شدن فرایند پرداخت برای مشتریان ایجاد شدهاند. تاریخچه شکلگیری این نوع پرداختها در ایران حدوداً به سال ۱۳۹۳ بازمیگردد. آن زمان شاپرک از اعطای مجوزی برای پرداخت موبایلی صحبت میکرد و تب ورود به این فضا نیز بالا گرفته بود.

در این فضا، شرکتهای پرداختی نیز برای کارتخوانهای خود کد موبایلی گرفتند؛ اما این کدهای موبایلی به دلایلی نظیر جامع نبودن، چندان مورد استقبال قرار نگرفتند؛ به طوری که میانگین تعداد تراکنش روزانه از طریق این ابزار حدود ۲۰۰ تراکنش در روز بود. در ادامه سایر شرکتهای پرداختی تمایلی به دریافت کد موبایلی برای کارتخوانهای خود ابراز نکردند و همین روند تاکنون ادامه یافته است. اگر همین عدماستقبال را در نظر بگیریم، میتوان پیشبینی کرد بسیاری از کارتخوانهای موجود در بازار اکنون فاقد کد موبایلی هستند.

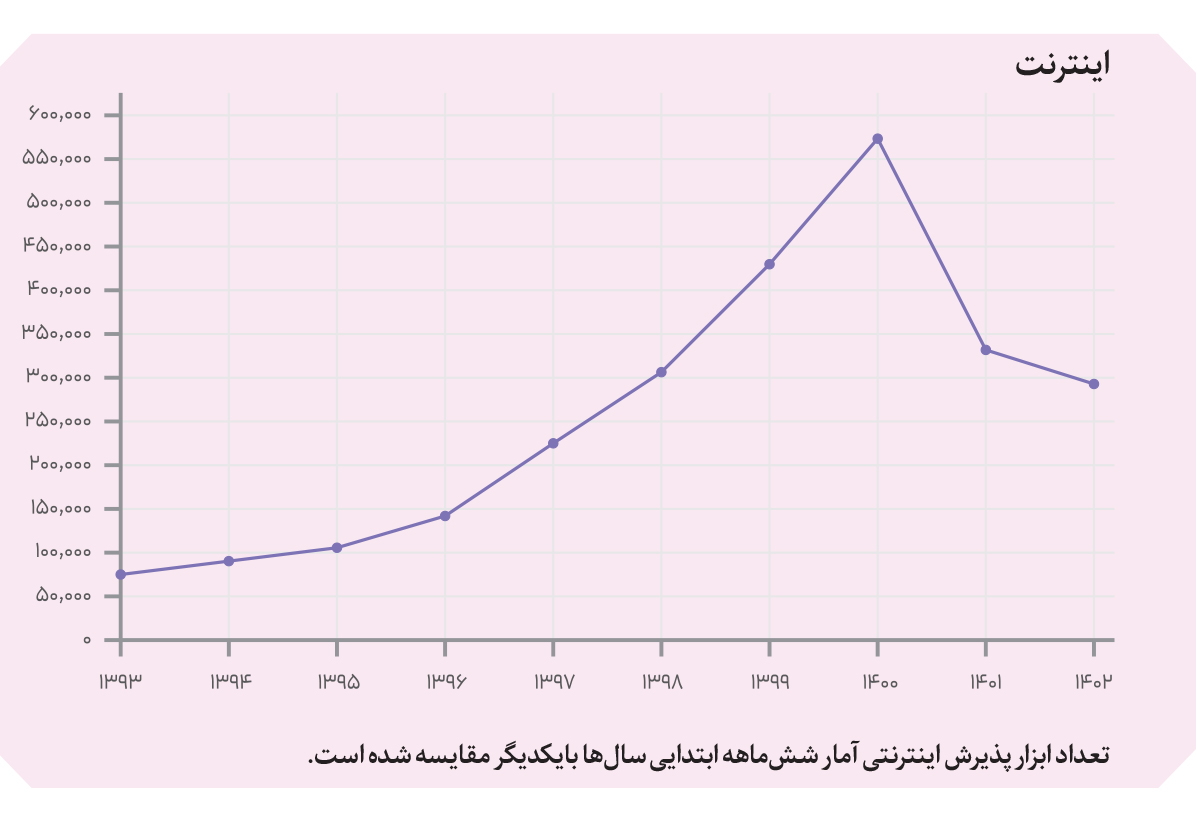

تأثیر الزام اینماد بر تعداد ابزار پذیرش اینترنتی

بررسی و مقایسه اعداد و ارقام تعداد ابزار پذیرش اینترنتی نشان میدهد از سال ۱۳۹۳ تا ۱۴۰۰ به طور متوسط روند تعداد این ابزار افزایشی بوده است. اما سال ۱۴۰۰ نقطه گسست این روند صعودی اتفاق افتاده و از این سال (۱۴۰۰) تاکنون تعداد ابزارهای پذیرش اینترنتی با یک سیر نزولی همراه است.

تعداد ابزار پذیرش اینترنتی با شروع روند نزولی از سال ۱۴۰۰ حدود ۵۰درصد کاهش یافته اما به طور کلی روند ابزار پذیرش اینترنتی در بازه زمانی ۱۳۹۳ تاکنون افزایشی بوده و رقم فعلی در مقایسه با سال ۱۳۹۳ رشد ۲۹۰درصدی را نشان میدهد.

چرایی سیر صعودی ابزار پذیرش اینترنتی را میتوان حول اتفاقاتی مانند دورکاری، توسعه اینترنت و وبسایتها، توسعه شبکه بانکی، افزایش آگاهی مردم و استفاده از موبایلها جستوجو کرد اما یکی از دلایل سیر نزولی تعداد ابزار پذیرش اینترنتی در دو سال گذشته مربوط به تنظیمگری این حوزه است. اجرای طرحهایی مانند الزام کسبوکارهای اینترنتی به دریافت نماد اعتماد الکترونیکی و مطرح کردن موضوع ثبت کد مالیاتی از مهمترین دلایل روند کاهشی استفاده از این ابزارها و در نهایت انتقال تراکنشها به بستر کارت به کارت است.

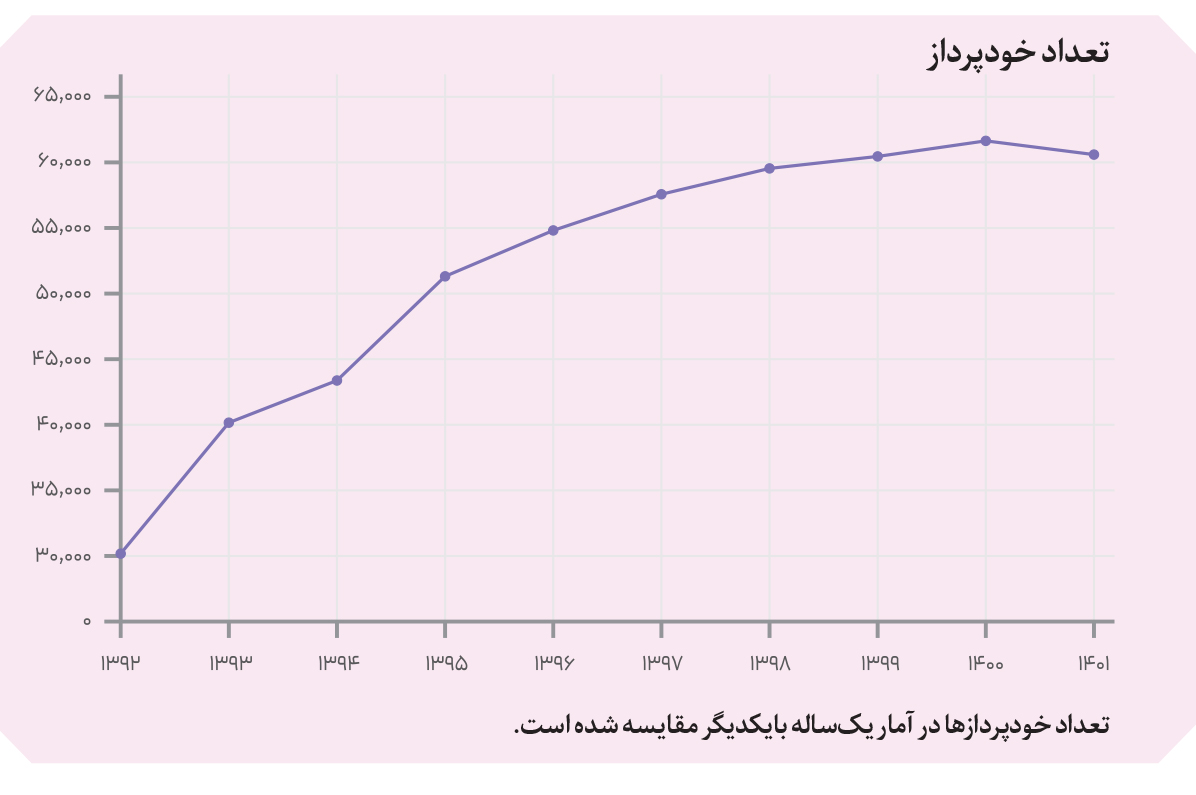

به ازای هر ۱۴۰۰ نفر یک خودپرداز

همزمان با فراگیری بانکداری الکترونیکی و دیجیتالی در جهان، پول نقد بهتدریج مسیر فراموشی را طی میکند. شیوههای پرداخت در دنیا به پرداختهای بیومتریک با چهره یا اسکن دست یا به وسیله تلفنهای همراه حتی هنگام خاموش بودنشان رسیده است. مقایسه مفهومی این شرایط به نحوی است که انتظار میرود دستگاههای خودپرداز از رده خارج شوند، اما آنچه در واقعیت اتفاق افتاده خلاف این است. آمار بانک مرکزی نشان میدهد که روند ۱۰ساله تعداد دستگاههای خودپرداز از سال ۱۳۹۳ تا ۱۴۰۱ در ایران نهتنها نزولی نبوده بلکه همواره این روند افزایشی ثبت شده است.

بر اساس آمار بانک مرکزی تا پایان سال ۱۴۰۱، در مجموع ۳۴ بانک و مؤسسه اعتباری در ایران، ۶۰۴۳۱ دستگاه خودپرداز داشتهاند. یکچهارم از کل خودپردازها در تهران فعال هستند و اگر این تعداد را نسبت به جمعیت ایران محاسبه کنیم، درمییابیم به ازای هر هزار و ۴۱۲ نفر ایرانی یک دستگاه خودپرداز در شبکه بانکی فعال است.

طبق همین آمار، تعداد خودپردازها در شبکه بانکی از سال ۱۳۹۳ تا سال ۱۴۰۱ دو برابر شده است. این روند نشان میدهد که دستگاههای خودپرداز منسوخ و حذف نشدهاند و پول فیزیکی نیز به بقای خود ادامه داده است. البته این نکته را نیز باید در نظر گرفت که سقف روزانه برداشت وجه نقد اکنون کاهش یافته و بخش زیادی از استفاده خودپرداز به انجام انتقال پول از طریق کارتبهکارت مربوط است.

در مورد نمودار لازم به ذکر است بانکهای انصار، حکمت ایرانیان، قوامین و مؤسسه اعتباری کوثر در سال ۱۴۰۱ در بانک سپه ادغام شدند.

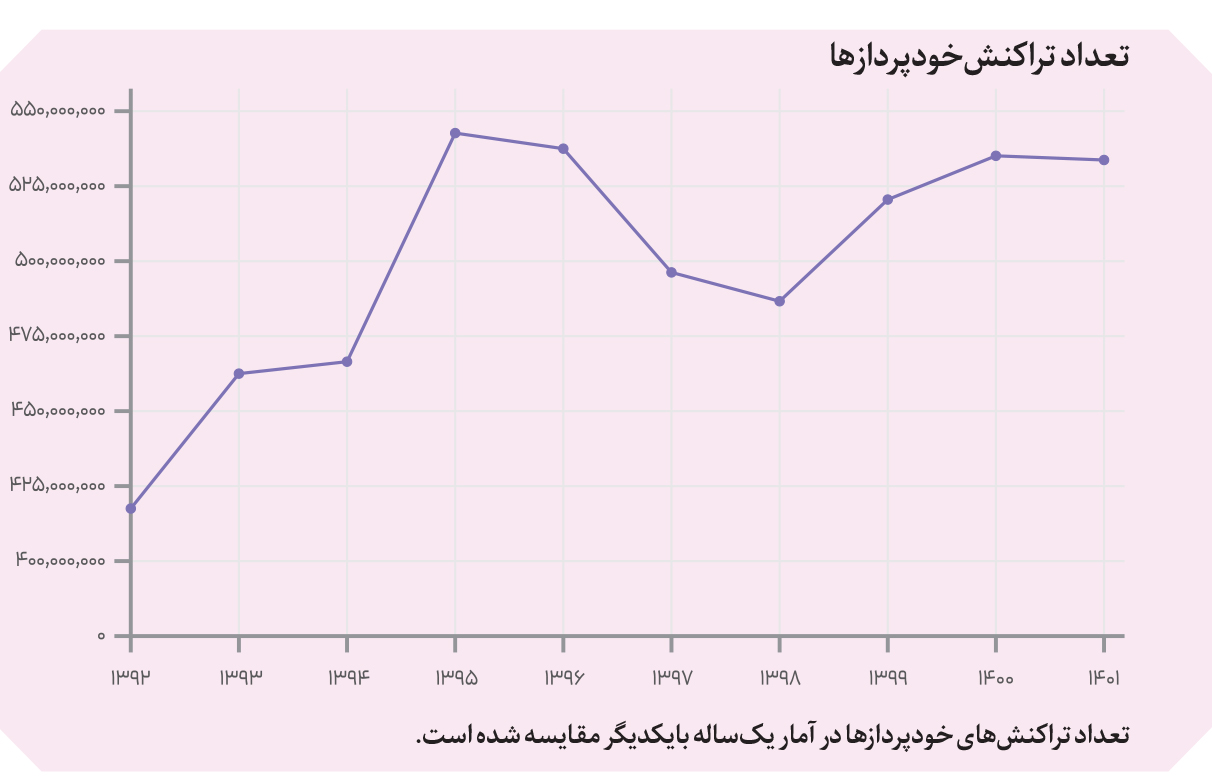

پایانیافتن عمر خودپردازها با توسعه بانکداری الکترونیکی

با استناد به آمار گفتیم که تعداد دستگاههای خودپرداز در سالهای اخیر روند صعودی داشته است. این روند را میتوانیم در خصوص تعداد تراکنشهای انجامشده توسط خودپردازها نیز ببینیم. آمارها نشان میدهد که تعداد تراکنشها در خودپردازها از سال ۱۳۹۲ تا سال ۱۳۹۵ روند صعودی و از سال ۱۳۹۶ تا سال ۱۳۹۸ روند نزولی داشته و مجدداً از سال ۱۳۹۸ تا سال ۱۴۰۰ به روند صعودی خود بازگشته است. براساس آمار بانک مرکزی، تعداد تراکنشهای دستگاههای خودپرداز در پایان اسفندماه ۱۴۰۱ (آخرین آمار موجود) نسبت به پایان اسفندماه ۱۳۹۲ نزدیک به ۲۸درصد افزایش داشته است.

از موضوعات مؤثر بر افزایش استفاده از دستگاههای خودپرداز، بحث مالیات، افزایش درخواست وجه نقد و تمایل به کارتبهکارت برای پرداخت هزینهها با استفاده از خودپردازها بوده است. افزایش هزینه اجناس و رونق کسبوکارهای اینترنتی نیز بر بالارفتن حجم کارتبهکارت و به تبع آن بر افزایش تعداد تراکنشها با استفاده از خودپردازها تأثیر داشته است.

همچنین آمارها در خصوص تعداد تراکنشهای پایانه شعب نشان میدهد که این مؤلفه الگوی رفتاری مشخصی نداشته و دائماً در حال فرازوفرود بوده اما بهطور کلی میتوان گفت که روند تعداد تراکنشهای پایانه شعب افزایشی بوده و آمار تعداد تراکنشهای پایانه شعب سال ۱۴۰۱، نسبت به سال ۱۳۹۲ معادل ۴۲درصد رشد داشته است.

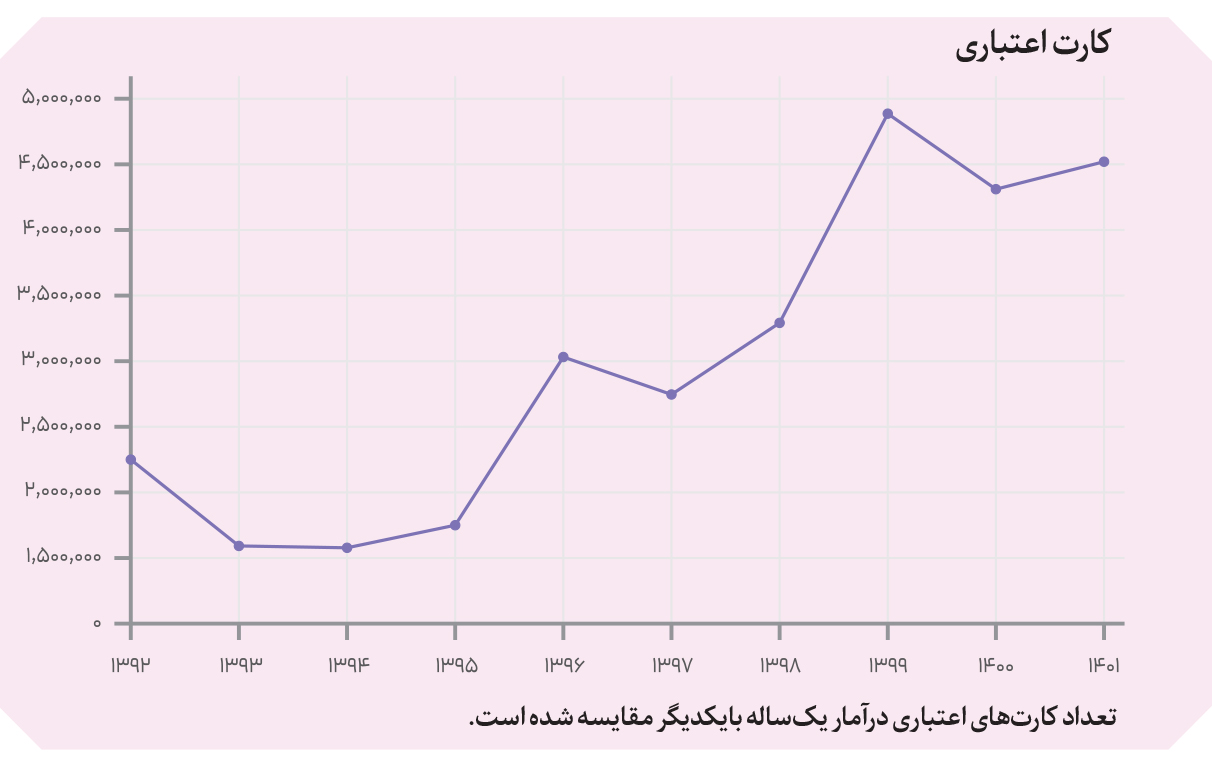

رشد ۱۰۵ درصدی کارتهای اعتباری

آمار بانک مرکزی نشان میدهد که تعداد کارتهای اعتباری از سال ۱۳۹۲ تا سال ۱۴۰۱، به میزان ۱۰۵درصد رشد داشته و به چهار میلیون و ۵۰۰هزار کارت رسیده است. این روند به نظر میرسد در سال ۱۴۰۲ هم ادامه یافته؛ به طوری که تا پایان خردادماه امسال (آخرین آمار منتشره بانک مرکزی) تعداد کارتهای اعتباری حدود ۶میلیون و ۶۶۷هزار عدد ثبت شده که رشد قابلملاحظهای است. کارت اعتباری، کارت بانکی است که دارندگان آن میتوانند بدون سپردهگذاری و تنها با میزان اعتبار ریالی ازپیشتعیینشده با آن صورتحساب خدمات یا کالاهای موردنیاز خود را پرداخت کنند.

با توجه به اینکه کارت اعتباری بهنوعی وام غیرنقدی است، بررسی روند تعداد آن و عملکرد بانکها نشاندهنده تمایل آنها در پرداخت وام غیرنقدی به مشتریان است. طبق آمار بانک مرکزی، تعداد کارت اعتباری در پایان اسفندماه سال ۱۳۹۲ معادل دو میلیون و ۲۳۶هزار و ۵۶۳ بوده و این تعداد با گذشت ۱۰سال در پایان سال ۱۴۰۱ به چهار میلیون و ۵۷۶هزار و ۴۱ عدد رسیده است. بخش قابلتوجهی از این رشد به افزایش تعداد بانکهای صادرکننده برمیگردد.

طبق آخرین آمار بانک مرکزی همین روند صعودی در بهار امسال نیز ادامه داشته و با رشد تقریباً یک میلیون عددی تعداد کارتهای اعتباری تا پایان خردادماه ۱۴۰۲ به حدود ۶میلیون و ۶۶۷هزار و ۵۱۸ عدد رسیده است. بررسی آمار تعداد کارتهای اعتباری به تفکیک بانکها نشان میدهد، بانک ملی در بین بانکهای کشور، بیشترین کارت اعتباری را در ۱۰ سال اخیر صادر کرده و بانکهای ایرانزمین و توسعه صادرات نیز در این مدت، کارت اعتباری صادر نکردهاند.

در نمودار برای مقایسه دقیق از آمار ثبتشده سالانه استفاده شده و آمار مربوط به فصل بهار امسال (آخرین آمار منتشرشده) استفاده نشده است.

هر مشتری بانکی صاحب ۳ کارت است

کارتهای برداشت یا کارتهای نقدی در ایران نیز از جمله موارد افزایشی صنعت پرداخت ایران بوده است؛ تعداد کارتهای برداشت از سال ۱۳۹۲ تا سال ۱۴۰۱، افزایش ۵۰ درصدی داشته است.

طبق این بررسی بیشترین کارتهای نقدی مربوط به بانکهای ملی، صادرات و ملت است که این سه بانک مجموعاً ۴۲درصد از سهم تعداد کارتها را از آن خود کردهاند. بر اساس آمار بانک مرکزی تعداد کارتهای برداشت در اسفندماه سال ۱۳۹۲، معادل ۱۸۹میلیون و ۸۲۵هزار و ۴۳۴ بوده و این رقم پس از ۱۰ سال به ۲۸۵میلیون و ۵۷۶هزار و ۴۵۹ رسیده است. یعنی به طور متوسط در کیف هر مشتری بانکی به طور متوسط ۳ کارت بانکی وجود دارد.

آمار ابزارهای پرداخت شبکه بانکی با توجه به رشد روزافزون بانکداری الکترونیکی و افزایش جمعیت جوان در سالهای اخیر رو به افزایش است و رقابت بانکهای خصوصی و دولتی و ارائه خدمات مختلف باعث شده که هر ایرانی تمایل به نگهداری چند کارت بانکی به صورت همزمان داشته باشد. برخی افراد معتقدند که به خاطر نامطمئن بودن از میزان دریافت پول نقد و انتقال مبلغ و انجام کارهای ضروری شرکت و خانواده خود، تمایل به نگهداری چند کارت بانکی دارند.

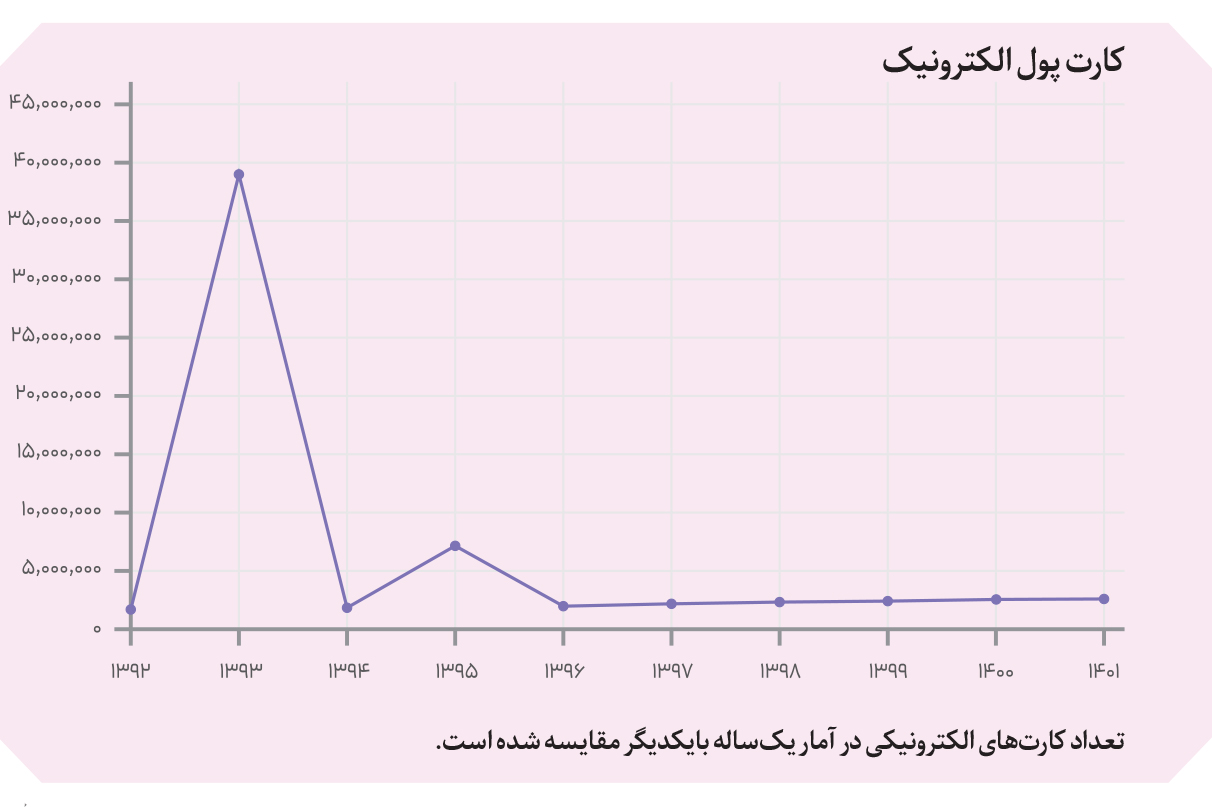

افزایش ۱۴ درصدی تعداد کارتهای پول الکترونیک

«کارت پول الکترونیک» یکی از خدمات بانکها در راستای توسعه بانکداری الکترونیکی است. بررسی آمارهای سالانه نشان میدهد که از سال ۱۳۹۳ تا سال ۱۴۰۱، تعداد کارتهای پول الکترونیکی ۱۴درصد افزایش داشته است. بر همین اساس تعداد کارتهای پول الکترونیکی در اسفندماه سال ۱۳۹۳ از یک میلیون و ۹۴۵هزار و ۱۵۵ به دو میلیون و ۲۲۴هزار و ۸۷۰ در اسفندماه سال ۱۴۰۱ رسید.

بانک مرکزی در آخرین آمار منتشره اطلاعات فصل بهار امسال را ثبت کرده که براساس آن میتوان گفت روند صعودی کارت پول الکترونیک حداقل تا پایان خردادماه امسال نیز ادامه داشته است، هرچند با یک روند کندتر؛ به طوری که تعداد این کارتها در مجموع به ۲میلیون و ۲۲۵ هزار و ۹۴ عدد رسیده و تقریباً در فصل بهار امسال حدود هزار کارت پول الکترونیک نسبت به پایان سال ۱۴۰۱ از سوی شبکه بانکی بیشتر عرضه شده است.

در نمودار برای مقایسه دقیق از آمار ثبتشده سالانه استفاده شده و آمار مربوط به فصل بهار امسال (آخرین آمار منتشرشده) استفاده نشده است.

کاهش شعب و افزایش فرایند انجام خدمات غیرحضوری

طبق آمار بانک مرکزی، در شهریورماه ۱۴۰۱ در مجموع ۱۹هزار و ۱۶۷ شعبه بانکی در کشور فعال است که این رقم در سال ۱۳۹۸ معادل ۲۲هزار و ۵۸۳ شعبه بوده است. در چند سال گذشته یکی از سیاستهای بانکها برای رفع ناترازی، کاهش تعداد شعب فیزیکی بوده و دادهها حاکی از آن است که در چهار سال گذشته از تعداد شعب بانکها ۳۴۱۶ شعبه کاسته شده و بانکها تا حد زیادی فرایند انجام خدمات غیرحضوری را بهواسطه اپهای بانکی فراهم ساختهاند.

بر اساس آخرین آماری که در وبسایت بانک مرکزی وجود دارد، در مجموع ۱۹هزار و ۱۶۷ شعبه بانکی در سراسر کشور وجود دارد که بیشترین تعداد متعلق به بانک سپه با ۳۱۳۶ شعبه است. تعداد شعب بانک سپه در سال ۱۳۹۸ معادل ۱۷۰۳ بوده که با ادغام بانکهای انصار، قوامین، حکمت ایرانیان، مهر اقتصاد و مؤسسه اعتباری کوثر در بانک سپه این عدد به ۳۱۳۶ رسیده است. همچنین تعداد شعب بانکها در سراسر کشور در سال ۱۳۹۸ معادل ۲۲هزار و ۵۸۳ شعبه بوده است.

همچنین با توجه به اینکه آخرین آمار منتشرشده از جمعیت ایران حدود ۸۷میلیون نفر را تخمین زده، در نتیجه میتوان به این نتیجه رسید که تقریباً به ازای هر ۴۵۳۹ نفر، یک شعبه بانکی در کشور وجود دارد که در حال ارائه سرویس است. این عدد در سال ۱۳۹۸ به ازای هر ۳۷۱۸ نفر یک شعبه بانکی بوده است.

هشتم مهرماه ۱۴۰۲، مؤسسه اعتباری «توسعه» منحل شد اما در بهروزرسانی آخر بانک مرکزی هنوز صفرشدن تعداد شعب این مؤسسه لحاظ نشده است.

تصویر آماری گسترش ابزارهای الکترونیکی پرداخت

در گزارشی که خواندید روند ۹ مؤلفه در شبکه پرداخت را بررسی کردیم. جدا از آنکه الگوی رفتاری هر یک از این ابزارها حکایت از چه موضوعی دارد، همگی آنها از گسترش استفاده مردم از ابزارهای الکترونیکی پرداخت و آنلاینشدن شبکه پرداخت کشور خبر میدهند. بازیگران شبکه پرداخت ایران، آهسته آهسته در حال پیمودن مسیر تحول دیجیتال هستند. گرچه کاستیهایی نیز در این مسیر وجود دارد.

شاید بتوان تحول دیجیتال در صنعت بانکی و پرداخت کشور را به دو بخش تقسیم کرد؛ یکی از سال ۱۳۹۰ تا سال ۱۳۹۷ و دیگری از سال ۱۳۹۷ تا به امروز. در دوره اول شاهد شور و شوق زیادی برای نوآوری و ایجاد تحول در این صنایع بودیم؛ درواقع صنعت پرداخت کشور بهعنوان یکی از صنایعی شناخته میشود که سالها پیش یک صنعت خلاقانه بود، اما اکنون مدتهاست که محکوم به عدم ارائه سرویسهای نوآورانه است؛

هرچند تلاشهای بزرگی توسط بازیگران این صنعت صورت گرفته و سرویسهای متنوعی به مردم ارائه شده، ولی بااینحال به عقیده بسیاری، صنعت پرداخت ایران مدتزمان طولانی است که نتوانسته از نوآوری بهعنوان یکی از عناصر شتابدهنده توسعه در این صنعت، آنطور که شایسته و بایسته است، استفاده کند. موضوعی که عوامل گوناگونی روی آن تأثیرگذار بوده؛ از جمله خروج نیروها و رگولاتوری نادرست که در بخشهایی به طور خاص نهتنها مسیر تسهیل و رشد را فراهم نکرده بلکه منجر به پسرفت شده است.