عصر تراکنش ۸۲ / ۲۵ سال پیش، در آستانه عصر دیجیتال قرار داشتیم. آمازون تازه تصمیم جسورانهای گرفته بود که فهرست محصولات وبسایتش را به فراتر از کتاب گسترش دهد، گوگل راهاندازی شده بود تا به ما کمک کند مسیرمان را در اینترنتِ بهسرعت در حال گسترش پیدا کنیم و ما خوشخیال بودیم و نمیدانستیم که حباب داتکام در آستانه ترکیدن است. چند سال پیش، بیل گیتس که انتظار داشت فناوری دیجیتال جای بانکها و شرکتهای قدیمی صنعتمان را بگیرد، در اظهارنظر مشهوری گفته بود: «جهان به بانکداری نیاز دارد، اما به خود بانکها نه.» عصر دیجیتال ناامیدمان نکرد. در ۲۵ سال گذشته شاهد انقلابی در شیوه کار شرکتها و محصولات و خدماتشان بودیم. بانکها با تغییری بنیادین روبهرو شدند. شعبههایشان که در گذشته به همه تعاملها با مشتریان رسیدگی میکردند، اکنون فقط خود را درگیر درصد کمی از تعاملها میکنند.

با ظهور روشهای پرداخت جدید، استفاده از پول نقد کاهش یافت. با توجه به تبدیل شدن فناوری به یک عامل تمایز بسیار مهم و سرمایهگذاری تقریباً ۵۵۰ میلیارد دلاری در بخش فینتک، آن هم فقط از سال ۲۰۱۰، صنعت بانکداری با موجی از رقیبهای بومی عصر دیجیتال روبهرو شد. این رقیبها هم شامل استارتاپهای چابک میشدند و هم شرکتهای بزرگ فناوری با جیبهای پرپول، پایگاههای مشتریان بزرگ، انبوهی از دادهها و تخصص فناورانه بینظیر، اما با وجود تمام تلاشها، هیچ فینتکی نتوانسته است به فهرست ۲۵۰ بانک برتر جهان از لحاظ میزان دارایی راه پیدا کند. به نظر میرسد جهان واقعاً به بانکها نیاز دارد. امروز دوباره در آستانه تغییری تحولآفرین قرار داریم. توانایی پردازش و تحلیل مقادیر بسیار زیاد داده، قدرت توانمندساز ابر و بلوغ سریع هوش مصنوعی با هم ترکیب شدهاند تا فرصتهای زیادی برای بهبود و نوآوری در عملیاتها، نیروی کار، محصولات و تجربههای سازمانها فراهم کنند.

در حالی که به عصر هوش مصنوعی وارد میشویم، بسیاری از بانکداران با همان ترس و حیرتی به اوضاع نگاه میکنند که همتایانشان ۲۵ سال پیش تجربه میکردند. آنها میدانند که با دیجیتالی شدن، چیزهای بسیار کمی دستنخورده باقی میماند. بعید است این فناوریها کار بانکداری را تغییر دهند، اما تحول چشمگیری در نحوه انجام آن ایجاد میکنند. هرکدام از روندهای مطرحشده در این گزارش با هوش مصنوعی ایجاد یا تقویت میشود. ما به همراه بیشتر بانکداران امروز با دقت به آینده مینگریم و تلاش میکنیم ببینیم این فناوری برای صنعت بانکداری چه چیزهایی در آستین دارد. مطمئنیم که عصر هوش مصنوعی بانکداری و بسیاری از صنایع دیگر را تغییر میدهد؛ این را که دقیقاً چطور تغییر میدهد فقط در آینده میفهمیم. با این حال این ما هستیم که انتخاب میکنیم کجا و چطور از هوش مصنوعی استفاده کنیم. چالش ما این است که مطمئن شویم هوش مصنوعی نیرویی در جهت خوبیهاست که به همه انسانها سود میرساند.

روند اول: اوجگیری هوش مصنوعی مولد

بانکها احتمالاً بیش از هر صنعت دیگری از هوش مصنوعی مولد سود خواهند برد. تحلیل ما از بهرهوری عملیاتی نشاندهنده پتانسیل افزایش ۲۲ تا ۳۰درصدی بهرهوری است، در حالی که مطالعه دیگری نشان میدهد که امکان افزایش درآمد تا ۶درصد وجود دارد. با این حال برای دستیابی به این بهبودها، ضروری است که علاوهبر بهرهبرداری مؤثر از ابر و دادهها، در کار و استعدادها نیز تجدیدنظر اساسی کنیم.

در دنیای معتدل بانکداری معمولاً اعتبار چندانی برای چنین ادعاهای بزرگی قائل نمیشوند، اما این حرف به پیش از ظهور هوش مصنوعی مولد برمیگردد. ناگهان میبینیم که انتظارات و پیشبینیهای معمول دیگر هیچکدام قابل اطمینان نیستند و بانکداران در سراسر صنعت بانکداری به این فکر میکنند که آیا اصلاً بخشی از کسبوکارشان هست که حتی اگر بهکلی متحول نشود، دیر یا زود تحتتأثیر قرار نگیرد.

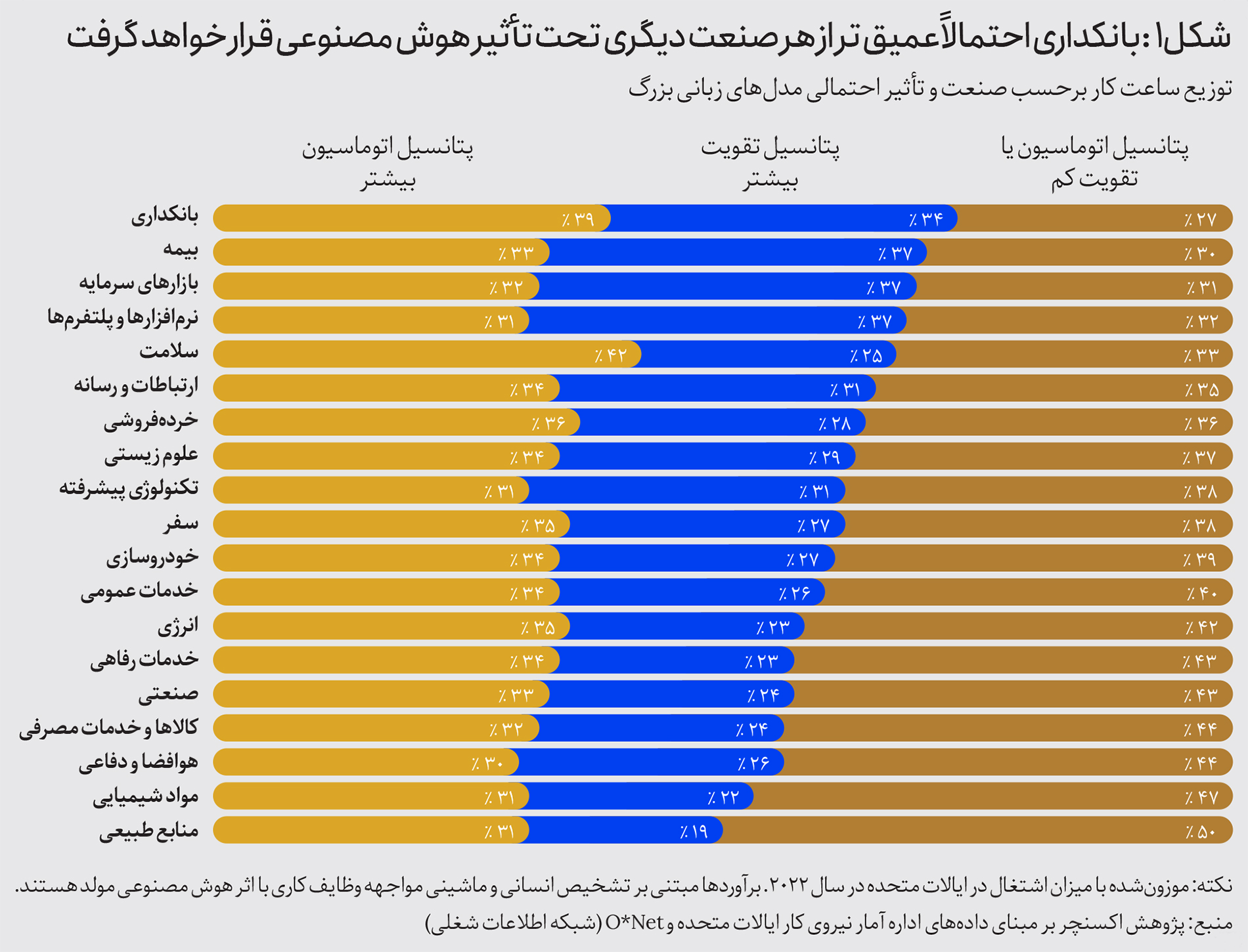

این طرز فکر معقول هم هست. بهتازگی با استفاده از دادههای اداره آمار نیروی کار ایالات متحده و سایر دادهها، ۱۹.۲۶۵ وظیفه کاری را در نهصد خانواده شغلی در نوزده صنعت تحلیل کردیم. این مطالعه شامل تجزیهوتحلیل زمان صرفشده برای هر وظیفه و ارزیابی پتانسیل اتوماسیون و تقویت با هوش مصنوعی مولد میشد. ما به این جمعبندی رسیدیم که بانکداری احتمالاً بیش از هر صنعت دیگری تأثیر میپذیرد، زیرا تقریباً سهچهارم همه کارهای این صنعت برای رفتن به سمت اتوماسیونسازی یا تقویت با هوش مصنوعی مناسب تشخیص داده شدند.

البته هوش مصنوعی خیلی وقت است که وجود دارد؛ بیشتر تاریخنگاران فناوری معتقدند این مفهوم را آلن تورینگ، ریاضیدان و تحلیلگر رمز انگلیسی، در سال ۱۹۵۰ به وجود آورده است. اتفاق جدید این است که موتورهای هوش مصنوعی مولد مبتنی بر ابر به نقطهای رسیدهاند که در جنبههای مهمی برتر از توانمندیهای انسانی شدهاند. این موتورهای تطبیقی پیشرونده با سرعتی بیسابقه در حال پیشرفتاند و در بیشتر بخشهای کسبوکار و جامعه هم حیرت و هم نگرانی ایجاد کردهاند.

تنها چند ماه بعد از عرضه ChatGPT در پایان سال ۲۰۲۲، پذیرندههای اولیه در صنعت بانکداری در حال بررسی آیندهدارترین موارد استفاده از آن بودند. اکنون، کمی بیش از یک سال بعد، تقریباً همه بانکها نوعی استراتژی هوش مصنوعی مولد دارند و در حال اجرای طیفی از آزمایشهای اثبات طرح و ایده هستند. بسیاری از آنها نتایج تحسینبرانگیزی را گزارش میکنند. در دوازده ماه پیش رو شاهد پذیرش گسترده در بخشهای مختلف سازمانی خواهیم بود و بانکهای بلندپروازتر از هوش مصنوعی مولد بهعنوان زیربنای مقولهای استفاده میکنند که ما آن را بازآفرینی کامل سازمان میخوانیم.

تحلیل ما نشان میدهد که صدها مورد استفاده برای هوش مصنوعی مولد در بانکداری وجود دارد. بهرهوری مشهودترین مزیت است. پتانسیل بهبود خروجی در بانکداری بیش از هر صنعت دیگری است. مدلهای ما نشان میدهند که بانکها با ترکیب هوش مصنوعی با افراد برای ارائه مشاوره ثروت شخصیسازیشده، هدایت گفتوگوها در روابط تجاری، متناسبسازی محصولات برای هر مشتری مجزا، بهبود کیفیت تعاملهای مرکز تماس و سادهسازی فرایندهای درخواست محصول و ثبتنام مشتریان میتوانند درآمدشان را تا سه سال آینده ۶درصد یا بیشتر افزایش دهند.

هوش مصنوعی مولد به مدیران این فرصت را میدهد که بانکشان را بازتعریف، افرادشان را توانمند، بهرهوریشان را تقویت و سودشان را بیشتر کنند، اما بیشتر مدیران ارشد میفهمند که هوش مصنوعی مولد نمیتواند این کار را بهتنهایی انجام دهد و برای تحقق پتانسیل کاملش باید با نبوغ انسانی همراه شود. همین دلیل برای محوری شدن نیروی کار در هر استراتژی هوش مصنوعی کافی است. پیادهسازی موفق هوش مصنوعی نیازمند مجموعهای از مهارتهاست که تعداد کمی از بانکها آن را به قدر کافی دارند؛ در عین حال نیازمند تغییرات چشمگیر در کارهایی که افراد انجام میدهند و نحوه انجام این کارهاست. بانکهایی که این بعد را با کارآمدی مدیریت میکنند در جستوجو و کشف فرصتهای هیجانانگیز هوش مصنوعی مزیت بزرگی خواهند داشت.

روند دوم: کسب منافع ناشی از فناوری دیجیتال

هرچند بیشتر بانکها در بانکداری دیجیتال استاد شدهاند، تمرکز بانکداری دیجیتال (در بیشتر موارد) بر ارائه خدمات به مشتریان و پشتیبانی بوده است. تبدیل تعداد کمی تعامل دیجیتال به فرصت نیز ظرفیت بسیار بزرگی ایجاد میکند. به همین منظور بانکها باید راههایی برای برقراری گفتوگوهای معنیدار با مشتریان در کانالهای دیجیتال مختلف پیدا کنند. شاید هوش مصنوعی بتواند در این زمینه نقشی کلیدی ایفا کند.

تقریباً همه بانکها اپ موبایلی دارند که کارآمد و مؤثر کار میکند؛ این اپها بیشتر تعاملها با مشتریان را مدیریت میکنند، معمولاً از مشتریان امتیازی بسیار بیشتر از ۴ از ۵ دریافت میکنند و (همراه با بهبودهای دیجیتال در سایر بخشهای سازمان) افزایش بهرهوری و راحتی زیادی را برای مشتریان رقم میزنند.

با این حال در طی این روند، آثار جانبی ناخواستهای هم وجود داشته است. با خروج تعامل با مشتری از شعبه و رفتن آن به کانالهای دیجیتال، تجربههای کاربری بانکها از لحاظ کارکردی درست، اما عاری از احساس شدهاند. همزمان با تضعیف ارتباط شخصی بانکها با مشتریان، توانایی بانکها در متمایز کردن خودشان نیز کاهش یافته است؛ نظرسنجی روندهای زندگی ۲۰۲۴ (Life Trends 2024) اکسنچر نشان میدهد که برای ۴۲درصد از مصرفکنندگان تمایز قائل شدن بین برندهای خدمات مالی دشوار است. در این بین وفاداری مشتری هم کاهش یافته است. مصرفکنندگان بهطور متوسط ۶.۳ محصول خدمات مالی دارند که فقط نیمی از آنها از بانک اصلیشان است؛ در دوازده ماه گذشته ۷۳درصد افراد دستکم یک محصول خدمات مالی را از ارائهدهنده جدیدی دریافت کردهاند.

خوشبختانه مشتریان هنوز به بانکها اعتماد دارند و نشانههای روشنی از خواسته خود را به بانکها میفرستند. بانکها برای تحقق پتانسیل کامل بانکداری دیجیتال باید توانایی پاسخگویی به این نشانهها را افزایش دهند. به همین منظور باید نگاهشان به بانکداری دیجیتال را از قالب «خدمترسانی» به «گفتوگو» تغییر دهند.

بانکها برای افزایش درصد فروش دیجیتال در حال بهبود عملکردشان در شخصیسازی تعاملها هستند. بنک آو امریکا مانند بسیاری از ارائهدهندگان خدمات، هربار که مشتریان با این سازمان تعامل دارند، از آنها میخواهد بازخورد بدهند و تاکنون بیش از پنجاه میلیون پاسخ دریافت کرده است، اما این بانک به جای اینکه این دادهها را صرفاً تجمیع کند تا درک بهتری از کلیت پایگاه مشتریانش به دست آورد، هدف اصلیاش این است که روی فرد فرد مشتریان تمرکز کند و ببیند چه احساسی دارند، چه میخواهند و چطور میتوان تجربهشان را بهبود بخشید.

توانایی برخورد با هر مشتری بهعنوان فردی مجزا میتواند برای مشتری و بانک اهمیت بسیاری داشته باشد، اما شخصیسازی در بسیاری از موارد چندان فراتر از نمایش تبلیغات بنری پیش نمیرود. در سال ۲۰۲۴، شمار روزافزونی از بانکها تلاش خواهند کرد با استفاده از مخازن دادههای مشتریان گستردهشان و آنالتیکس پیشرفته و توانمندیهای هوش مصنوعی از بخشبندی دموگرافیکی ساده مشتریان عبور کنند و شروع به برخورد با مشتریان بهعنوان افراد مجزا کنند تا بازده بیشتری از سرمایهگذاریشان در بانکداری دیجیتال به دست آورند. این رویکرد را «زندگیمحوری» میخوانیم. وقتی احساس کنید قدرتان دانسته میشود و درک میشوید، چه دلیلی خواهد داشت که برای خرید به جای دیگری بروید؟

وقتی بانکها به گفتوگو داشتن با مشتریان متعهد شوند، منطق زندگیمحوری به جای محصولمحوری متقاعدکنندهتر میشود و انتظار داریم ساختارهای شرکتی در این راستا تغییر کنند. این اتفاق مزیتهای زیادی برای هر دوطرف دارد. وقتی اپ بانکداری (دومین فناوری مصرفی مهم مصرفکنندگان بعد از ماشین) به چیزی فراتر از ابزاری برای دریافت ماندهحساب و پرداخت تبدیل میشود و جریان ثابتی از توصیهها و پیشنهادهای ارزشمند و شخصیسازیشده ارائه میدهد، رابطه بانک و مشتری اعتمادآمیزتر، بادوامتر و سازندهتر میشود.

روند سوم: همه ریسکهایی که نمیتوانیم پیشبینی کنیم

بانکها در سال ۲۰۲۴ با طیفی از ریسکها مواجه خواهند شد: برخی شناختهشدهاند، اما بقیه کمتر پیشبینیپذیرند. پنج مورد از این ریسکها را شناسایی کردهایم که فکر میکنیم شایسته توجه هستند. برنامهریزی برای چیزهای برنامهریزینشده بیپاداش نخواهد بود. وقتی به گذشته نگاه میکنیم، همه ریسکها مشهود به نظر میرسند. با این حال هیچکس در ابتدای سال ۲۰۲۳ پیشبینی نمیکرد سقوط بانکی در کالیفرنیا ترسی منطقهای از سقوط بانکها را به همراه داشته باشد و درنهایت به ادغام دو بانک اصلی سوئیس منجر شود.

بانکها با توجه به پیامدهای گسترده چنین اتفاقهایی باید برنامهریزی خود برای ریسکهای پیشبینیناپذیر را افزایش دهند. این مسئله با تداوم کاهش پایداری در این صنعت و بازارهایی که به آنها خدمات ارائه میدهد، اهمیت بیشتری پیدا کرده است. در آخرین نظرسنجی ریسک ما، ۷۲درصد از متخصصان ارشد ریسک بانکداری گفتند توانمندیها و فرایندهای مدیریت ریسک سازمانشان نتوانسته همگام با چشمانداز بهسرعت در حال تغییر ریسک بهروز شود. بدیهی است که نمیتوانیم دقیقاً بدانیم سال ۲۰۲۴ چه ریسکهایی را به همراه خواهد داشت، اما چند ایده در این زمینه به شرح زیر است:

۱. بانکها مبالغ هنگفتی برای تقویت تمهیدات دفاع سایبری خودشان سرمایهگذاری کردهاند

با این حال در نوامبر سال گذشته، حملهای باجافزاری علیه زیرمجموعه آمریکایی بانک چینی ICBC نزدیک بود مزایده اوراق خزانه سیساله ایالات متحده را خراب کند. این حمله شرکتکنندگان را مجبور کرد با استفاده از فلشدرایوها معاملات را انجام دهند. ظهور هوش مصنوعی مولد سلاح قدرتمند دیگری را به هکرها داده و آنها را قادر ساخته با جعلهای عمیقی که میتوانند تحلیل صدا و سایر تمهیدات دفاعی را فریب دهند به همه سطوح نفوذ بانکها حمله کنند، همچنین، حملههای فیشینگ را تقویت کنند و ویروسهای بسیار پیچیدهتر و مرموزتری بسازند. در سال ۲۰۲۴ با اجتنابناپذیرتر شدن موفقیت چنین حملههایی، بانکها تمرکز استراتژیهایشان را از پیشگیری به تابآوری تغییر خواهند داد.

۲. تقریباً هفده سال نرخهای بهره نزدیک به صفر باعث افزایش شدید قیمت مسکن شد

با توجه به اینکه نرخ بهره همچنان بالا مانده و افزایش حقوق نتوانسته تورم مصرفکننده را جبران کند، ریسک فزایندهای وجود دارد که مشتریان تحت فشار قادر به بازپرداخت وامهای مسکنشان نباشند. در نمونهای از بازارهای غربی، از سال ۲۰۱۵ افزایش قیمت مسکن بسیار بیشتر از رشد متوسط درآمد تصرفپذیر خانوار بوده است. با بالا ماندن نرخ بهره و سررسید شدن وامهای مسکن کمبهره مربوط به دوران پیش از کووید، ریسک نکول مصرفکنندگان تحت فشار، حتی با وجود کم بودن نرخ بیکاری، افزایش مییابد.

پس سؤال این است: آیا دولتها اجازه میدهند تعداد زیادی صاحبخانه تحت فشار اقتصادی ملکشان را از دست بدهند یا شاهد مشارکتهای عمومی و خصوصی جالبی خواهیم بود؛ دولت کانادا از همین حالا از مداخلههایی برای کمک به شهروندان تحت فشار نرخهای بهره فزاینده حرف میزند. در نظرسنجی جهانی ریسک ۲۰۲۳ ما، فقط ۳۵درصد از ۱۷۲ مدیر ارشد بانکی گفتند سازمانشان کاملاً میتواند ریسکهای مربوط به افزایش نرخ بهره را ارزیابی کند. همین آمار بهتنهایی نشان میدهد آمادگی برای مداخله در صورت وخیم شدن اوضاع در سطح پایینی قرار دارد.

۳. وضعیت املاک تجاری نیز ناپایدار است

در چند وقت اخیر مطالب زیادی در این مورد نوشته شده و ورشکستگی Signa Development و WeWork ریسکی را برجسته کرده که شاید مهمترین ریسک مورد انتظار باشد. مانند وامهای مسکن، پانزده سال نرخهای بهره نزدیک به صفر و در ادامه افزایش ناگهانی نرخها، به همراه روی آوردن افراد به کار از خانه، بسیاری از سازندگان املاک تجاری و صاحبان املاک را در وضعیت خطرناکی قرار داده است. این ریسک جهانی است و نهتنها بانکها، بلکه نقشآفرینان دیگری را هم که در صنعت مالی (اغلب خارج از دامنه نظارت رگولاتورها) در حوزه املاک تجاری وام میدهند و سرمایهگذاری میکنند، درگیر میکند.

۴. افزایش بانکداری سایه

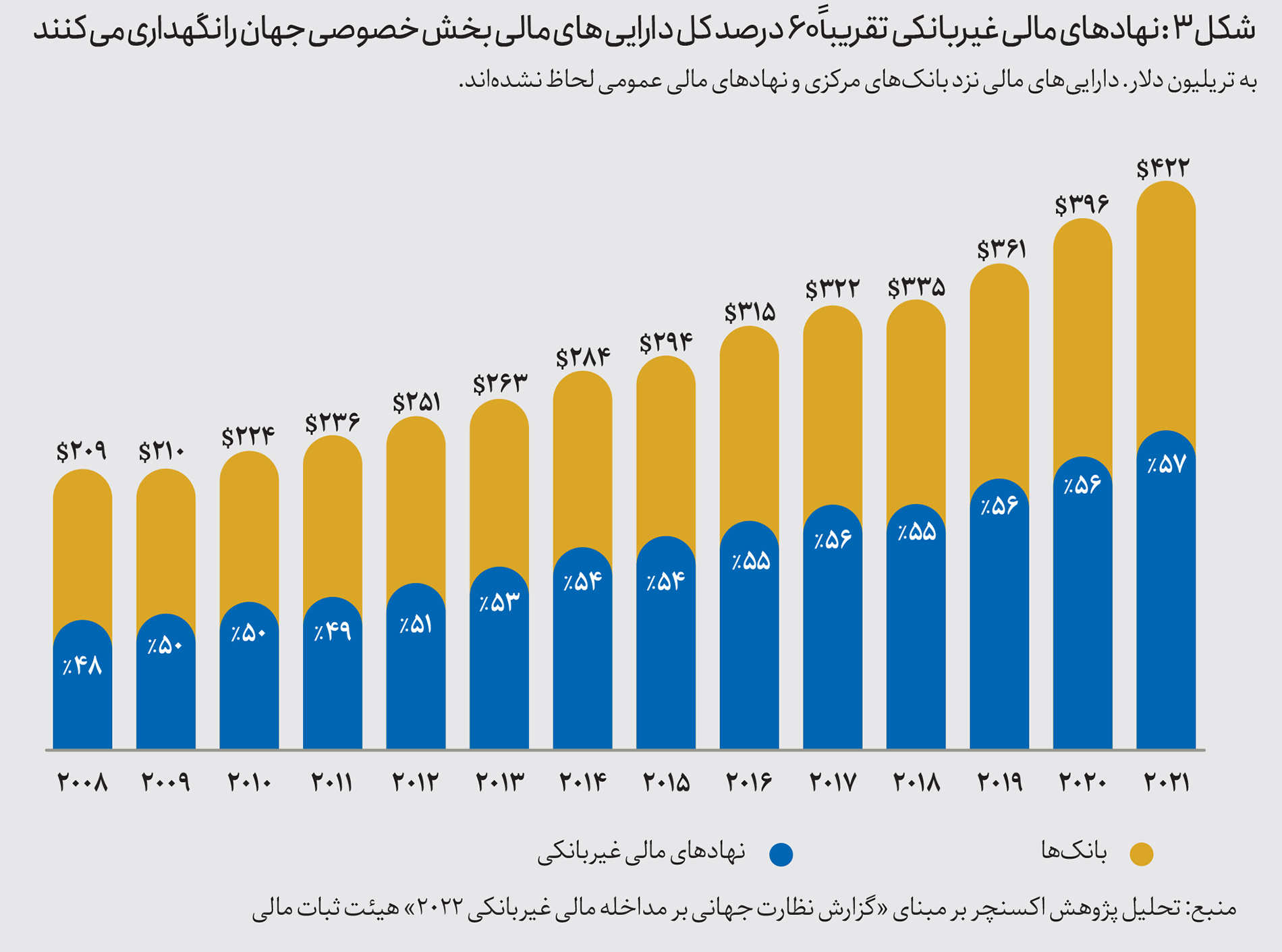

در پی بحران مالی ۲۰۰۸، وامدهی خارج از ترازنامه به اولویتی برای رگولاتورهایی تبدیل شد که موجهایی از رگولیشنهای بازل و همچنین تمهیدات محلی زیادی را تصویب کردند. درنتیجه بانکها ریسکشان را کاهش دادند، اما سؤال این است: آیا آن ریسک از بین رفته است یا فقط از معرض دید خارج شده است؟ کمتر از ۵۰درصد داراییهای مالی نزد بانکها نگهداری میشود و سهم صدور وام مسکن غیربانکی در ایالات متحده بهشدت افزایش یافته و از ۹درصد در سال ۲۰۱۰ به ۶۲درصد در سال ۲۰۲۲ رسیده است. آیا کسی بر این ریسک نظارت میکند و اگر اتفاق ناخوشایندی در این زمینه بیفتد، عواقب اجتنابناپذیر آن برای بانکها، شرکتهای بیمه و صندوقهای بازنشستگی چه خواهد بود؟

۵. نقشآفرینی روزافزون چین در اقتصادهای بیشتر کشورها و تلاش هماهنگ این کشور برای جذب سرمایهگذاران خارجی ریسک دیگری است که باید آن را زیر ذرهبین ببریم

در سالهای اخیر دولت چین تلاش زیادی کرده است تا نظام رگولاتوریاش را تقویت کند، اما این واقعیت که بهویژه بخش املاک مسکونی این کشور با بدهی زیاد اداره میشود و به شرکتهای سازندهای مثل Evergrande این اجازه داده شده تا بدهیهایشان را به حدود سیصد میلیارد دلار برسانند، نشان میدهد که این ریسک بسیار جدی است. اگر بار بدهی فزاینده حباب باشد و اگر مراجع قدرت نتوانند به این تهدید رسیدگی کنند، ممکن است بانکهای جهانی و اقتصادهای سراسر جهان با پیامدهای شدیدی مواجه شوند.

نمیخواهیم بگوییم نوستراداموس بانکی هستیم و اینطور القا کنیم که میتوانیم همه ریسکهای بزرگ را پیشبینی و ارزیابی کنیم. فقط میخواهیم به این نکته اشاره کنیم که بانکها با دامنه بزرگ و متنوعی از ریسکها مواجهند که برخی از آنها مورد موشکافی و توجه قرار گرفتهاند، در حالی که ریسکهای دیگر جلوی چشم همه پنهان شدهاند. بسیاری از این ریسکها میتوانند آسیب گستردهای بزنند. بانکها برای محافظت از خودشان و مشتریانشان باید تناوب، عمق و دامنه برنامهریزی سناریوییشان را با استفاده از دادههای آنی افزایش دهند. معتقدیم در سال ۲۰۲۴، این سناریوها موضوع بحثهای بیشتری در هیئتمدیرهها خواهند بود و تصمیمهای استراتژیک بیشتری را هدایت خواهند کرد.

روند چهارم: یک روش کار کاملاً جدید

روش کار بانکها بهزودی با تغییر چشمگیری مواجه خواهد شد. ما نهتنها در فناوری اطلاعات، بلکه مهمتر از آن در همه بخشها و سطوح بانک به مهارتها، رویکردها و ذهنیتهای جدیدی نیاز خواهیم داشت، زیرا چالش بزرگتر از آن است که بتوان با جذب افراد جدید حلش کرد؛ ما به استراتژی کاملاً جدیدی نیاز داریم.

دیجیتالی شدن فعالیتهای بانکها در طول ۲۵ سال گذشته باعث تشدید مقولهای شد که معمولاً «جنگ بر سر استعدادها» خوانده میشود. تردیدی وجود ندارد که رقابت بر سر مهارتهای فنی برتر در سال ۲۰۲۴ تشدید خواهد شد، زیرا همه نهادهای مالی و درواقع همه سازمانهای جهان استراتژی خود را بهنحوی پیش میبرند که از هوش مصنوعی، ابر و آنالتیکس داده بهرهبرداری کنند.

برخی بانکهای پیشگام، مثل گروه بانکداری لوید و بانک سانتاندر، در حال سرمایهگذاری سنگین در سازمانهای فناوری اطلاعات اختصاصیشان هستند. آنها با تمام قوا در حال جذب و آموزش هستند تا متخصصان لازم برای گسترش بهرهبرداری از هوش مصنوعی را استخدام کنند. با این حال تقاضا احتمالاً بسیار بیشتر از متخصصان موجود خواهد بود. علاوهبر این، بااستعدادترین متخصصان ترجیح میدهند برای شرکتهایی کار کنند که میتوانند مسیرهای شغلی منتهی به نقشهای رهبری را برایشان فراهم آورند. درنتیجه بیشتر بانکها به رویکرد جایگزینی نیاز خواهند داشت.

البته چالش فراتر از اینها و متفاوت با عصر دیجیتال است. بانکها در عصر دیجیتال تیمهای تخصصی را استخدام میکردند تا اپلیکیشنهای موبایلی و بانکداری آنلاین را توسعه دهند. چون هوش مصنوعی روی تقریباً همه شغلها در همه بانکها تأثیر خواهد گذاشت و استخدام بهتنهایی جواب نمیدهد. بانکها باید فرهنگ کنجکاوی، پذیرش تغییر و توسعه مداوم ایجاد کنند؛ فرهنگی که همه کارمندان را ترغیب و توانمند میکند که نقشها و درواقع خودشان را بازآفرینی کنند.

در عصر دیجیتال شاهد تیمهای فناوری اطلاعاتی بودیم که وبسایتها و اپهای موبایل را طراحی و ایجاد میکردند، اما این عصر تغییر چندانی در کار بیشتر شاغلان در حوزه بانکداری ایجاد نکرد، ولی هوش مصنوعی مولد کاری که افراد انجام میدهند و نحوه انجام آن را تغییر میدهد. در این بین، دنیایی از فرصتها برای خلق ارزش جدید برای مشتریان، فراهم کردن شغل رضایتبخشتر برای کارمندان و رشد سازمان پیش روی بانکها قرار میگیرد. رهبران برای بهرهبرداری از این فرصتها باید بدون هیچ پیشداوری و پیشفرضی دوباره به آینده کار تلفیقی انسان-ماشین فکر کنند. آنها باید در ابتدا به این فکر کنند که هوش مصنوعی مولد چطور باید با همه نقشها و بخشها تلفیق شود و در حالی که فناوری بیشتر کارهای لازم را خودکار میکند و مهارتهای انسانی مثل تفکر استراتژیک و خلاق، تشخیص و ایجاد رابطه را ارتقا میدهد، نیروی کار و فرهنگشان چطور باید تغییر کند.

پتانسیل کامل هوش مصنوعی فقط زمانی در دسترس بانکها قرار میگیرد که نیروی کار تلفیقی انسان-ماشین بهصورت همهجانبه و انسانمحور گسترش و بهبود یابد و منابع انسانی و متخصصان تغییر، در شکل دادن به تحول مشارکت کامل داشته باشند.

روند پنجم: قدرت قیمتگذاری

بانکها همیشه میدانستهاند که قیمتگذاری بهینه میتواند تأثیر زیادی روی درآمد و سودشان بگذارد، اما تازه، امسال شروع به تلفیق شم انسانی با هوش مصنوعی مولد و دادههای جاری و جامع بیشتر میکنند تا برنامهریزی سناریویی را تقویت کنند و به قیمتگذاری شخصیسازیشده نزدیکتر شوند.

هر مدیر کسبوکاری میداند که تغییری کوچک در قیمت میتواند اثری بزرگ روی تقاضا و درآمد بگذارد. در بانکداری، در شرایط برابر، یک درصد افزایش درآمد مساوی با ۰.۴درصد افزایش بازده سرمایهگذاری پیش از مالیات است. در مقابل یک درصد کاهش هزینه فقط ۰.۲۵درصد بازده سرمایهگذاری را افزایش میدهد.

با این حال چالش همیشه پیشبینی تأثیر تغییر قیمت در درآمد بوده است. اقتصاددانان میتوانند نمودارهایی رسم کنند که کشش قیمتی تقاضا را نشان میدهند، اما بهندرت میتوانند همه متغیرهای مربوطه را لحاظ کنند و چیزی بیش از چشماندازی از متوسط پایگاه مشتریان یا بازار بدهند. درنتیجه بانکداری که قیمتی را تعیین میکند، امیدوار است برای بیشتر مشتریان مناسب باشد، اما میداند برای بخش قابل توجهی زیاد است که این مسئله ریسک ریزش مشتری را به همراه دارد و همزمان برای گروه دیگری کمتر از تمایل به پرداخت است که این مسئله به معنی از دست دادن درآمد است.

با وجود سالها بحث درباره «فوق شخصیسازی»، قیمتگذاری بانکها همیشه بیشتر تابع یکنواختی و سادگی بوده است تا توانایی و تمایل هر مشتری مجزا به پرداخت. علاوهبر این، با توجه به اینکه در پانزده سال گذشته نرخهای بهره نزدیک به صفر بودهاند، با بهبود حساسیت قیمتی نمیتوانستید سود چندانی کسب کنید.

در سال ۲۰۲۴ شاهد شروع تغییر در این زمینه خواهیم بود؛ رویکردی متفاوت به قیمتگذاری و فروش که شاید یکی از مهمترین آثار هوش مصنوعی بر سودآوری شرکتی و همچنین خلق ارزش برای مشتری باشد. هوش مصنوعی در آینده تأثیر زیادی در به کمال رساندن قیمتگذاری خواهد داشت. این فناوری هزاران متغیر را در نظر میگیرد تا به قیمتی بینقص برای مشتریان خرد و تجاری برسد؛ این مشتریان افراد مجزا یا بخشهای کوچکی با نیازهای بسیار مشابه هستند. هوش مصنوعی نتیجه را محاسبه میکند، آن را در کنار دادههای رقابتی و سایر تغییرات به محاسباتش تزریق میکند و درلحظه تنظیم میشود.

قیمتهای جدید را میتوان بهصورت خودکار در کنار مشوقهای شخصیسازیشده برای پسانداز بیشتر یا دریافت اشتراک محصولات بیشتر به همه مشتریان ارائه داد. این محصولات را میتوان با متنهای بازاریابی شخصیسازیشدهای تبلیغ کرد که با هوش مصنوعی مولد تولید شدهاند. با میلیونها آزمون و خطا و توانایی درس گرفتن از هرکدام، بانکها باید بهزودی بتوانند به قیمت بینقص نزدیک شوند.

همچنین آنها قادر خواهند بود استراتژیهای کسبوکارشان را با دقت بیشتری اجرا کنند؛ میتوانند قیمتهایی تعیین کنند که تعادل ایدئال را بین سود، رشد و ارزش مشتری و بین اهداف کوتاهمدت و بلندمدت ایجاد کند. بانکها با آزمایش استراتژیهای متفاوت میتوانند بتاهای سپرده را بهینه کنند و نرخهای وامدهی در بخشهای خرد، کسبوکار کوچک و تجاری را به حداکثر برسانند.

روند ششم: وقت ابر شدن

تجربه اولیه بیشتر بانکها با ابر شبیه تجربه رانندهای تازهکار پشت فرمان یک فراری بود؛ آنها تلاش میکردند با آن مانند سدانی خانوادگی رانندگی کنند که به آن عادت داشتند. البته، در سالهای اخیر اعتمادبهنفس بیشتری پیدا کردهاند؛ دندهها را سبکتر میکنند و بهمرور دارند میفهمند که ابر واقعاً چه کاری میتواند برای آنها انجام دهد.

از ابتدا مشخص بود که انتقال به ابر کاری غیرطبیعی برای بانکها خواهد بود؛ بانکها از اولین روزهای فعالیتشان ارزشمندترین داراییهایشان را درون سازمان محصور نگه داشتهاند. به همین دلیل انگیزه اولیه برای انتقال به ابر بیشتر از سازمان فناوری اطلاعاتشان آمده بود. بانکها با درک مزیتهای امنیت، قیمتگذاری متغیر و مقیاسپذیری شروع به انتقال اپلیکیشنهای کمتر حیاتیشان به ابر کردند. تا سال ۲۰۲۲ بهطور میانگین ۱۵درصد از بارهای کاری را انتقال داده بودند که بیشتر از ۸درصد سال قبل بود. برخی مزیتها محقق شده بودند، اما بین نتایج تحولآفرین رهبران حوزه ابر و نتایج بیشتر شرکتهای خدمات مالی فاصلهای مشهود وجود داشت.

دلیل اصلی این عملکرد ضعیفتر این بود که وقتی بانکها ابتدا شروع به انتقال به ابر کردند، مدلهای عملیاتیشان را بدون تغییر نگه داشتند. آنها به جای اینکه با سرعت ابر همگام شوند، ابر را مجبور کردند که با سرعت بانک فعالیت کند و هیچوقت به آن اجازه ندادند با دندهای بیش از دو حرکت کند.

امروزه بسیاری از بانکها در دومین یا سومین سفر انتقال به ابر قرار دارند. اکنون بیشتر انگیزه از کسبوکار میآید که درک میکند مسیر کسب ارزش داده، هوش مصنوعی مولد و سایر فناوریهای نوظهور از ابر میگذرد. همچنین بانکها کمکم دارند میفهمند که ابر صرفاً مکان متفاوتی برای استقرار دادهها و اپلیکیشنهایشان نیست، بلکه روشی متفاوت برای کار و فکر کردن (روش «اول ابر» یا ابرمحور) است.

وقتی ابر بهطور کامل پیادهسازی شود با انعطافپذیری ذاتی، سرعت فعالیت و استقبال از تغییر و نوآوری شخصیت سازمان را تغییر میدهد. پیادهسازی کامل ابر نیازمند ارزیابی و مدلسازی دوباره فرایندها، معماری، مجموعه مهارتها، نقشها و ساختار و فرهنگ شرکتی با محوریت ابر است.

روند هفتم: بازتنظیم رگولیشن

حجم رگولیشنی که بانکها باید با آن تطبیق داشته باشند از زمان بحران مالی ۹-۲۰۰۸ خیلی بیشتر شده است. با این حال فقط بخش کوچکی از این افزایش، رابطه مستقیمی با شکست بانکها دارد. پیشبینی میکنیم شاهد همکاری بیشتر بانکها، بانکهای مرکزی و رگولاتورها برای پیدا کردن رویکردی مؤثرتر باشیم.

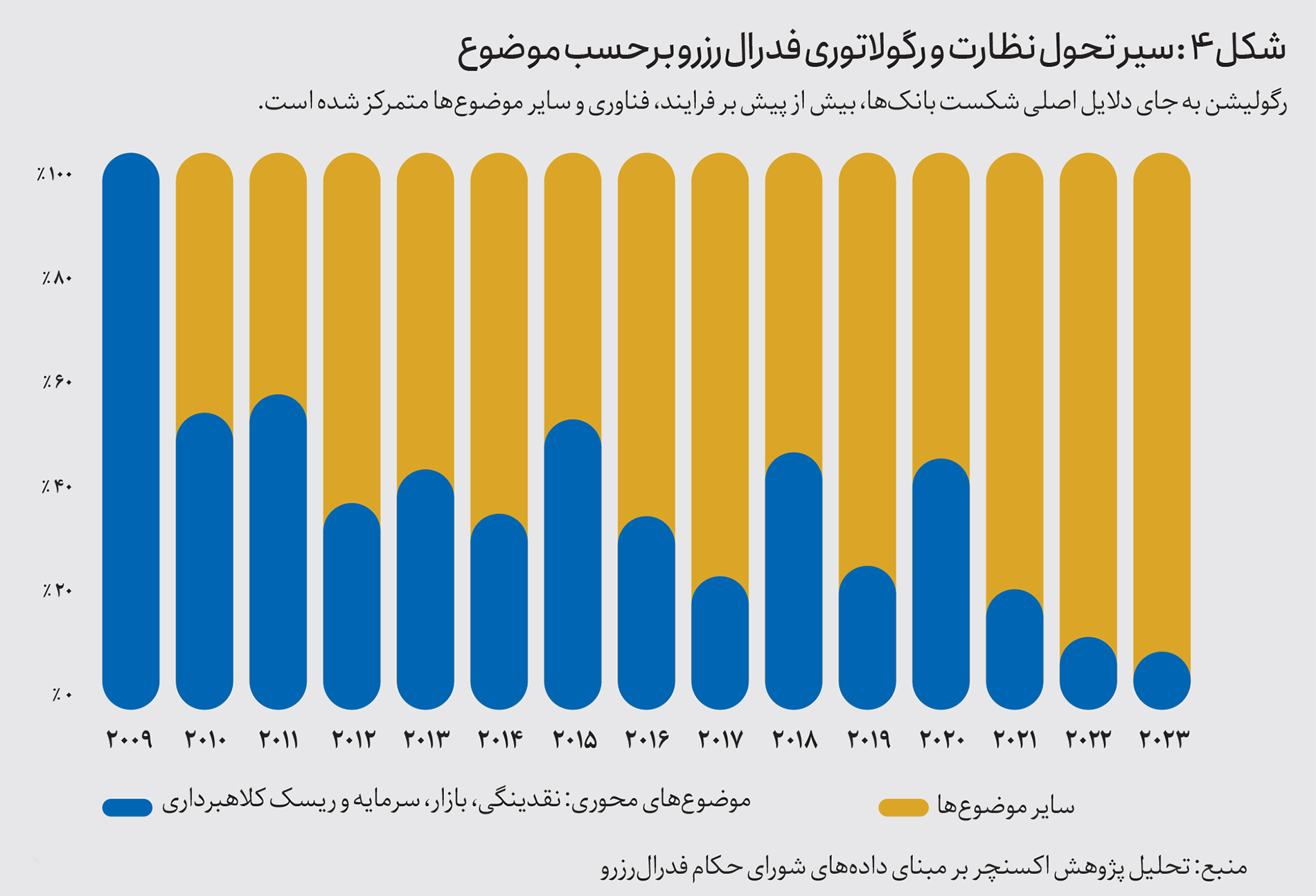

حجم رگولیشنی که بانکها باید با آن دستوپنجه نرم کنند در طول یک دهه و نیم اخیر بهشدت افزایش یافته است. با تصویب تحلیل و ارزیابی جامع سرمایه (Comprehensive Capital Analysis and Review) و (طبق ارزیابی ما) دوبرابر شدن الزامات ماده ۱۲ مجموعه رگولیشنهای فدرال (Code of Federal Regulations) و با ارائه بازل ۴، مقررات عمومی حفاظت از داده و دستورالعمل خدمات پرداخت اتحادیه اروپا، بار تطبیق بانکها بسیار سنگین و پرهزینه شده است و این بار بعید است که به این زودیها سبک شود. با قانونگذاریهای پیش رو درباره هوش مصنوعی و پایداری، جای تعجب ندارد که بیشتر مدیران ارشد بانکی تطبیق رگولاتوری را یکی از سه اولویت اصلی خودشان میبینند.

در سال ۲۰۱۰ که رئیسجمهور اوباما قانون داد-فرانک را امضا کرد، هدف اعلامی این قانون محافظت از مشتریان در برابر شکست بانکها بود؛ از آن زمان بخش زیادی از رگولیشنها اهداف مشابهی داشتهاند. با این حال به دلایل اصلی لغزش بانکها یعنی ریسک اعتباری، نقدینگی و کلاهبرداری رسیدگی نکردهاند. شکستهای اخیر بانک سیلیکونولی و سیگنچر بنک و ادغام UBS و کردیت سوئیس و تلاطم بازار ناشی از این رویدادها نشان داد که افزایش تعداد صفحات رگولیشن لزوماً معادل امنیت بیشتر نیست.

کاری که این افزایش حجم رگولیشن با تمرکز بر فرایند و فناوری کرده افزایش شدید بار تطبیق است. جیمی دیمون در نامهاش به سهامداران جیپیمورگان چیس در سال ۲۰۲۲ نوشت: «کار بسیار سنگین، خستهکننده و پیچیدهای در توجه به جزئیات و مو را از ماست بیرون کشیدن انجام شده است.» در مطالعه سال ۲۰۲۲ ما، بیشتر مدیران ارشد تطبیق بانکداری گفتند انتظار دارند هزینههای عملیاتی تطبیق در دو سال آینده بیش از ۱۰درصد افزایش یابد و برخی هم گفتند بیش از ۳۰درصد افزایش مییابد.

برخی افراد بدبین تا این حد پیش میروند که ادعا میکنند در این زمینه دارو بیش از آنکه بیماری را درمان کند، آسیب وارد کرده است. بدون شک این اتفاق، ریسک زیادی را از صنعت بانکداری خارج کرده است و شاهد این مدعا رشد نقشآفرینان سرمایهگذاری خصوصی، بهویژه در بازارهای وام اهرمی و بدهی خصوصی است. هیئت ثبات مالی میگوید در حالی که صندوقهای پوشش ریسک در سال ۲۰۰۹ دارایی اعتباری نداشتند، دوازده سال بعد داراییهایشان از چهار تریلیون دلار هم فراتر رفت. این سیستم بانک سایه از سیستم بانکداری رگولهشده رسمی نیز بزرگتر شده است.

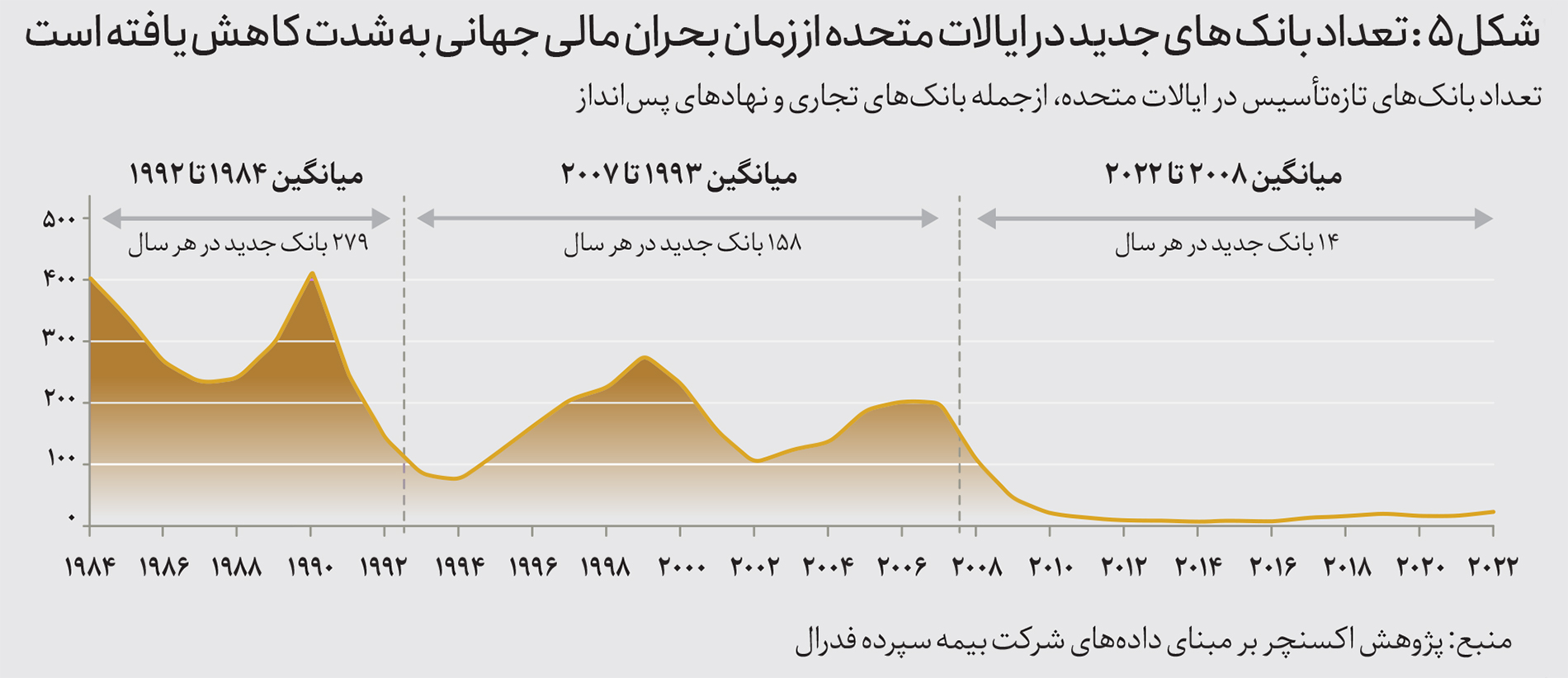

تصادفی نیست که بانکداری نهتنها یکی از رگولهشدهترین صنایع، بلکه یکی از دشوارترین صنایع برای نفوذ کسبوکارهای جدید است. با اینکه نوآوران بومی دیجیتال در بیشتر بخشهای دیگر وارد شدهاند، سهم بازار کسب کردهاند و در برخی موارد نقشآفرین غالب شدهاند، در بانکداری حتی یک نئوبانک هم نتوانسته است نقشآفرین مهمی شود و نقشآفرینان قدیمی را به چالش بکشد. همانطور که پیشتر اشاره شد، حتی موفقترین مدعیان هم نتوانستهاند به فهرست ۲۵۰ بانک برتر جهان از لحاظ میزان دارایی وارد شوند. بهعلاوه اثر بازدارنده رگولیشن در دهههای اخیر باعث کاهش تعداد شرکتهای متقاضی دریافت مجوز بانکداری در ایالات متحده شده است.

بانکهای مرکزی و سایر رگولاتورهای سراسر جهان در حال متحول کردن توانمندیهای دادهای و هوش مصنوعی خودشان هستند تا درک بهتر و آنیتری از مناسبات بازارهایشان و ازجمله تأثیرگذاری کارهایشان به دست آورند. آنها بیشتر تصمیمهایشان را اگر نه بر مبنای اطلاعات آنی، با توجه به اطلاعات جاری میگیرند، برنامهریزی سناریویی و پیشبینیشان را بهتر میکنند و رگولیشنهایشان را برای دستیابی به نتایج دقیقتر بهبود میبخشند. برای مثال بانک مرکزی اروپا در حال دیجیتالسازی و استفاده از تمهیدات دیگر برای تسهیل گزارشدهی بانکها در منطقه یورو است. سیستم این بانک تحلیل و مقایسه چنین دادههایی را برای سیاستگذاران تسهیل میکند.

معتقدیم رگولاتورها میتوانند با مشارکت نزدیکتر با بانکها در زمینه استانداردها و دسترسیپذیری دادهها، گام دیگری به پیش بردارند. ها آناگر بتوانند هر زمانی که میخواهند، در همان لحظه دادههای لازم را از هر بانکی دریافت کنند، موفق میشوند تطبیق را بسیار شفافتر، پیوستهتر و بهرهورتر کنند.

در مقابل دولتها با باز کردن دادههایشان برای بانکها میتوانند بهرهوری بازار را افزایش دهند. داده باز (گسترش منطقی مفهوم بانکداری باز) دارندگان دادههای درآمد مصرفکنندگان، مالیات و سایر دادهها را تشویق میکند که این دادهها را در دسترس طرفهای تأییدشده قرار دهند.

رگولیشن بخشی جدانشدنی از خدمات مالی است، اما رگولیشن بیشتر همیشه چیز خوبی نیست. بحث درباره این مسئله در سال ۲۰۲۴ جدیتر خواهد شد.

روند هشتم: از فناوری به مهندسی

تغییری ظریف با پیامدهای سازمانی عمده در حال ظهور در چند بانک مطرح است؛ منظور تغییر از مدیریت فناوری به ذهنیت مهندسی است. حالا، ساختن با فناوری ضرورت مدیریت ارشد شناخته میشود. در حالی که روندهای تأثیرگذار بر فناوری بانکداری به جمعبندی منطقی خود میرسند، پرسشی بدیهی مطرح میشود: نقش بخش فناوری اطلاعات چطور تکامل خواهد یافت؟

پاسخ: این تکامل با ابر شروع میشود. همزمان که بارهای کاری بیشتری از داخل بانکها به مراکز رایانش مشترک منتقل میشود، تأثیرگذاری این انتقال فراتر از مزیتهای یادشده در طرح کسبوکار خواهد بود. علاوهبر این ساختار قلمروی فناوری بانکها و کار لازم برای حفظ و نگهداری آن نیز تغییر میکند.

هماکنون، اجزای اپلیکیشنها بیش از پیش ترکیبپذیرند و از طیفی از بخشهای متفاوت تشکیل میشوند که ارزاناند و میتوانید با مونتاژ سریع و آسان آنها به قابلیتهای مدنظر برسید. بهعلاوه در صورت نیاز بهراحتی تغییر میکنند. مراکز داده بانکها به نگهداری، برنامهریزی و توسعه بسیار کمتری نیاز دارند. شبکههایشان بسیار سبکترند. هوش مصنوعی مولد سهم بیشتری از برنامهنویسی را مال خود میکند و با ارائه مشخصات به هر زبانی کدهای برنامهنویسی را بهصورت خودکار ایجاد میکند. آزمایش فرایندی بسیار سادهتر و سریعتر است. همچنین، سهم معمول ۷۰ به ۳۰ هزینه اداره به هزینه جدید در حال تغییر است، زیرا «سر پا نگه داشتن بانک» به کاری بسیار کمزحمتتر تبدیل میشود.

همه این تغییرات نهتنها ذهنیت تیم فناوری اطلاعات، بلکه ذهنیت همه تا رهبری بانک را تغییر میدهد. با کوچکتر و آسانتر شدن کار مدیریت زیرساخت فناوری پایهای، رهبری ارشد زمان بیشتری برای تمرکز روی نوآوری محصول، طراحی سرویس و تجربهها خواهد داشت. کسبوکار و فناوری اطلاعات پیشنهادهای محصول را بیش از پیش با همکاری یکدیگر مهندسی میکنند تا درآمد را افزایش دهند و بانک را متمایز کنند.

تیمهای فناوری بانکها بهطور طبیعی به کسبوکار نزدیکتر میشوند و شاید درنهایت در کسبوکار ادغام شوند. اولویت آنها از حفظ و نگهداری زیرساخت فناوری اطلاعات به کمک به ابداع، طراحی و ساخت پیشنهادهای جدید تغییر میکند و مجموعه مهارتهایشان نیز با تغییر تمرکزشان از داخل به بیرون و معطوف شدن به مشتریان و رقیبهای بانک تکامل مییابد.

هدف کارکنان غیرفنی نیز تغییر میکند. در حالی که هوش مصنوعی مولد به اندازه وضعیت کنونی ایمیل متداول میشود و کارکنان از بسیاری از ملالآورترین وظایفشان خلاص میشوند، بهطور طبیعی به کمک به توسعه محصولات و تجربههای بهتر جذب میشوند. ابتدا شاید این کمک قالب انتقال تخصص به باتها و دستیارهای مرکز تماسی را بگیرد که به قابلیتی روزمره از بانکداری تبدیل خواهند شد. بعدتر بسیاری از این کارکنان از توانمندیهای این ابزارها برای عملیاتهایی فراتر از کارهای پیشپاافتاده و متناسبسازی تعاملها با مشتریان و ابداع محصولات جدید نوآورانه استفاده خواهند کرد.

BBVA، یکی از اولینها در این زمینه، خیلی وقت پیش عنوان رهبر فناوری اطلاعات خودش را به رهبر مهندسی تغییر داد. جیپی مورگان ۴۰.۰۰۰ دانشمند کامپیوتر و فناوریشناسش را مهندس میخواند. در هر دو حالت، نقشها از مدیریت به طراحی و ساخت تکامل یافته است. بانکداران ممکن است فکر نکنند خودشان مهندس میشوند، اما تغییر تمرکزشان از نگهداری به طراحی و توسعه تغییری مثبت و در راستای چشمانداز رشد بلندمدت بانک است.

روند نهم: کلید سامانههای یکپارچه

رویکردها و فناوریهای جدید (که در میان آنها هوش مصنوعی مولد و توانایی آن در تبدیل سریع کدهای منسوخ از مهمترینهاست) تلفیق میشوند تا درنهایت بانکها را از محدودیتهای سامانههای یکپارچه قدیمیشان رها کنند.اگر یک مضمون واحد وجود داشته باشد که بر بحثهای مربوط به فناوری بانکها در طول چند دهه گذشته غالب بوده باشد، محدودیتهای سامانههای یکپارچه دیجیتال است.

در حالی که نوآوری در بسیاری از بخشهای سازمان رونق داشته است، تغییری اساسی در زیربنا ایجاد نشده است.

بهبودهایی که در سامانههای یکپارچه بانکها ایجاد شده است آثار مخربی هم داشته است: همه بدون استثنا همبستگی، پیچیدگی و شکنندگی این سیستمها و معماریها را افزایش دادهاند (اجزای کمی از آنها هم کنار گذاشته شدهاند) و اغلب آسیبپذیریهایی را به وجود آوردهاند که در نسخه اولیه وجود نداشتند. میلیونها کد به زبان کوبول نیز که بیشتر دادهها و پردازش بانکی را مدیریت میکنند مسئله را پیچیدهتر کردهاند؛ این کدها نهتنها منسوخ شدهاند بلکه معمولاً مستندسازی ضعیفی داشتهاند و تغییرشان هم دشوار است.

این موضوع که وقتی بانکها فرانتاندها و لایههای تعامل با مشتری را دیجیتالی کردند، حجم پردازش (بهویژه در ساعات اوج) بهشدت افزایش یافت، مسئله را بغرنجتر کرد. عامل پایانی در تشدید این وضعیت بحرانی این بود که جامعه متخصصان آشنا با سامانههای یکپارچه قدیمی (متخصصان بزرگرایانه و مهندسان و برنامهنویسان کوبول) سالهاست که در حال کوچکتر شدن است. درنتیجه زمان، تلاش و ریسک دخیل در مدرنسازی کامل سامانه یکپارچه دیجیتال زیاد و ترسناک بود و بانکها را در چرخه تکرارشونده تعمیر و نگهداری صرف قرار میداد که مانع پذیرش فناوریهای جدیدی میشد که کسبوکار را توانمند میکرد و بهرهوری را افزایش میداد.

نگاهی به بازار این حرف را ثابت میکند. تعویض سامانه بانکداری یکپارچه Commonwealth Bank استرالیا پنج سال طول کشید و تقریباً ۷۵۰ میلیون دلار هزینه برد. پس چندان جای تعجب ندارد که بسیاری از مدیران عامل ترجیح میدهند پروژهای با این مقیاس را عقب بیندازند و برای جانشینشان به جا بگذارند.

اکنون شاید توانمندیها، مقیاسپذیری و بلوغ فزاینده فناوریهای نسل بعدی کلید شکستن این چرخه قدیمی باشد. معماریها و رویکردهای ترکیبپذیر و بدون سامانه یکپارچه که از پلتفرمهای بانکداری یکپارچه کمحجمتر نسل بعدی بهره میبرند تلفیق بهترین راهحلها در نوع خودشان و همزیستی سامانههای یکپارچه موروثی و مدرن را ممکن میکنند. این رویکرد دوگانه ریسک مدرنسازی سامانه یکپارچه را بسیار کاهش میدهد و همزمان دستیابی بهموقع به نتایج کسبوکار و کنترل روی سرعت و مسیر مدرنسازی را ممکن میکند.

در سال ۲۰۲۴ هوش مصنوعی مولد نیز به این مجموعه تحسینبرانگیز اضافه میشود و به باز کردن زنجیرهای سیستمهای موروثی بانکها کمک میکند و به آنها امکان گذار سریعتر و امنتر به سامانه یکپارچه دیجیتال مدرن و متناسب با هدف را میدهد.

هوش مصنوعی مولد در چند ماهی که وجود داشته است، از خود توانایی حیرتانگیزی در مهندسی معکوس و سادهسازی کدهای کوبول بانکها برای استخراج نیازمندیهای اولیه و بعد مهندسی مستقیم آن به زبانی مدرنتر و انعطافپذیرتر نشان داده است.

گلدمن ساکس گزارش میدهد که در برخی موارد توانسته است تا ۴۰درصد از کدهایش را بهطور خودکار با استفاده از هوش مصنوعی مولد بنویسد. ما هم در اکسنچر این ابزارها را آزمایش کردهایم و میلیونها خط کد از کدهای کوبول خودمان را با سرعتی غافلگیرکننده و موفقیتی چشمگیر بازنویسی کردهایم. مانند همه خروجیهای هوش مصنوعی مولد در این مرحله ابتدایی، باید بررسی دقیقی انجام دهیم تا حتماً هر شکاف امنیتی و سوگیری ناخواستهای را پیدا و حذف کنیم.

اما اطمینان داریم که این فناوریهای جدید بزرگترین موانع بانکها برای برطرف کردن بار سیستمهای موروثی را کنار میزنند. دیگر برای هیچ سازمانی دلیل معقولی وجود ندارد که زیر بار سیستمها و کدهای موروثیاش بماند. پیشبینی میکنیم طولی نخواهد کشید که بسیاری از بانکها از ثمرات سامانه یکپارچه دیجیتال مدرن و چابک بهرهمند شوند.

روند دهم: ورای شش سیگما

بانکها بهمدت دستکم سی سال از بازمهندسی معمول و رویکرد کاهش هزینهها و افزایش بهرهوری برای بهینهسازی عملیاتها و تجربههایشان استفاده کردهاند. محدودیتها مشهود بودند؛ شیوههای ما در مسائل کمّی خوب جواب میدادند، اما در چالشهای کیفیتر و دارای پیچیدگی و جزئیات با مشکل روبهرو میشدند. هوش مصنوعی مولد با توانایی یادگیری از شم و تجربه این مانع را برمیدارد و طرز فکر جدیدی را درباره بهرهوری عملیاتی به ارمغان میآورد که ورای شش سیگماست.

با نگاه به ۲۵ سال گذشته، جالب است که نسبتهای هزینه به درآمد بانکها در بازهای کوچک و فشرده باقی ماندهاند. تفاوتهای نامحسوسی در نقاط مختلف جهان وجود دارند، اما به نظر میرسد برای بیشتر بانکها دامنه ۵۰ تا ۶۰درصد سطح ثابت نسبت هزینه به درآمد است.

دلیل این مسئله بیتحرک یا بیاثر بودن بانکها نیست. ژاپنیها در اواخر قرن پیش با ارائه شیوههایی مثل کایزن و کانبان طرز فکر نسبت به اتلاف، هزینه و بهرهوری را تغییر دادند. بانکها هم در حدود سی سال گذشته این شیوهها و ابزارهای مشابهی مثل شش سیگما، بازمهندسی فرایند و غیره را برای بهبود بهرهوری به کار گرفتهاند. این ابزارها همه یک وجه اشتراک داشتند: همگی به ورودیهای تجربی وابسته بودند.

در گذشته، اگر نمیتوانستید چیزی را اندازهگیری کنید، لحاظ کردن آن در سیستم دشوار بود و یادگیری از شم و تجربه (جزئیات و ریزهکاریها) اغلب از توان این شیوهها خارج بود.

معتقدیم در سال ۲۰۲۴ تغییرات چشمگیری را در این حوزه مشاهده خواهیم کرد. در حالی که در گذشته کاهش هزینه چیزی شبیه قطع عضو بود (گامی دردناک، اما ضروری که همه میدانستند آسیب میزند)، در آینده رویکردی بسیار خلاقانهتر خواهد بود و پاکسازی دقیقی انجام میشود تا به سازمان تغییر شکل دهد و محرکی برای رشد باشد.

چند رهبر، رویکردی زیربناییتر را اتخاذ کردهاند: تصور دوباره شکل و شمایل ایدئال کسبوکار در چند سال آینده و بعد شروع از آن تصور و بازمهندسی همه ابعاد (از مدل عملیاتی و نیروی کار تا محصولات و تجربهها) به منظور دستیابی به نتایج لازم به بهرهورترین شکل ممکن. با هدفگیری و کسب ارزش نهتنها اتلاف را حذف میکنند؛ بلکه پروفایل هزینه را هم از اول میسازند و سطح عملکرد جدیدی را برای بانک تعیین میکنند.

هوش مصنوعی مولد در این فرایند نقشی حیاتی خواهد داشت و توانایی فوقالعادهاش در درک و جذب شم نهادی و یادگیری دائمی باعث میشود معتقد باشیم شاهد جهشی بسیار بزرگ در توانایی بانکها در رسیدگی به مسائل حلنشده با شش سیگما خواهیم بود.

این نسل بعدی «بازمهندسی» با دقت مشهور شش سیگما به همراه تفکر طراحیمحور حاصل عصر دیجیتال و با اتکا به هوش مصنوعی مولد دمکراتیکشده با ابر پیش خواهد رفت.

مثالی برجسته از این مقوله بانکی جهانی است که برای رقابت در بازار وام خودروی منطقهای با چالش روبهرو بود. دلالان خودرو معمولاً به خریداران کمک میکنند فرمی را برای تأمین مالی پر کنند و بعد آن فرم را برای درخواست مظنهها به چند بانک و نهاد مالی دیگر میفرستند. این فرایند طولانی و بسیار غیرخودکار بود که شامل جمعآوری و بررسی گسترده اطلاعات و اسناد میشد.

قبلاً روزهای زیادی طول میکشید تا وام تأیید شود و دلال خودرو بداند فروش نهایی میشود یا خیر. این فرایند مبهم بود و اغلب با رقابت بانکها در ارائه کمیسیون به دلالان پرهزینهتر میشد.

این بانک به جای اینکه صرفاً این فرایند را بهینهسازی کند، تجربههای دلال و مشتری و درنهایت بازار را بازآفرینی کرد. به مشتریان این توانایی داده شد تا خودرو را در خود خودرو و با استفاده از اپ موبایلی بخرند که فقط کافی بود هفت قلم اطلاعات را در آن وارد کنند. بیدرنگ به مشتری گفته میشد آیا از پیش تأیید شده است و حداکثر مبلغ وام و بهترین شرایط به او تعلق میگیرد یا خیر. این کار مرحله تخصیص اعتبار را از انتها به ابتدای چرخه خرید خودرو آورد و به دلالان این امکان را داد که خودروهای بیشتری را سریعتر و سادهتر بفروشند. این بانک فروش وام خودرو را ۵۰درصد افزایش داد و از طریق بهرهوری فرایند و حذف نیاز به رقابت بر سر کمیسیون به کاهش دورقمی هزینهها دست یافت. بهعلاوه این بانک نهتنها از جایگاه چهارم به جایگاه اول بازار آمد، بلکه این جایگاه را هم در چهار سال گذشته حفظ کرد.

2024 برای بانکها هم سال سرنوشتسازی خواهد بود

اولین بار نیست که صنعت بانکداری با چنین لحظه سرنوشتسازی روبهرو میشود؛ شکلگیری بانکداری آنلاین و بعد بانکداری موبایل از تازهترین لحظات سرنوشتساز تاریخ بانکداری هستند، اما در حالی که نقاط عطف دیگر آرام و بدون عجله خودشان را نشان دادند و بهتدریج بدبینها را هم جذب کردند، پذیرش هوش مصنوعی مولد تقریباً با سراسیمگی رقم میخورد. این امر گواهی بر پتانسیل تحولآفرین آن است؛ در مطالعه سال ۲۰۲۳ چشمانداز فناوری اکسنچر، ۹۵درصد از حدود ۵.۰۰۰ مدیر ارشد شرکتهای سراسر جهان که در نظرسنجی ما شرکت کردند، موافق بودند که پیشرفتهای هوش مصنوعی مولد به عصری جدید از هوش سازمانی منتهی میشود.

نیازی به گفتن ندارد که این فناوری تحولآفرین خواهد بود. تصادفی نیست که همه روندهایی که معتقدیم به آینده بانکداری در دوازده ماه پیش رو و بعدتر از آن شکل میدهند کمابیش تحتتأثیر پذیرش هوش مصنوعی مولد هستند. مطمئنیم که بیشتر این تحولآفرینی مثبت خواهد بود. تازهترین نظرسنجی ما در این مورد (با مشارکت ۱.۶۰۰ مدیر ارشد بسیاری از بزرگترین شرکتهای جهان) نشان داد که ۴۲درصد از شرکتهای پیشگام در طرحهای هوش مصنوعیشان به بازدهی فراتر از انتظاراتشان دست یافتهاند.

اما همانطور که آن گزارش جمعبندی میکند، کلید و راز دستیابی به آن نتایج هوش مصنوعی نیست؛ نحوه استفاده از آن است. همانقدر که فناوری اهمیت دارد، افراد هم اهمیت دارند و همانقدر که پیادهسازی اهمیت دارد، استراتژی هم اهمیت دارد. مدیریت همزمان همه این ابعاد متفاوت کار چالشبرانگیزی است.