چه مشکلی ممکن است پیش بیاید؟

کلارنا، افیرم و افترپی پرداخت آسان در چهار قسط را به دنیای اعتباری کاملاً جدیدی تبدیل کردهاند. عدم قطعیت اقتصادی و سختگیریهای رگولاتوری دوران خوش این شرکتها را خراب میکنند

عصر تراکنش 62 / مدیر محصول باتجربهای به نام «لولو یانگ»، مدیر مهندسیای به نام «پل کانولی» و فروشنده جواهرات 24سالهای به نام «نیک مولنار» به مدت سه روز در هفته در طول ماه آوریل 2014 در اتاق کنفرانس ساده و بدون پنجرهای در ملبورن دور هم جمع میشدند تا درباره قابلیتها و کارکردهای محصولی مالی بحث کنند که فقط در ذهن مولنار وجود داشت. هدف جلب همزمان دو گروه ذینفع بود؛ خردهفروشان آنلاین که همیشه میل زیادی به تبدیل بازدیدکنندگان مجازی به خریداران واقعی داشتند و مصرفکنندگان که برخی از آنها کارت اعتباری نداشتند، اما مولنار فکر میکرد ممکن است بهدنبال راهی باشند که ابتدا کالاهایشان را بخرند و بعد در گذر زمان هزینه را پرداخت کنند.

محصول خروجی به کاربران دو گزینه میداد که هر دو بدون بهره بودند و در نتیجه خارج از محدوده رگولیشنهای اعتباری استرالیا قرار میگرفتند. گزینه اول Pay After Delivery نام داشت که به افراد اجازه میداد پول را 30 روز بعد پرداخت کنند که تقریباً شبیه کارت اعتباری بود. گزینه دوم Pay Over Time، به افراد این امکان را میداد که صورتحسابشان را به چهار قسط تبدیل کنند. طولی نکشید که یانگ و همکارانش بر سر جزئیات ساختاری به توافق رسیدند؛ باید به افراد اجازه میدادند پرداختها را در فاصله بیشتر از 30 روز انجام دهند، اما یانگ میگوید: «فکر نمیکردیم دوره بسیار بیشتری ضروری باشد و به 60 روز فکر کردیم. دو پرداخت باعث میشد خیلی شبیه پارادایم موجود یعنی تقریباً پرداخت در هر ماه باشد. عملیات ذهنی برای رسیدن به چهار قسط سرراست بود؛ هر عددی را یک بار نصف و بعد دوباره هم نصف کردیم.»

نام این سرویس را افترپی گذاشتند. کمی بعد در همان سال خریداران وبسایت فروش جواهری که مولنار با برادر و والدین جواهرسازش راهاندازی کرده بود، اولین نفراتی بودند که با این دو روش «جدید» پرداخت برخورد میکردند. سیل مورد انتظار نمنم بارانی بیش نبود و طولی نکشید که متوجه شدند گزینه Pay After Delivery اصلاً طرفداری ندارد. حالوهوا زمانی عوض شد که Princess Polly (وبسایتی که اکنون خودش را اینطور معرفی میکند: «مقصد نهایی مد جهانی برای ترندسازانی که بهدنبال سبکهای روز اینستاگرام، تأییدشده در تیکتاک و مناسب برای سلبریتیها میگردند» و خانمهای جوان مشتریاش اغلب کارت اعتباری نداشتند) در ماه می 2015 گزینه پرداخت در چهار قسط را امتحان کرد. هر بار فردی پرداخت در چهار قسط را انتخاب میکرد، سیستم ایمیلی به یانگ میفرستاد. یانگ میگوید: «نمنم سفارشها یکشبه به جریانی ثابت تبدیل شد؛ بهسرعت هشدار ایمیلی را حذف کردم.»

پرداخت در چهار قسط اکنون در استرالیا فراگیر شده و در ایالات متحده و اروپا نیز بهسرعت در حال رواج است و در گیشه پرداخت صدها هزار خردهفروش آنلاین و آفلاین در دسترس قرار گرفته است. پرداخت در چهار قسط به اوجگرفتن افترپی منجر شد که سرمایههایی را از غول فناوری چینی تنسنت و شرکت سرمایهگذاری آمریکایی Tiger Global Management LLC جذب کرد و مولنار و همبنیانگذارش، «آنتونی آیزن» را میلیاردر کرد (شرکت پرداخت دیجیتال Block Inc. این شرکت را در ماه ژانویه به قیمت 29 میلیارد دلار خرید؛ رقمی که افترپی را به ارزشمندترین اکتساب تاریخ استرالیا تبدیل کرد). حال این مدل به محصول پرچمدار شرکتهای «الان بخر، بعداً پرداخت کن» تبدیل شده است. BNPL که بهعنوان جایگزین (و تهدیدی) مورد نیاز برای کارتهای اعتباری و وامدهندگان سودجو بسیار تحسین شده و بهعنوان گذرگاهی به سوی بدهکاری برای افراد جوان و بیتجربه مطرح شده، یکی از بزرگترین و سریعترین تغییرات در حوزه اعتبار برای مصرفکنندگان در چند دهه اخیر است و در ایالات متحده در سال 2018 بهعنوان روشی برای خرید پوشاک، لوازم آرایشی و سایر اقلام غیرضروری ریشههای خود را پیدا کرد و در دوران همهگیری کووید 19 به محبوبیت فراوانی دست یافت. میتوانید تقریباً هر چیزی را از اقلام گرانقیمت وسوسهبرانگیز مثل دوچرخههای ثابت برند Peloton و کاناپههای مارکدار تا اقلام کمارزش و کوچک مثل جوراب و لباس زیر و اقلام ضروری مثل خواربار و بنزین را اکنون بخرید و بعداً هزینهاش را پرداخت کنید. حتی شرکتهای BNPL کوچکی هستند که به شما کمک میکنند اسلحه بخرید.

شرکتهایی مثل افترپی و رقبای اصلیاش، کلارنا و افیرم اغلب رشد حیرتانگیزشان را به بیاعتمادی و بیعلاقگی فراگیر نسبت به کارتهای اعتباری، بهویژه در میان گروه افراد کمتر از 40 سال نسبت میدهند. هرچند این گزاره با دادهها همخوانی ندارد (مطالعه TransUnion در ماه سپتامبر نشان داد که کاربران BNPL بیش از جمعیت عادی «با اعتبار فعال» کارت اعتباری دارند)، اما آنقدر تکرار شده که واقعیت محض در نظر گرفته میشود. البته نگاهی عمیقتر به مدل پرداخت در چهار قسط دلایل پیچیدهتری را آشکار میکند.

دلیل اول به نوعی تمایز رگولاتوری مربوط میشود که به واسطه آن محصولات پرداخت در چهار قسط تمهیدات حفاظت از مصرفکنندهای را دور میزنند که برای جلوگیری از مغبونشدن افراد طراحی شدهاند. شرکتهای BNPL بهویژه در ایالات متحده چندان تابع نظارت رگولاتوریای نبودهاند که معمولاً شامل نهادهایی میشوند که وام و اعتبار ارائه میدهند. بهعنوان مثال قانون صداقت در وامدهی (Truth in Lending Act) را در نظر بگیرید؛ قانونی شاخص که در سال 1968 تصویب شد و از آن زمان چندینبار اصلاح شده و شفافسازیهای گسترده برای وامهای ویژه مصرفکننده بدون وثیقهای را الزامی میکند که به پنج قسط یا بیشتر تقسیم میشوند. این قانون شامل پرداخت در چهار قسط نمیشود.

دلیل دوم به نحوه استفاده پرداخت در چهار قسط از روانشناسی انسانی و رفتار مصرفکننده برمیگردد. این مدل احساسی را ارضا میکند که اقتصاددانان رفتاری آن را «آنیگرایی» میخوانند که محرک میل به لذت آنی است. همچنین از این واقعیت سوءاستفاده میکند که زیانهای غیرمنتظره تقریباً همیشه از سودهای غیرمنتظره پیشی میگیرند؛ انسانها اغلب احتمال وقوع اتفاقات ناگوار در آینده را کمتر از واقع برآورد میکنند (شغلمان را از دست میدهیم یا ماشینمان خراب میشود که بازپرداخت اقساط را دشوار میکند) و احتمال وقوع اتفاقهای خوب را بیشتر از واقع برآورد میکنند (میتوانیم هفته بعد اضافهکاری دهیم، پس بازپرداخت اقساط آسان خواهد بود). بهعلاوه چون وقتی پرداخت هر قسط بهتنهایی امکانپذیر به نظر برسد، نسبت به قیمت کمتر حساس میشویم (پرداخت بهعنوان مثال 25 دلار از پول زحمتکشی در لحظه و بعد سه پرداخت 25 دلاری دیگر در آینده نزدیک، کمتر از پرداخت یکجای 100 دلار اذیتمان میکند)، بنابراین تمایل بیشتری داریم که در مجموع زیادتر خرج کنیم. به همین دلیل هم هست که فروشندهها عاشق پرداخت در چهار قسط هستند، اما با وجود رشد فوقالعاده این صنعت (تعداد افرادی که این سرویسها را در ایالات متحده امتحان کردهاند، از سال 2018 هر سال 300 درصد افزایش یافته است)، بهتازگی تقریباً همه ابعاد محیط کسبوکار جدیتر و چالشبرانگیزتر شدهاند.

وقتی آنلاین خرید میکنید، بدون استثنا با پیشنهادهایی از افترپی، کلارنا یا افیرم برای تقسیم مبلغ خرید تا 2.500 دلار در چهار قسط روبهرو میشوید. اطلاعات معمول را وارد میکنید و خرید را با کارت اعتباری، کارت بدهی یا شماره حساب بانکی برای پرداخت یکچهارم کل قیمت نهایی انجام میدهید. بعد شرکتها با مدلهای پیشبینی اختصاصی میزان ریسک وامدهی به شما را ارزیابی میکنند تا تراکنش را تکمیل کنند. درخواستها در عرض چند ثانیه تأیید میشوند. تأییدیه ایمیلی از شما دعوت میکند اپلیکیشن موبایلی شرکت را دانلود کنید. اپلیکیشن به شما اجازه میدهد سه قسط دوهفتهای باقیمانده را پیگیری کنید و میتوانید اجازه کسر خودکار از کارت یا حساب واردشده در درگاه پرداخت را بدهید. اپلیکیشن کارکرد هوشمندانهتری هم دارد؛ بازار خرید آنلاینی است که در آن میتوانید مجموعهای از برندهایی را مرور کنید که با آن ارائهدهنده BNPL، قرارداد مشارکت بستهاند تا آن را بهعنوان یکی از روشهای پرداخت عرضه کنند. در نتیجه این قابلیت، چشمها، دلارها و دادهها روانه اپلیکیشن میشوند.

این سازوکار شبیه خرید بیعانهای اما برعکس است. اگر اقساط را سروقت پرداخت کنید، مدل پرداخت در چهار قسط فقط بُعد مثبت خواهد داشت؛ بدون هیچ بهرهای قرض گرفتهاید، اما وقتی پرداخت اقساط عقب بیفتد، ممکن است ارائهدهنده BNPL با کارمزدهای دیرکرد جریمهتان کند. اگر موجودی حسابتان کم باشد، قابلیت کسر خودکار ممکن است باعث شود بانک از شما کارمزد اضافهبرداشت دریافت کند. اگر از کارت اعتباری استفاده کنید و مانده بدهی را کامل بازپرداخت نکنید، بهصورت غیرمستقیم بهره پرداخت خواهید کرد. شرکتهای BNPL کارتهای اعتباری را خبیث میخوانند، اما در پلتفرمهایشان از آنها بهعنوان روش پرداخت کاربران پشتیبانی میکنند.

فروشندهها از پذیرش کارتهای اعتباری (و پرداخت میانگین دو درصد کارمزد تراکنش) سود میبرند؛ زیرا این کار فروش را افزایش میدهد. BNPL مشوق بالاتری ارائه میدهد؛ فروشندگان کارمزد بیشتری پرداخت میکنند (برای مدل پرداخت در چهار قسط، تا شش درصد) اما تراکنشهای کامل بیشتر (یا به زبان صنعت «سبد خرید رهاشده» کمتر) و فروشها از آن هم بیشتر میشوند. این کارمزدهای دریافتی از فروشندهها بزرگترین منبع درآمد بسیاری از شرکتهای BNPL است؛ واقعیتی که از آن بهعنوان مدرکی برای اثبات این ادعا استفاده میکنند که منافع آنها بر خلاف منافع شرکتهای صادرکننده کارت اعتباری با منافع مشتریان همسو است. شرکتهای صادرکننده کارت اعتباری بیشتر درآمدشان را از کارمزدها و بهره تحمیلی به کاربرانی به دست میآورند که مانده بدهیشان را سروقت بهطور کامل پرداخت نمیکنند.

پژوهشهایی وجود دارند که نشان میدهند بین ملال، مرور اینترنت با تلفن هنگام دراز کشیدن در تختخواب و خریدهای بیبرنامه غیرضروری همبستگی وجود دارد؛ پس شاید جای تعجب نداشت که صنعت BNPL با طولانیشدن همهگیری شکوفا شد و تا تنور داغ بود، میلیاردر بیرون داد. حامیان حقوق مصرفکننده با نگرانی اوضاع را مشاهده میکردند؛ هنوز مشخص نبود BNPL دقیقاً چیست. شرکتهایی که با این عنوان فعالیت میکردند، سرویسهای بسیار متفاوتی ارائه میدادند. افترپی به پرداخت در چهار قسط بدون کارمزد پایبند ماند و مانند کلارنا کارمزد دیرکرد دریافت میکرد. افیرم و کلارنا پرداخت در چهار قسط را ارائه میدادند، اما در عین حال وامهای بهرهای با اقساط بلندمدت هم صادر میکردند. این ناهمگونی ممکن است سردرگمکننده باشد. بهعلاوه مشخص نبود کدام قوانین یا تمهیدات حفاظت از مصرفکننده شامل این مقوله میشوند. کنگره، قانون «پاسخگویی، مسئولیتپذیری و شفافسازی کارت اعتباری» را در سال 2009 تصویب کرده بود تا بازاریابی نزد افراد جوان و ایجاد ریسک تحمیل بدهی به آنها را برای شرکتهای کارت اعتباری دشوارتر کند، اما حالا به نظر میرسید شرکتهای BNPL که مشمول قانون نمیشدند، دقیقاً همین کار را میکنند.

بین ملال، مرور اینترنت با تلفن هنگام دراز کشیدن در تختخواب و خریدهای بیبرنامه غیرضروری همبستگی وجود دارد؛ پس شاید جای تعجب نداشت که صنعت BNPL با طولانیشدن همهگیری شکوفا شد.

اصلاً آیا پرداخت در چهار قسط اعتبار محسوب میشد؟ طبقهبندی سرویسهای جدید دشوار است و شرکتهای BNPL، مانند ارائهدهندگان پرداخت اقساطی (یا همان وام فوری) در دهه 1990، با کلمات بازی کردند. افترپی خودش را «ابزار بودجهبندی» معرفی کرد. کلارنا خودش را «سرویس پرداخت و خرید جهانی» معرفی کرد. با گذشت زمان افراد دروغبودن این ادعاها را ثابت کردند. «ریچی تورس»، نماینده دموکرات برانکس جنوبی و عضو کمیسیون خدمات مالی مجلس نمایندگان در جلسه استماعی درباره BNPL در ماه نوامبر گفته بود: «اگر اکنون پول شما را خرج کنم و بعد در آینده با پول خودم این مبلغ را بازپرداخت کنم، عقل سلیم میگوید که من از شما قرض گرفتهام و شما به من وام دادهاید.» رگولاتورها در ایالتهای کالیفرنیا و ماساچوست ارائهدهندگان BNPL را به ارائه وامهای غیرقانونی متهم و مجبورشان کردهاند که بهعنوان وامدهنده مجوزدار ثبت شوند.

اداره «حفاظت مالی مصرفکننده» در ماه دسامبر اولین گام را برای اضافهکردن محصولات BNPL به پوشش رگولاتوری خود انجام داد و به شرکتها دستور داد اطلاعاتی را درباره شیوهها و ریسکهای این صنعت ارائه دهند. «رابرت لالس»، استاد و متخصص ورشکستگی و فایننس مصرفکننده در دانشگاه حقوق ایلینوی میگوید اساساً اداره حفاظت مالی مصرفکننده برای پاسخگویی به نیاز به نظارت بر رواج روزافزون نوآوریهایی مثل پرداخت در چهار قسط ایجاد شد که از خلأهای قانونی سوءاستفاده میکنند. لالس میگوید: «رگولیشن مالی مانند بازی موش و چکش است. همیشه دستگاه یا تراکنش جدیدی ارائه میشود که مشمول قوانین موجود نمیشود، بنابراین به سازمانی رگولاتوری نیاز داریم که این موارد را پیگیری کند؛ چراکه کنگره (حتی کنگرهای واقعاً کارآمد) نمیتواند همگام با این نوآوریها حرکت کند.»

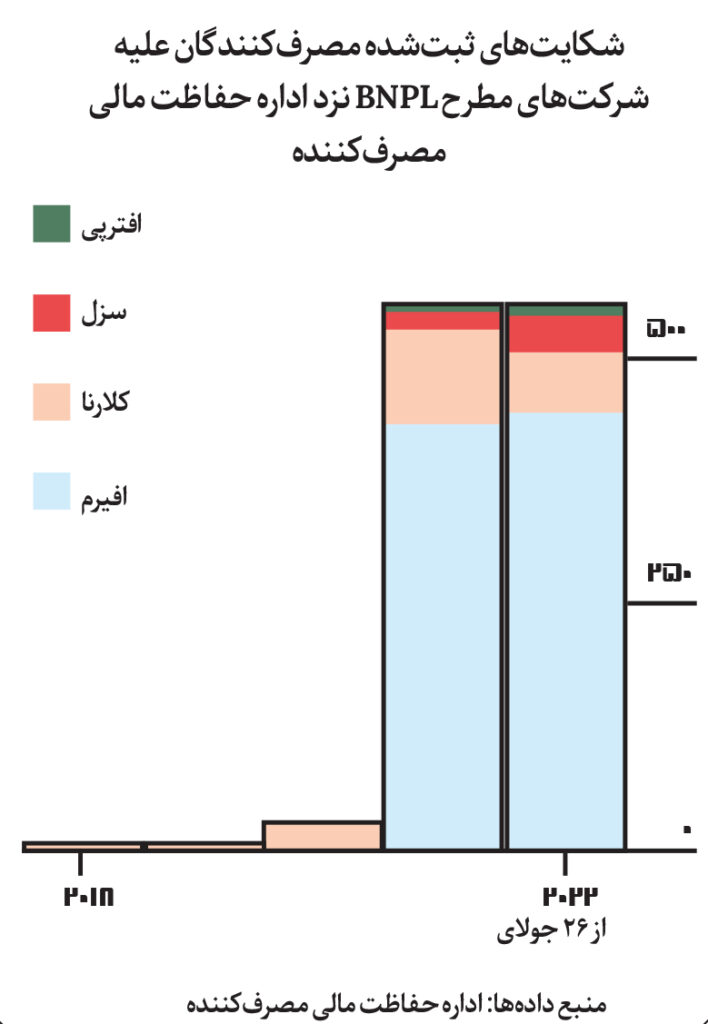

چرا اداره حفاظت مالی مصرفکننده زودتر عمل نکرد؟ ظهور BNPL با دوران دونالد ترامپ همزمان شد که دولتش بهوضوح رویکردی خصمانه نسبت به این سازمان و مأموریتش داشت. وقتی «میک مولوینی»، اولین سرپرستی که ترامپ برای اداره حفاظت مالی مصرفکننده تعیین کرد، نماینده کنگره بود، از طرحی برای حذف این سازمان حمایت کرده بود که خودش آن را «شوخی بیمارگونه و غمانگیزی» خوانده بود. جانشینش، «کتی کرانینگر» که تجربهای در زمینه رگولیشن مالی یا حفاظت از مصرفکننده نداشت، در طول دورهاش تلاش کرد کار ارائهدهندگان وام فوری برای وامدادن به افراد ناتوان از بازپرداخت وام را راحتتر کند. در عین حال شاید دلیل تأخیر دادهها بوده است؛ اداره حفاظت مالی مصرفکننده از شکایتهای مصرفکنندگان برای کمک به هدایت زمان و منابع محدودش استفاده میکند و تعداد شکایتهای مربوط به BNPL جدید در سال 2021 بهشدت فزونی یافت. اگر روند کنونی ادامه داشته باشد، شکایتهای امسال از 547 شکایت سال گذشته بسیار بیشتر خواهند شد. رایجترین شکایت به اطلاعات گزارشهای اعتباری و تلاش برای وصول بدهیهای غیرواقعی مربوط است.

«روهیت چوپرا»، منصوب جو بایدن برای مدیریت اداره حفاظت مالی مصرفکننده در مصاحبهای گفته بود که کاملاً از مزیتها و ریسکهای BNPL آگاه است. گفته بود فراهمآوردن امکان خرجکردن بیش از توان مالی «باعث شده بسیاری از افراد به این باور برسند که آنچه فکر میکردند در توان مالی آنهاست یا فکر میکردند رایگان است، در واقع نیست».

چوپرا دو ماه بعد از به عهده گرفتن مسئولیت، درخواست ارائه اطلاعات از شرکتهای BNPL را صادر کرد و میگوید پیشبینی میکند این سازمان پاییز گزارش اولیهاش در مورد این صنعت را منتشر کند. اداره حفاظت مالی مصرفکننده میتواند در نهایت شرکتها را ملزم به پیروی از آن دست قوانین حفاظت از مصرفکنندهای کند که اکنون شاملشان نمیشوند، همچنین قادر است نقشآفرینان بزرگ را مشمول بررسیهای منظم کند. این اداره ورای قانونگذاری که ممکن است سالها طول بکشد، میتواند شیوههای برتر را منتشر سازد و جریمههایی را برای عدم تطبیق صادر کند. صنعت ممکن است اعتراض کند که با این کار شرکتها بدون آگاهی درست و کافی، رگوله میشوند، اما اینجا جایی است که اداره حفاظت مالی مصرفکننده میتواند سریعتر از هر جایی عمل کند.

در مورد اینکه افزایش رگولیشن میتواند از رشد صنعت BNPL جلوگیری کند یا خیر، دیدگاههای متفاوتی وجود دارد. «جونیپر ریسرچ» معتقد است تغییرات رگولاتوری صرفاً این صنعت را «در موقعیت امنتری» قرار میدهد، اما سرمایهگذاران نسبت به استمرار موفقیت شرکتهای وابسته به وامدهی به مصرفکنندگان بیشتر جوان و اغلب کماعتبار، بهویژه در صورت وقوع رکود، بیش از پیش نگران شدهاند. سهام افیرم و بلاک، شرکت مادر افترپی از ابتدای سال بالغ بر 55 درصد از ارزش خود را از دست دادهاند. این اتفاق جذب سرمایه را برای کلارنا که شرکتی خصوصی است، دشوارتر کرد؛ در دور تأمین مالی کلارنا در ماه ژوئیه ارزشگذاری این شرکت از 46 میلیارد دلار در اواسط سال 2021 به کمتر از هفت میلیارد دلار رسید.

همزمان زیانها هم افزایش یافتهاند. زیان بلاک در سهماهه اول سال در مقایسه با مدت مشابه سال قبل بیش از سهبرابر شد و به 91 میلیون دلار رسید. عامل اصلی این زیان تأخیر افراد در بازپرداخت وامهای افترپی بود. در همان فصل کلارنا اعلام کرد به واسطه گسترش این شرکت در ایالات متحده، فرانسه و کشورهای دیگر، زیانهای اعتباریاش 51 درصد افزایش یافته و به 1.19 میلیارد کرون سوئد (115 میلیون دلار) رسیدهاند. در افیرم به هزینه بردنها 362 درصد افزایش یافته و به 67.2 میلیون دلار رسیده است (وامدهندگان زمانی وامی را به هزینه میبرند که به این نتیجه میرسند مصرفکنندهای وام را بازپرداخت نخواهد کرد و آن را به شرکت وصول بدهی ارجاع میدهند و در دفاترشان بهعنوان زیان ثبت میکنند).

رقابت هم افزایش یافته و به نقل از بانک فدرالرزرو کانزاسسیتی، اکنون بیش از 20 شرکت با برند BNPL در ایالات متحده فعالیت میکنند. شرکت اپل در ماه ژوئن اعلام کرد گزینه پرداخت چهارقسطی به نام Apple Pay Later را عرضه خواهد کرد. شرکت پیپال نیز در آگوست 2020 نسخه خودش را راهاندازی کرد. شرکتها برای به دست آوردن سهم بازار، کارمزدهای بیش از پیش کمتری را به فروشندگان پیشنهاد میدهند. اداره حفاظت مالی مصرفکننده در ماه دسامبر گفته بود: «وامدهندگان برای حفظ رشد و سودآوری باید منابع درآمد دیگری پیدا کنند.»

با توجه به جدید بودن BNPL هنوز در دوره رکود اقتصادی معنیداری آزمایش نشده است. با تورم بالا پول دیگر ارزش قبل را ندارد و در نتیجه همانطور که در دوره رکود بزرگ تقاضا برای خرید بیعانهای افزایش یافت، شاید تقاضا برای BNPL نیز افزایش یابد. اما اگر افراد مخارج را به کلی کاهش دهند، شاید استفاده از BNPL نیز کاهش یابد؛ چراکه ممکن است تعداد افراد ناتوان از بازپرداخت وامها بیشتر شود. این صنعت در مراحل اولیه آزمونی سرنوشتساز قرار دارد.

افترپی در اوایل سال 2018، چهار سال بعد از جلسات گروه اولیهاش در ملبورن، مدل پرداخت در چهار قسطش را به ایالات متحده صادر کرد. قبل از آن کلارنا و افیرم وجود داشتند، اما هنوز هیچکدام سرویس پرداخت در چهار قسط را ارائه نداده بودند. کلارنا که در سال 2005 فعالیتش را بهعنوان پردازشگر پرداخت در استکهلم شروع کرد، اکنون بر اساس دادههای بلومبرگ اینتلیجنس با 400 هزار فروشنده شریک و 150 میلیون کاربر فعال در 20 کشور، بزرگترین ارائهدهنده BNPL بر حسب حجم فروش است.

افیرم مستقر در سانفرانسیسکو کارش را 10 سال پیش با ارائه وام با اقساط بلندمدت شروع کرد. بخش قابل ملاحظهای از درآمدش را از بهره حاصل از این وامها به دست میآورد، اما شیوه دریافت بهرهاش شفافتر از کارتهای اعتباری است. افیرم کارمزد دیرکرد دریافت نمیکند، اما اگر وامتان را بازپرداخت نکنید، شما را از استفاده از پلتفرمش محروم میکند. «مکس لوچین»، مدیرعامل افیرم بعد از بنیانگذاری پیپال با «پیتر تیل» و «ایلان ماسک»، این شرکت را با «نیتان گتینگز»، همبنیانگذار Palantir Technologies Inc.، و دو نفر دیگر بنیانگذاری کرد. لوچین بیپرده درباره دیدگاه خودش نسبت به پتانسیل پرداخت در چهار قسط و سایر طرحهای قسطی BNPL بهعنوان طلیعهداران عصر جدید فایننس مصرفکننده صحبت کرده است. این طرحها ابزارهایی در خدمت چشمانداز بزرگترش یعنی «بازآفرینی وامدهی» با انقلاب در سیستم امتیازدهی اعتباری هستند.

بدون دسترسی به اعتبار عضوی کاملاً کارآمد در اقتصاد و در نتیجه جامعبودن دشوار است. شرکتهای گزارشدهی اعتباری Experian، Equifax و TransUnion دهههاست که دسترسی به اعتبار را کنترل میکنند و نقش مخازن مرکزی دادههای مربوط به درآمد، داراییها، سابقه پرداخت و بدهی پرداختنشده مصرفکنندگان آمریکایی را دارند. وقتی برای دریافت کارت اعتباری یا وام درخواست میدهید، وامدهندگان از این دادهها برای برآورد شایستگی اعتباری شما یا میزان ریسک ارائه وام به شما استفاده میکنند.

سالهاست که این سیستم مذمت میشود. دادهها نشان میدهند که تقریباً 106 میلیون آمریکایی «بدون سابقه اعتباری»، «غیرقابل رتبهبندی اعتباری» یا کماعتبار در نظر گرفته میشوند. افراد فقیر، افراد رنگینپوست، مهاجران و افراد جوان بیش از دیگران در این طبقهبندیها قرار میگیرند و از بانکداری مرسوم و مزیتهای ناشی از آن محروم میشوند. افراد سیاهپوست و لاتینتبار معمولاً امتیازات اعتباری کمتری دارند. «کریستین برودی»، عضو وقت نهاد بروکینگز در جلسه استماع BNPL در ماه نوامبر گفته بود این مسئله فرصت را برای نوآوریهای فینتکی فراهم میکند تا شکافهای نژادی، مالی، سلامت و ثروت را پر کنند. او گفته بود: «با فناوری و اتوماسیون میتوانند هزینهها و قیمتها را کاهش دهند، سرعت تحویل را بیشتر کنند و آسایش جوامع کمتربرخوردار را افزایش دهند.»

شرکتهای BNPL به زبانی صحبت میکنند که از سیلیکونولی انتظار داریم؛ میگویند سیستم اعتباری موروثی خراب و غیرمنصفانه است و آنچه برای جایگزینی آن میسازند، جهان را به جای بهتری تبدیل خواهد کرد. لوچین که از دفتر کار خانگیاش صحبت میکند، ایدهاش برای ایجاد گزینهای جایگزین را توصیف میکند. وقتی نوجوان بود از کییف به ایالات متحده آمد و در جوانی و بیپولی امتیاز اعتباریاش را خراب کرد و سالها طول کشید تا امتیازش به حالت عادی برگردد. او میگوید: «بر مبنای تجربه مستقیم خودم به اعتقادی شخصی رسیدم. وقتی سالها پیش با آن موانع برخورد کردم، سیستم مستعد اصلاح بود و فکر نمیکنم از آن موقع چندان تغییر کرده باشد.»

اینجاست که پای الگوریتمها به میان کشیده میشود. شرکتهای BNPL به جای ارزیابی یکباره در مورد شایستگی اعتباری هر وامگیرنده، کاری که شرکتهای صادرکننده کارت اعتباری پیش از صدور کارت انجام میدهند، ریسک هر تراکنش را ارزیابی میکنند. لوچین گفته است تبدیل هر تراکنش به «رویداد دریافت وام مجزا و روشن» از شرکتها، در برابر ریسک بیش از حد و از وامگیرندگان در برابر خرجکردن بیش از حد حفاظت میکند و افراد بسیار بیشتری را برای دریافت وام واجد شرایط میکند.

یک خط اعتباری پنج هزار دلاری را در نظر بگیرید. وامدهنده متعارف باید درآمد، هزینهها و تعهدات وامگیرنده را بررسی کند. وامدهنده از امتیازات اعتباری استفاده میکند تا احتمال دیرکرد 90روزه (یا بیشتر) وامگیرنده در بازپرداخت در طول 24 ماه آینده را پیشبینی کند. ارائهدهنده BNPL درصد نسبتاً زیادی؛ یعنی 25 درصد مبلغ را همان ابتدا (در اولین قسط از چهار قسط) دریافت میکند و فقط باید احتمال دیرکرد در پرداخت باقیمانده بدهی را برای شش هفته آینده برآورد کند. مبلغ دلاری کمتر و پنجره بازپرداخت کوتاهتر به ریسک کمتر منجر میشود.

ماهیت دقیق عناصری که به الگوریتمها تزریق میشوند، افشا نشده است. «آماندا پیرس»، سخنگوی افترپی میگوید مدلهای این شرکت شامل «صدها متغیر و شاخص دادهای داخلی و خارجی» میشوند و از ارائه جزئیات بیشتر خودداری میکند. لوچین میگوید: «فناوری اختصاصی افیرم که از یک دهه پیش در حال توسعه آن بودهایم، از دادههای اختصاصیای استفاده میکند. فرایند ما شامل بررسی دادههای گزارش اعتباری میشود، اما در عین حال ممکن است شامل برخی عناصر ویژه افیرم مثل اطلاعات ما از فروشنده و کالایی بشود که میخواهد به شما بفروشد.»

شرکتهای BNPL برای وامهایشان با عنوان ابزارهای توانمندسازی و آزادی برندسازی میکنند. کاربران، بیشتر جوان (و در نتیجه ماهیتاً دارای تجربه و درک مالی کمتر) و خانم هستند که بسیاری از آنها درآمد کم یا متوسطی دارند. شرکتها میگویند BNPL علاوه بر اینکه این افراد را به مشتریان مسئولی تبدیل میکند که از چنگ وامدهندگان سودجو در امان هستند، وام به وام آرمان فراگیری مالی را نیز به پیش میبرد.

صنعت BNPL متهم شده که با استفاده از اینفلوئنسرهای رسانههای اجتماعی برای افزایش پذیرش و برخی شعارهای بازاریابی مثل این مورد از سال 2018: «بدجوری بیپولی اما میخواهی به خودت یه حالی بدی؟ اکنون میتوانی از افترپی استفاده کنی»، با سوءاستفاده از احساسات کاربران، آنها را گول میزند و بدهی را جذاب جلوه میدهد. «اندرو کوشنر»، مشاور سیاستگذاری در مرکز وامدهی مسئولیتپذیرانه در اوکلند کالیفرنیا میگوید استفاده از پرداخت در چهار قسط برای خواربار و سایر اقلام ضروری روزانه حاکی از ناپایداری اقتصادی است که نیاز به تمهیدات حفاظتی قویتر را تشدید میکند «تا این مدل در آینده آسیب بیشتری نزند».

شرکتها میگویند تمهیدات حفاظتی تعبیهشدهشان مسئولیتپذیری را پیادهسازی میکنند. بهعنوان مثال سقف 25 درصد قیمت خرید را برای کارمزدها تعیین کردهاند یا با حداکثر مبلغ وامدهی 100 دلار شروع میکنند و بعد از اینکه تواناییتان در بازپرداخت سروقت را ثابت کردید، محدودیت را افزایش میدهند. اما بسیاری از افراد واقعاً استطاعت وامگرفتن ندارند و BNPL به هر حال این گزینه را در اختیارشان میگذارد. مصرفکنندگانی که با کارمزدهای غیرمنتظره اضافهبرداشت بانک جریمه شدهاند، از این شرکتها شکایت کردهاند. مطالعه اخیر اقتصاددانی به نام «ایمی کروز کاتس» نشان میدهد که 17 درصد وامگیرندگان BNPL بعد از اتمام اعتبار کارت اعتباریشان از این سرویس استفاده کردهاند و تقریباً نیمی از افراد خریدهایی انجام دادهاند که خودشان میپذیرفتند بدون BNPL نمیتوانستند انجام دهند. در نظرسنجی از بیش از یکهزار کاربر یکسوم افراد به Credit Karma گفته بودند پرداخت اقساطشان عقب افتاده است.

تبلیغات این وامها تقریباً کاری میکنند که خرجکردن مانند بازی به نظر برسد.

فرقی نمیکند که بیزاری از شرکتهای صادرکننده کارت اعتباری آنقدر که صنعت BNPL ادعا میکند، زیاد باشد یا خیر، در هر صورت انتظاراتی درباره پرداخت اعتباری در مصرفکنندگان ایجاد شده است. یکی از این انتظارات این است که با پرداخت بهموقع بدهی امتیاز اعتباریشان را بهبود میبخشند. اما ارائهدهندگان BNPL در گذشته همواره وجود وام «پرداخت در چهار قسط» یا سابقه پرداخت وامگیرنده را به شرکتهای گزارشدهی اعتباری گزارش ندادهاند. این وضعیت تغییر خواهد کرد؛ ارائهدهندگان BNPL با شرکتهای گزارشدهی اعتباری همکاری میکنند تا سیستمی را برای این کار توسعه دهند. اما همانطور که اداره حفاظت مالی مصرفکننده هشدار داده، فقدان گزارشدهی این توانایی را از انواع وامدهندگان گرفته که بدانند هر وامگیرنده بالقوه چقدر به دیگران بدهکار است. این مسئله میتواند به شیوهای به نام انباشت وام منجر شود که یعنی وامگیرنده همزمان از چندین ارائهدهنده وام گرفته باشد. نتیجه اجتنابناپذیر سیستمی است که اگر برای ایجاد مشکلات به وجود نیامده باشد، دستکم به قدر کافی برای جلوگیری از آنها تلاش نمیکند.

«چماریا بیگز» که تابستان سال گذشته به نیویورک نقل مکان کرد تا بهعنوان هنرمند موفق شود، در حال دستوپنجه نرمکردن با عواقب انباشت وام است. بیگز بعد از فارغالتحصیلی از دانشگاه تگزاس در آستین آپارتمانی در بروکلین اجاره کرد، در موزهای مشغول به کار شد و طراحی گرافیکی و تدریس فریلنس را پذیرفت. از آن زمان چندین شغل را به واسطه همهگیری از دست داده، در دام بدهیای افتاده که نمیداند چطور از آن رهایی یابد، حساب جاریاش بهدلیل اضافهبرداشتهای مکرر بسته شده و امتیاز اعتباریاش حدود 200 واحد کاهش یافته است. او معتقد است مشکلاتش از دو بلیت هواپیمایی در مجموع به قیمت 607 دلار شروع شد که با طرحهای پرداخت در چهار قسط افیرم در ماههای اکتبر و نوامبر سال 2021 خرید. او میگوید: «یکی از اقساط را نتوانستم سروقت پرداخت کنم و آن موقع بود که اوضاع خراب شد.»

بیگز این پیشنهاد را از طریق وبسایت سفر Alternative Airlines پیدا کرده بود که گزینههای BNPL متنوعی را تبلیغ میکرد. بعد از آن برای پرداخت اجاره خانه، چند وام از ارائهدهنده BNPL گمنامتری بهنام Uplift و همچنین وامدهندگان آنلاین غیرمتعارفی مثل Spotloan دریافت کرد که تا 490 درصد بهره دریافت میکنند. اکنون در مجموع 2588 دلار به چهار شرکت بدهکار است. این رقم شامل 455 دلاری نمیشود که افیرم و Uplift بهعنوان زیان درخواست کردهاند. بیگز میگوید این تجربه نشان داد که پیگیری تعداد زیادی وام با سررسیدهای متفاوت چقدر دشوار است و چقدر نسبت به ریسکهای بالقوه این کار ناآگاه بوده است. او میگوید: «تبلیغات این وامها تقریباً کاری میکنند که خرجکردن مانند بازی به نظر برسد.»

البته شرکتهای BNPL شما را مجبور به خرید نمیکنند، اما موانع را از سر راهتان برمیدارند. نظرسنجی بانک فدرالرزرو فیلادلفیا نشان داد که بر خلاف باور رایج، دلیل اصلی افراد برای انتخاب BNPL بهعنوان گزینه پرداخت نه دسترسینداشتن به اعتبار، بلکه راحتی است. «سباستین سیمیاتکوسکی»، همبنیانگذار و مدیرعامل کلارنا به Sifted، زیرمجموعه فایننشالتایمز گفته بود که در داخل شرکت در این مورد بحث کرده که آیا وامهای BNPL وامگرفتن را بیش از حد آسان میکنند. «الیستر نیوتون»، تحلیلگر بانکداری شرکت گارتنر در لندن میگوید: «در مورد پول راحتنبودن بد نیست. گاهی کمی دردسر در پرداخت خوب است.»

گاهی اختلافنظرهایی بین مشتریان و فروشندگان به وجود میآید. قانون «صدور صورتحساب اعتباری منصفانه» حق کاربران کارتهای اعتباری برای ثبت شکایت درباره پرداختهای اضافه و اختلافنظرها در صدور صورتحساب را تضمین کرده و شرکتهای کارت اعتباری را ملزم به تحقیق در مورد دریافتهای ناموجه و بازگشت آنها میکند. در مورد BNPL چنین چهارچوبی وجود ندارد. از آنجایی که این شرکتها وابستگی زیادی به درآمد دریافتی از فروشندگان دارند، شاید انگیزهای مالی وجود داشته باشد که آنها را به قیمت نارضایتی مشتریان راضی نگه دارند.

«توماس لیویت»، متصدی بار بازنشسته 58سالهای، با تجربه ناخوشایند شخصی متوجه این مسئله شد. در سال 2018 حلقهای را بهصورت آنلاین برای همسرش خرید. حلقهای از جواهرفروشی در لسآنجلس را پسندید و وقتی آن را به سبد خریدش اضافه کرد، پیشنهادی از افیرم برای او نمایش داده شد؛ میتوانست صورتحساب 2200 دلاری را در 12 قسط با نرخ بهره مناسب پرداخت کند. خانهاش در شهر ساوتبرویک ایالت مین است و میگوید: «اینجا پول آسان به دست نمیآید.» بعد روی دکمه خرید کلیک میکند.

میگوید وقتی بسته از جواهرفروشی به در خانهاش رسید، الماس تراش کوسن 1.27 قیراطی مورد نظرش نبود. او میگوید: «شبیه یک حلقه اسباببازی بود که حاضر نیستید برای آن حتی 10 سنت پرداخت کنید.» حلقه را پس میفرستد و به افیرم شکایت میکند. نماینده خدمات مشتریان این شرکت در ایمیلی در تاریخ 25 ژانویه 2019 مینویسد: «افیرم فقط پول را برای خرید به شما میدهد و هیچ کار دیگری نمیکند. ما هیچ کاری به اقلام، سفارش یا سؤالات مربوط به فروشنده نداریم. باید خودتان مستقیماً با فروشنده تماس بگیرید.» جواهرفروش به او میگوید هرگز بسته را دریافت نکرده است. تصویری از رسید شرکت خدمات پستی فدکس را به افیرم ایمیل میکند که نشان میدهد برگشت انجام شده است. نماینده دیگری از خدمات مشتریان پاسخ میدهد و میگوید افیرم به نفع فروشنده حکم داده است؛ «چراکه بازگشت طبق ضوابط فروشنده انجام نشده است».

لیویت از پرداخت سر باز میزند و افیرم در ماه می 2019 وامش را به هزینه میبرد. میگوید این اتفاق باعث شده امتیاز اعتباریاش 100 واحد کاهش یابد، تواناییاش برای خرید خانه آسیب ببیند و حتی استرس این اتفاقات را یکی از عوامل سکتهای میداند که او را ناتوان از کار کرده است. «مت گروس»، سخنگوی افیرم میگوید این شرکت هنگام تحقیق در مورد اختلافنظرها موقتاً پرداخت اقساط را متوقف میکند. او میگوید: «میخواهیم همه مصرفکنندگان، از جمله وقتی کالای اشتباهی میخرند، تجربه مثبتی با افیرم داشته باشند.»

البته فروشندگان همیشه از رفتار غیرمنطقی مصرفکنندگان سوءاستفاده کردهاند. لالس، استاد دانشگاه ایلینوی و دو همکارش چند سال پیش آزمایشهایی را انجام دادند که پیامدهای مالی ناشی از نهادینهشدن «اجتناب از لحظات ناخوشایند شدید» در ذات انسان را نشان میدادند. «لذتشناسی بدهی یا به عبارت دیگر رنج احتمالی ناشی از بدهی» میتواند باعث شود افراد تصمیماتی را در زمینه اعتبار بگیرند که خلاف منافع اقتصادیشان است. لالس و نویسندگان همکارش، «داو کوهن» و «فیث شین» در مقالهای که خلاصهای از یافتههایشان ارائه میدهد، نوشته بودند: «تا زمانی که فرد توانایی پرداخت اقساط ماهانه را داشته باشد، میتوان قیمتها را افزایش داد؛ چراکه مصرفکنندگان حاضرند تا مدت بسیار طولانی قسط پرداخت کنند.» این مقاله به مطالعهای مولد در مورد کولونوسکوپی اشاره میکند که نشان میدهد مدت درد کمتر از میزان درد یک چیز در اوج درد و پایان آن اهمیت دارد. کوهن میگوید: «آنچه در مورد کولونوسکوپی صادق است، در مورد اعتبار هم صادق است.»

جوانی میگذرد؛ همه زمانی مجبور میشویم برای کولونوسکوپی مراجعه کنیم. حتی اگر اکنون طرح پرداخت در چهار قسط یا وامی با اقساط بلندمدتتر برای شما موضوعیت نداشته باشد، ارائهدهندگان BNPL آیندهای را میبینند که مشتریشان میشوید. بهطور ویژه کلارنا و افیرم هدفگذاری کردهاند که خودشان را بیشتر درگیر زندگی مالی ما کنند. کلارنا در سوئد مجوز بانکداری دارد (هرچند سیمیاتکوسکی در شرح حال توییترش نوشته که «تمام تلاشم را میکنم تا کابوس تشکیلات بانکداری در سراسر جهان باشم!») و به افراد در سراسر اروپا حساب پسانداز ارائه میدهد؛ «نوآوری!» جدیدی به نام Pay Now که همانطور که از نامش پیداست، خرید اعتباری نیست. همان لحظه پرداخت میکنید. افیرم حسابهای پساندازی با پشتوانه شرکت بیمه سپرده فدرال ارائه میدهد که به آنها بهره تعلق میگیرد و کاربران بهزودی میتوانند با آنها کریپتو بخرند و بفروشند.

صنعت BNPL که متولد جهان اینترنت است، احتمالاً رشد آیندهاش را در بازاری بسیار بزرگتر، یعنی خرید در دنیای واقعی میبیند. کلارنا اکنون نوعی کارت پلاستیکی فیزیکی ارائه میدهد که به افراد امکان پرداخت در چهار قسط را نهتنها از طریق فروشندگان شریک، بلکه برای هر چیزی میدهد. افیرم کارتی ارائه میدهد که میتواند مانند کارت بدهی عادی عمل کند یا به شما امکان تقسیم پرداختها به چهار قسط بدون بهره را بدهد. لوچین گفته است از اینکه افراد زیاد از این کارت برای خرید خواربار در والمارت استفاده میکنند، شگفتزده شده و آن را «گزینه اول» افراد برای پرداخت میخواند.

وقتی از لوچین پرسیدند آیا رکودِ در شرف وقوع، رشد استفاده از BNPL را موقتاً کاهش میدهد یا باعث جهش آن میشود، با تردید پاسخ داد و گفت: «اما تقریباً مطمئنم که سه سال بعد تعداد الان بخر، بعداً پرداخت کنها در ایالات متحده بسیار بیشتر از اکنون خواهد بود.» در چشمانداز او افراد از افیرم برای خرید همهچیز استفاده میکنند و کارتهای اعتباری بهکلی کنار گذاشته میشوند. او میگوید: «سوگیری شدیدی دارم و بهنوعی برای باور چشمبسته خودم تبلیغ میکنم، اما مطمئنم تقاضا برای این روش پرداخت جایگزین کارت اعتباری بین جوانان و افرادی افزایش مییابد که دیگر نمیتوانند رویکرد «مدل کسبوکار غیرشفاف» بانکهای مرسوم را تحمل کنند. نمیگویم همه باید بیچونوچرا به این مقوله باور پیدا کنند، اما خودم بهعنوان کارآفرین باید باور داشته باشم که آینده مورد نظر من بهترین آینده است.»

استدلالکردن در مخالفت با دنیایی که شرکتهای BNPL میگویند میخواهند بسازند، دشوار است؛ دنیایی که در آن فایننس دوستانهتر، تراکنشها سادهتر و شرایط شفافترند. تغییر برند اعتبار و بدهی بهعنوان مقولهای دلپذیرتر با اضافهکردن نوعی زیباشناسی خاص به وامدهی با نامهای شورانگیز، وبسایتهای زیباتر، اپلیکیشنهای تلفن هوشمند و بازاریابی گسترده اتفاقی تأثیرگذار است. فقط مسئله این است که ریسکها و مسئولیت هزینهکنندهها تغییری نمیکنند.