تلاش برای زنده ماندن

شکست FTX و بنیانگذار آن سم بنکمن فرید در کل صنعت کریپتو طنینانداز شده است

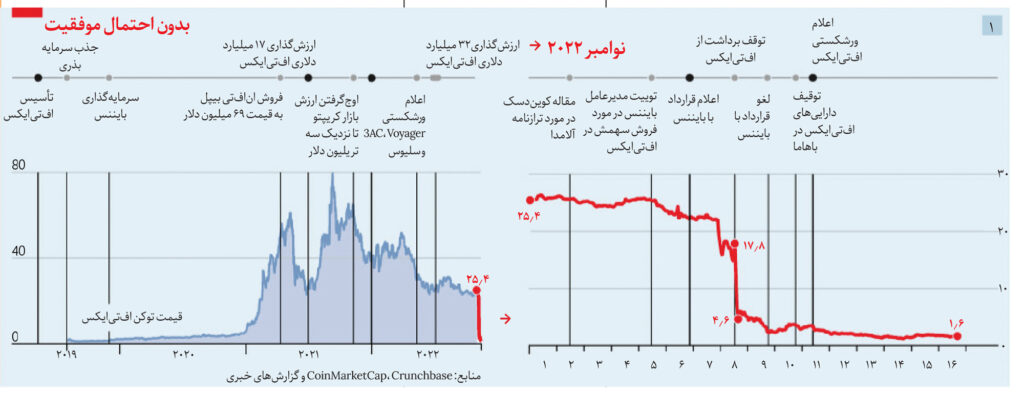

روزهاست که هیچیک از فعالان کریپتو خواب خوش نداشتهاند. چنین برداشتی را میتوان از اسپیسهای توییتری بیپایانی داشت که از زمان ثبت درخواست افتیایکس برای ورشکستی در 11 نوامبر در حال برگزاری هستند. افتیایکس که یک صرافی مستقر در باهاما بود، جواهر امپراتوری مالی سم بنکمن فرید، مدیرعامل و بنیانگذار این صرافی به حساب میآمد.

اعضای جامعه کریپتو اغلب در این انجمنهای آنلاین در کنار هم جمع میشوند تا در مورد توکنها صحبت کنند، برای پامپ و دامپهای آتی برنامه بریزند و بعضی اوقات هم به جدیدترین نوآوریهای این حوزه بپردازند، اما این روزها، بعد از ورشکستی افتیایکس و دیگر شرکتهای متعلق به سم بنکمن (از جمله صرافی آمریکایی FTX.us و شرکت معاملاتی آلامدا ریسرچ) این اسپیسها به مکانی برای سوگواری معاملهگران و افشاگری کارمندان سابق افتیایکس تبدیل شدهاند. مدیران سایر صرافیها مثل CZ، مدیرعامل بایننس و «جس پاول»، مدیر کراکن نیز با شرکت در این اسپیسها به اعضای جامعه و مشتریان خود اطمینان میدهند که اتفاق مشابهی برای سازمانهای تحت مدیریت آنها رخ نخواهد داد.

به عبارت دیگر، این اسپیسها اکنون مکانهایی هستند که بوی استیصال از آنها میآید، نه فقط به این خاطر که میلیاردها دلار دارایی در یک صرافی ورشکسته قفل شده، بلکه به خاطر اشتباهات معمار این فاجعه. سم بنکمن محبوبترین و موفقترین شخصیت کریپتو بود. او در دانشگاه MIT فیزیک خوانده بود و میگفتند که در مؤسسه مالی جیناستریت هنر بازاریابی و معاملهگری را یاد گرفته است.

این ویژگیها و افزایش چشمگیر سهم افتیایکس از بازار کریپتو در 2019 باعث شد سرمایهگذارانی مانند سکویا (یکی از تیزبینترین شرکتهای سرمایهگذاری خطرپذیر سیلیکونولی) و تماسک (صندوق سرمایهگذاری سلطنتی سنگاپور) به او جذب شوند. بنکمن با استفاده از اعتبار و ثروتش (افتیایکس در ژانویه امسال 32 میلیارد دلار ارزش داشت) به کمپینهای سیاستمداران پول اهدا میکرد، روی مسائل رگولاتوری اثر میگذاشت و مالکیت شرکتهای رقیب خود را میخرید. او قرار بود آینده صنعت کریپتو باشد، ولی شاید هم آینده این صنعت را نابود کرده باشد.

در دوران پاندمی میشد خیلی سریع در کریپتو ثروتمند شد. گروه خاصی از برندگان، شانس آوردند و توانستند با پولهای بهدستآمده لامبورگینی بخرند و ادعا کنند که فناوری بلاکچین و بیتکوین آینده را خواهند ساخت. کسانی که مخالف بودند، پاسخی دریافت کردند که اکنون بسیار آشناست: «از فقیر ماندن لذت ببرید.» وسوسهانگیز است که هر کلاهبرداری، شکست یا هکی را که در صنعت رخ میدهد، به پای کارما بگذاریم. شکست افتیایکس مطمئناً بزرگترین ضربهای است که به این صنعت وارد شده است.

همه افراد و سازمانهایی که در مدار افتیایکس بودهاند، آسیب مالی جدی دیدهاند، ولی اثر واقعی این شکست بیشتر است. بنکمن حامیان خود را ناامید، سرمایهگذارانش را خجالتزده و سیاستمداران را بیآبرو کرده است. او همچنین ایرادهایی را در جنبش Effective Altruism (خیرخواهی مؤثر) نمایان کرده است؛ جنبشی که قصد دارد آینده بشریت را تضمین کند و بنکمن بخشی از ثروت و زمان خود را به آن اختصاص داده بود. نتیجه این فاجعه سختگیری بیشتر از سمت رگولاتورها خواهد بود و سرمایهگذاران و سازمانها نیز از این غرب وحشی اجتناب خواهند کرد.

جزئیات آنچه در افتیایکس رخ داده، احتمالاً در ماهها و سالهای آینده و در فرایند بررسی پرونده ورشکستی منتشر خواهد شد، اما شواهد اولیه، بهویژه ترازنامهای که فایننشالتایمز به دست آورده، شرایط خوبی را نشان نمیدهد. در فایل اکسلی که احتمال میرود خود بنکمن ساخته باشد، به نظر میرسد افتیایکس حدود یک میلیارد دلار پول واقعی یا داراییهای پولمانند، از جمله ارز و استیبلکوین، در مقابل 9 میلیارد دلار بدهی به مشتریان دارد.

بنکمن ادعا میکند که 5/3 میلیارد دلار دیگر بهصورت سهام یا سرمایهگذاریهای ریسکپذیر دارد. تقریباً تمام داراییهای دیگر در این ترازنامه که ادعا میشود حدود پنج میلیارد دلار ارزش دارند، یا توکنهایی هستند که خود افتیایکس منتشر کرده (یا در ایجاد آن نقش داشته) یا آنهایی هستند که بهعنوان «شتکوین» شناخته میشوند. همچنین افتیایکس از آن زمان بخشی از داراییهای نقدی خود را به ارزش حدود 500 میلیون دلار در یک هک که به نظر میرسد توسط یکی از اعضای خودش اجرا شده، از دست داده است.

اگر دقت کافی داشته باشید، متوجه میشوید که یک صرافی کریپتو نباید اینگونه عمل کند. صرافیهای عادی پولی را که از مشتریها دریافت میکنند، نگه میدارند، نه اینکه آن را به سرمایهگذاری ریسکپذیر و توکن تبدیل کنند. همچنین باید به مخدوشبودن محاسبات هم توجه کرد. در یادداشتی که به نظر میرسد بنکمن روی ترازنامه گذاشته، نویسنده ادعا میکند که متوجه مفقود شدن هشت میلیارد دلار دارایی (معادل نیمی از پولهایی که مشتریان به افتیایکس داده بودند) نشده و دلیل آن را اشتباه محاسباتی ذکر کرده است.

بنکمن در پیامهایی که توسط نشریه آنلاین وکس منتشر شد، گفت افتیایکس به مشتریان گفته بود که مستقیماً به آلامدا ریسرچ پول بفرستند، اما هرگز اطمینان حاصل نکرده بود که مشتریان این پیام را دریافت کرده باشند (بنکمن پس از آن در توییتر گفته که فکر میکرده آن پیامها خصوصی هستند).

این حرف با آنچه «کارولین الیسون»، مدیر اجرایی آلامدا و (احتمالاً) دوستدختر سابق بنکمن، در تماسی با همکارانش در 9 نوامبر به آن اشاره کرده، مطابقت ندارد. به گزارش والاستریت ژورنال، الیسون میگوید او و بنکمن از تصمیمی برای انتقال داراییهای مشتریان افتیایکس به آلامدا اطلاع داشتهاند. از زمانی که بنکمن در 11 نوامبر از افتیایکس استعفا داد، این شرکت از اظهارنظر خودداری کرده، اما در 16 نوامبر، رئیس جدید این صرافی بیانیهای صادر کرد و به این نکته اشاره کرد که بنکمن هیچ نقشی در افتیایکس یا آلامدا ندارد و از طرف این شرکتها صحبت نمیکند.

به سمت ماه و فراتر از آن

ترازنامه آلامدا (اطلاعاتی که سایت خبری کویندسک منتشر کرده) مثل ترازنامه افتیایکس پر از ایراد است. این ترازنامه نشان میدهد که آلامدا هشت میلیارد دلار بدهی دارد و داراییهای این شرکت نیز از توکنهایی تشکیل شدهاند که اغلبشان را افتیایکس منتشر کرده است. با ترکیب این دو ترازنامه و با یک حساب سرانگشتی، به نظر میرسد که قبل از خرابشدن اوضاع، شرکتهای بنکمن حدود 14 میلیارد دلار سپرده، هشت میلیارد دلار وام و تقریباً دو میلیارد دلار سرمایه از سرمایهگذاران دریافت کرده بودند.

در این میان، آنهایی که توانسته بودند بهسرعت فرار کنند، پنج میلیارد دلار از این پول را دریافت کردهاند و احتمالاً حدود 7/5 میلیارد دلار سهام و سرمایهگذاریهای خطرپذیر به اضافه یک میلیارد دلار پول نقد نیز در اختیار این دو شرکت باقی مانده است. در نتیجه، بین 4 تا 12 میلیارد دلار دیگر بلاتکلیف است (بسته به اینکه آلامدا چقدر به افتیایکس بدهی داشته باشد). بنکمن در 15 نوامبر اصرار داشت که مشکل آلامدا نقدینگی است، نه توانایی پرداخت بدهی؛ زیرا این شرکت داراییهای غیرنقدشونده اما ارزشمند زیادی در اختیار دارد. با این حال، با نگاه به این ترازنامهها میتوان فهمید بنکمن چه داراییهایی را ارزشمند تلقی کرده است.

آلامدا چگونه چنین ضرر بزرگی را متحمل شده است؟ این شرکت بهوضوح از اهرم استفاده کرده است. در آوریل سال گذشته، یکی از کارمندان سابق آلامدا توییت کرد که این شرکت بر اساس «روایتهای محرکهای بازار»، مانند توییتهای ایلان ماسک، موقعیتهای بلندمدت روی معاملات خود گرفته است. این موقعیتهای اهرمی احتمالاً تا نوامبر سال گذشته، زمانی که قیمتهای کریپتو به اوج خود رسید، بهخوبی نتیجه میدادهاند، ولی در آن نقطه، شرایط عوض شد. تراکنشهای بلاکچین عمومی هستند، به این معنی که میتوان بهدنبال شواهدی بود تا بفهمیم آلامدا چه زمانی نیاز به استفاده از پولهای مشتریان افتیایکس پیدا کرده است.

Nansen.ai، یک شرکت کاوشگر بلاکچین، کیف پولهای متعلق به این شرکتها را شناسایی کرده است. تجزیهوتحلیل این کیف پولها نمیتواند تصویر کاملی از شرایط ارائه دهد؛ زیرا هر دو شرکت میتوانند کیف پولهای جدیدی را به دلخواه ایجاد کنند و معاملات متعددی را نیز از طریق کیف پولهای سایر شرکتها انجام دادهاند. با این حال، کیف پولها نشان میدهند که آلامدا در تابستان، همزمان با سایر شرکتهای کریپتو مانند Three Arrows Capital، یک صندوق تأمینی و Voyager، یک پلتفرم وامدهی ورشکستشده بوده، ولی بنکمن با قرضدادن پولهای مشتریان افتیایکس به آلامدا، این شرکت را نجات داده است.

اگر فرض کنیم آلامدا در ماه می یا ژوئن ورشکسته شده، میتوان فهمید که چرا بنکمن در آن زمان بهسرعت برای نجاتدادن Voyager اقدام کرد. شاید بر خلاف آنچه در آن زمان فکر میشد، بنکمن قصد نداشته مثل «جان پییرپوینت مورگان» باشد که سیستم مالی آمریکا را در سال 1907 نجات داده بود. برعکس، شاید بنکمن چارهای جز نجات Voyager نداشته، چون آلامدا از آن شرکت وام گرفته بود؛ بنابراین اگر این پلتفرم وامدهی ورشکست میشد، مشکلات بنکمن هم دوچندان میشد.

پس تنها راه خروج از آن شرایط، ریسکی بزرگ یا جذب سرمایه بود. طبق گزارشها، بنکمن از ابتدای تابستان در تلاش برای جذب سرمایه بوده است. او دو هفته قبل به ابوظبی سفر کرده بود؛ اقدامی که مشخصاً کاربرد خبرسازی داشت. وقتی مشکلات بنکمن جدی شد، او با سکویا و دیگر سرمایهگذاران اولیه خود تماس گرفت. او حتی با CZ که رقیبش بود نیز تماس گرفت.

همچنین گمانهزنیهای بدبینانهتری وجود دارد. یک پیشنهاد این است که بنکمن از پولهای مشتریان نهتنها بهعنوان راهحلی برای مشکل خود استفاده کرده، بلکه شاید آلامدا در تمام این مدت به افتیایکس بهعنوان قلک خود متکی بوده است؛ به این صورت که آلامدا توکنهای خود صرافی را بهعنوان وثیقه میداده و کوینهای ارزشمندتر مانند بیتکوین، اتر یا استیبلکوین دریافت میکرده تا با آنها معامله کند.

گفتههای بنکمن هم در تأیید این دیدگاه است. او در گفتوگو با سایت خبری بلومبرگ توضیح داده که چگونه میتوان توکنی به وجود آورد و از آن بهعنوان وثیقه وام استفاده کرد. او در این مصاحبه گفته که بهتر است تعداد توکنهای در گردش نسبت به کل عرضه توکن کم باشد تا افزایش قیمت آن و جمعآوری سرمایه راحتتر باشد. به گفته او؛ «توکنی که 20 میلیون دلار روی کاغذ ارزش دارد، شاید 20 میلیون دلار سرمایه نگرفته باشد، ولی امکان تأمین سرمایه وجود دارد. کافی است توکن X را وارد یک پروتکل قرضگیری-وامدهی کنیم و در مقابل آن دلار قرض کنیم.»

او در ادامه میگوید: «حتی اگر فکر کنیم که ارزش واقعی آن توکنها از دوسوم پول دریافتی کمتر است، میتوانیم توکنهای بیشتری وارد کنیم، دلار بیشتری بگیریم و… و هیچوقت دلار را پس ندهیم.» او این سناریوی خیالی را در 25 آوریل مطرح کرد؛ دو ماه قبل از اینکه Three Arrows Capital ورشکست شد و مشکلات آلامدا به وجود آمدند.

این نوع حرفها بود که برخی را بیشتر مشکوک کرد. رگولاتورها و سازمانهای مجری قانون، از جمله وزارت دادگستری و کمیسیون بورس و اوراق بهادار، همراه با مقامات باهاما در حال تحقیق هستند. ممکن است بنکمن برای بازجویی به آمریکا برده شود. کنگره قصد دارد او را مجبور کند در ماه دسامبر در مورد اتفاقات پیشآمده شهادت دهد. هزاران تئوری توطئه در انجمنها در حال ردوبدل شدن است.

با این حال، نظریهای که بیشترین شواهد برایش وجود دارد، آن چیزی است که الیسون در 9 نوامبر به کارمندان آلامدا اعلام کرده است. او گفته بود که این شرکت بدهی اهرمی زیادی دارد و در تابستان با مشکل پرداخت بدهی مواجه شده است. به همین دلیل هم تصمیم گرفته شده که دارایی مشتریان افتیایکس به آلامدا منتقل شوند. این داستان نشان میدهد که چرا رگولاتورهای فایننس سنتی سعی میکنند این شرکتها را تجزیه کنند. بروکرهای خرد که سپردههای مشتریان را دریافت میکنند و داراییهای آنها را نگه میدارند، از صرافیها جدا میشوند؛ زیرا صرافی محلی برای تبادل دارایی است. به همین ترتیب، بانکها و صندوقهای پوششی که نقش بازارسازی دارند نیز از این سازمانها جدا هستند.

افتیایکس یک صرافی خارجی بود که مانند بایننس و دیگران، از قرار گرفتن در نظام رگولاتوری سختگیرانه آمریکا اجتناب کرده بود (همتای آمریکایی آن، FTX.us نیز درخواست ورشکستگی کرده، اما به نظر میرسد با مشکلات کمتری برای بازخرید داراییهای مشتریان مواجه است)؛ بنابراین ورشکستگی افتیایکس کاملاً بهدلیل ضعف مقرراتی آمریکا نیست. با این وجود، «آلسیا هاس» از کوینبیس استدلال میکند که فقدان شفافیت رگولاتوری در آمریکا باعث «انتقال حجم معاملات به خارج از کشور» شده و در نتیجه مشتریان آمریکایی بیشتری از ورشکستی افتیایکس آسیب خواهند دید. او استدلال میکند که باید قوانینی وجود داشته باشد که مشخص کند صرافیهای دارایی دیجیتال چگونه و کجا باید ثبت شوند. چند لایحه در کنگره معرفی شده که دقیقاً همین هدف را دارند و اکنون انگیزه بیشتری برای تصویب آنها وجود خواهد داشت.

این رویدادها همچنین نشان میدهد که دنیای کریپتو چقدر بههمپیوسته است و این پیوستگی چه آسیبپذیری بزرگی به همراه دارد. هنگامی که یک پروژه بزرگ (سیستم استیبلکوین ترا لونا) در تابستان منفجر شد، یک صندوق پوشش ریسک و دو پلتفرم وام بهدنبال آن منفجر شدند که به نوبه خود برای ورشکستگی یکی از بزرگترین صرافیهای ارز دیجیتال کافی بود.

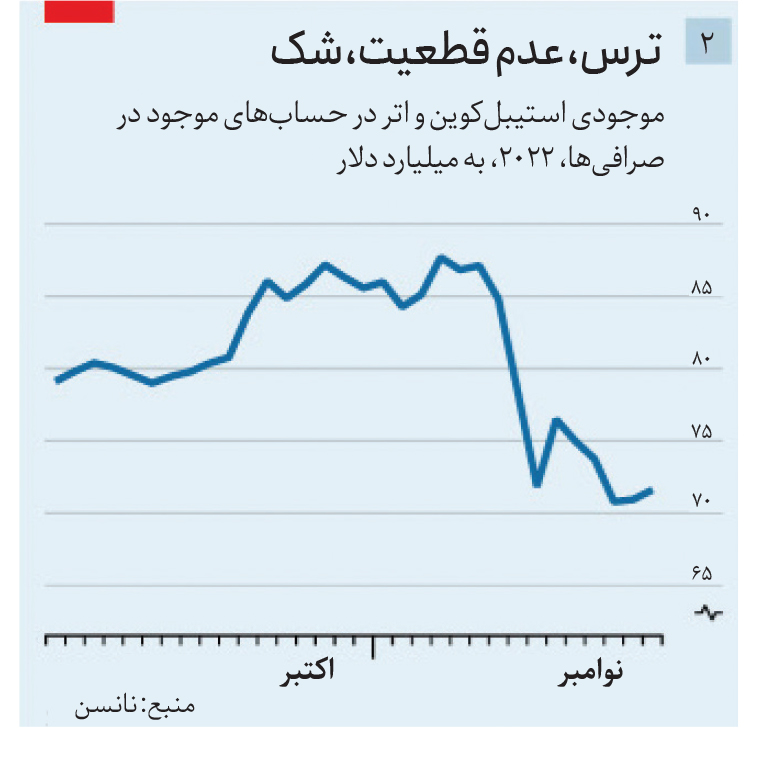

این وضعیت با شکست افتیایکس تشدید شده و به نظر میرسد هماکنون سه صرافی کوچکتر AAX، بلاکفای و لیکوئید و همچنین یک پلتفرم وامدهی به نام جنسیس را حذف کرده است. سایر صرافیها نیز با درخواستهای زیادی برای برداشت وجه از طرف کاربران مواجه شدهاند (نمودار 2). با توجه به اینکه حدود شش ماه طول کشید تا انفجار تابستانی به افتیایکس برسد، اما اکنون صحنه برای انفجارهای بیشتری آماده شده است.

اما پرسش مهمتری که وجود دارد این است که آیا کریپتو آنقدر مهم است که ارزش جنگیدن داشته باشد؟ افتیایکس صرفاً جدیدترین (و البته بزرگترین) مورد از مجموعه بزرگی از پروژهها، کسبوکارها و صندوقهای میلیارد دلاری کریپتو است که در سالهای اخیر منفجر شدهاند. انواع هک و اسکم در این صنعت رایج هستند. بنابراین نابجا نیست که بپرسیم «آیا اصلاً کریپتو ارزش تلاشکردن دارد؟» حدوداً 14 سال پس از خلق بیتکوین، تنها چند کاربرد معدود برای کریپتو وجود دارد، از جمله پرداخت دستمزد در کشورهایی مانند آرژانتین که از ابرتورم رنج میبرند و صرافیهای توزیعشده و ابزارهای وامدهی. حتی این کاربردها نیز در حال حاضر آنچنان بهبودی نسبت به روشهای سنتی ارائه نمیدهند.

دستهای الماسی

توسعهدهندگانی که روی نرمافزار شبکه اتریوم کار میکنند یا کسانی که برنامههای کاربردی برای آن میسازند، بیش از هر وقتی به کریپتو امیدوار هستند. «دنی رایان»، یکی از توسعهدهندگان اتریوم، در ماه اکتبر، در یک کنفرانس کریپتو در کلمبیا از مخاطبان خواهش کرد تا روی کاربردها و برنامههایی غیر از موارد مرتبط با امور مالی کار کنند؛ بسیاری از افراد وارد این حوزه شدهاند، بهویژه اکنون که بلاکچینهای کارآمد و مقیاسپذیر شروع به ظهور کردهاند.

«استانی کولچوو»، خالق پروتکل وامدهی توزیعشده «آوی»، در حال ساخت یک پلتفرم رسانه اجتماعی است که به افراد اجازه میدهد فالوورهای خود را از یک برنامه به برنامه دیگر منتقل کنند. به این ترتیب، این افراد میتوانند بدون از دست دادن اعتبار و نفوذ خود از یک پلتفرم خارج شوند. پلتفرم Gitcoin به افراد اجازه میدهد در مورد کمکهای مالی به پروژههای عامالمنفعه مثل نرمافزارهای منبعباز رأی دهند.

قسمت عمدهای از کریپتو شبیه به نوعی کازینو است؛ بنابراین وسوسه و جذابت زیادی دارد. بنکمن خودش را به قهرمان بخشی از این صنعت تبدیل کرده بود که کمتر اهل ریسک است، ولی اکنون مشخص شده که یکی از پرریسکترین کسبوکارهای صنعت را به راه انداخته بوده است. اکنون که امپراتوری او تخریب شده، طرفداران کریپتو باید امیدوار باشند که اکنون زمان درخشش فناوریهای زیربنایی این حوزه رسیده است.