کل سازمان باید قادر به ارائه نوآوری دیجیتال باشد

دستیابی به تحول دیجیتال و هوش مصنوعی، یک «پروژه ویژه» نیست که بتوانید بخشی از نیرو، انرژی و زیرساختهای خود را به آن اختصاص دهید

عصر تراکنش ۷۳ / در حالی که 89 درصد از شرکتهای بزرگ سراسر جهان برنامههای تحول دیجیتال و هوش مصنوعی را در دست اجرا دارند، اما فقط 31 درصد از این تعداد توانستهاند به افزایش درآمد مورد انتظار دست یافته و در عین حال تنها 25 درصد توانستهاند به صرفهجویی در هزینههای مورد انتظار دست پیدا کنند. به نظر میرسد تا زمانی که رهبران شرکتها، به اهمیت، ارزش و نحوه بهدستآوردن این تحولات و برنامهها ایمان پیدا کنند، آنطور که باید برای پیادهسازی آن در زیرساختهای خود، سخت و طاقتفرسا تلاش نخواهند کرد و به همین دلیل نمیتوان از مجموعه انتظار تحول و رشد چشمگیر داشت.

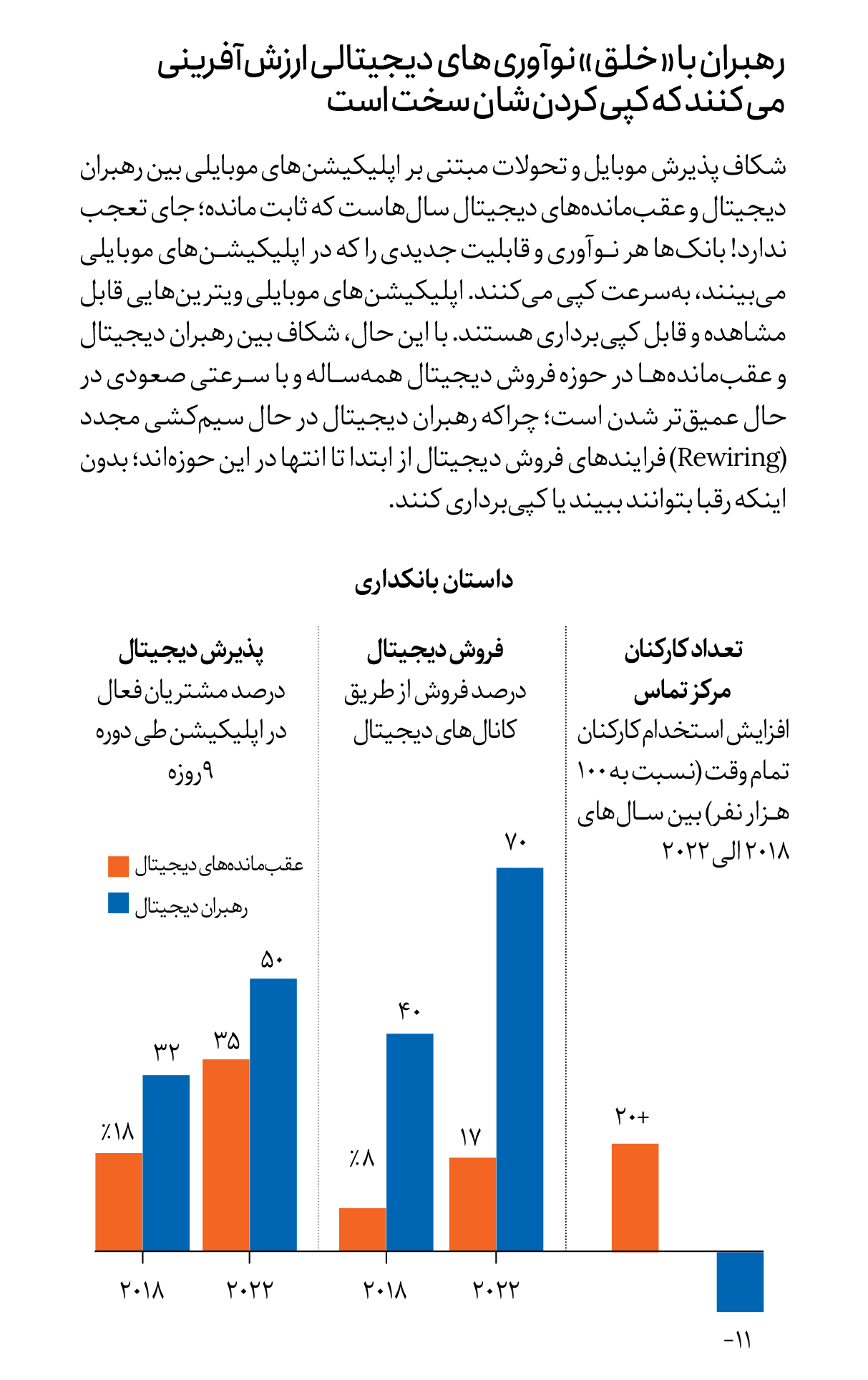

برای اینکه ببینید تحولات دیجیتال و فناوریهای شگرفی همچون هوش مصنوعی کجا و چطور قادر به ارزشآفرینی هستند، در این مطلب از معیار «فینالتا» (Finalta) استفاده شده است؛ معیاری که برای نخستینبار توسط مککنزی معرفی شد. مککنزی با استفاده از این معیار، طی سالهای 2018 الی 2022 میلادی، عملکرد 80 بانک جهانی را بر اساس 50 فاکتور عادی گوناگون، از پذیرش دیجیتال، موبایل و فروش دیجیتال بر اساس محصول بانکی گرفته تا تعداد افراد فعال در مراکز تماس و تعداد شعب هر بانک ردیابی کرده است. نتیجهای که مککنزی با استناد به فینالتا کسب کرده، این است که رهبران دیجیتال، ارزشآفرینی بهمراتب بیشتری نسبت به دیگران داشتهاند؛ ارزشی که با «خلق» فرایندها و تحولاتی حاصل شده که اغلب کپیکردنشان دشوار است.

«پول رو به من نشون بده» (Show me the money)؛ دیالوگ «کوبا گودینگ جونیور» در نقش «راد تیدول» در فیلم بهیادماندنی «جری مگوایر»، محصول 1996 آمریکا، عجیب به دل مینشیند و اتفاقاً در میان مردم هم مصطلح شده است. کوبا گودینگ جونیورِ فرورفته در نقش راد تیدول با ادای این دیالوگ صرفاً نگرانیهایش را برای تام کروزی که یک نماینده ورزشی است، ابراز نمیکند؛ بلکه تعهد کروز را زیر سؤال میبرد.

رهبران کسبوکارها، سهامداران و اعضای هیئتمدیره شرکتها هم وقتی صحبت از تحولات دیجیتال و فناوریهای پیشرفته و هوش مصنوعی به میان میآید، همان دیالوگ را تکرار میکنند (حالا شاید کمی متفاوتتر و هر کس به زبان و لحن خودش)! در حالی که 89 درصد از شرکتهای بزرگ سراسر جهان برنامههای تحول دیجیتال و هوش مصنوعی را در دست اجرا دارند، اما فقط 31 درصد از این تعداد توانستهاند به افزایش درآمد مورد انتظار دست یافته و در عین حال تنها 25 درصد توانستهاند به صرفهجویی در هزینههای مورد انتظار دست پیدا کنند.

این اعداد و ارقام عجیب، چند سؤال بسیار مهم را مطرح میکنند: آیا اساساً این همه تلاش دیجیتال ارزشش را دارد؟ آیا اصلاً نیاز است که صنعت خودمان را رهبری کنیم یا هوشمندانهتر است که یک استراتژی سریعتر برای دنبالکردن پیدا کنیم؟ آیا واقعاً امکان ایجاد قابلیتهای دیجیتال و هوش مصنوعی که به ما مزیت رقابتی بدهند وجود دارد یا صرفاً این بهای ماندن و دوامآوردن در عصر مدرن است؟

همانطور که در کتاب «چگونه در عصر دیجیتال و هوش مصنوعی رقابت کنیم» نیز استدلال شده، تا زمانی که رهبران کسبوکارها در مورد ارزشآفرینی تحولات دیجیتال و هوش مصنوعی متقاعد نشده باشند و در مورد نحوه دستیابی به این تحولات دیجیتال و ارزشآفرینی با اتکا به آن به اطمینان نرسند، بعید است تن به تغییرات سخت و طاقتفرسا و زمانبری بدهند که برای رسیدن به ارزش واقعی به آن نیاز است. در عصر دیجیتال و هوش مصنوعی، اکنون بر متخصصان و فعالان برجسته صنعت خدمات مالی روشن شده که تحولات دیجیتال، دقیقاً چگونه و کجا ارزشآفرینی میکنند؛ آنها اکنون بهخوبی میدانند که کسبوکارها برای رسیدن به این ارزش و شکستدادن رقبای خود چه کار میتوانند انجام بدهند.

شواهد محکم، ارزش واقعی

در حال حاضر تعداد اندکی از شواهد محکم در دست است که تحول دیجیتال و هوش مصنوعی را مستقیماً به شاخصهای کلیدی عملکرد (KPI) و همچنین عملکرد مالی مرتبط میکند. برای رفع این مشکل میتوان از بانکداری کمک گرفت؛ صنعتی که دارای سابقه کافی از تحولات دیجیتال منجرشده به تولید یافتههای معنادار است و میتوان با استناد به آن به طیف گستردهای از دادههای منحصربهفرد دسترسی پیدا کرد. مککنزی 20 رهبر را بهعنوان رهبر دیجیتال و 20 رهبر را نیز بهعنوان عقبماندههای دیجیتال دستهبندی کرد؛ دو دستهبندی یا معیاری که بهطور گسترده در صنعت بهعنوان شاخصهای اصلی یک مدل بانکداری خردهفروشی دیجیتال شناخته میشوند.

در مرحله بعد، دادهها با استفاده از تجزیهوتحلیلهای عملکرد شرکتی مککنزی ترکیب شدند تا مشخص شود بانکها در نهایت در قبال معیارهای مالی (بهعنوان مثال، بازده کل سهامداران، رشد، هزینهها و…) چگونه عمل میکنند. پس از آن نیز یک ارزیابی کورکورانه (یعنی هویت بانکها پنهان بود) از بلوغ قابلیتهای دیجیتال و هوش مصنوعی بانکهای پیشرو و عقبمانده (از لحاظ تحولات دیجیتال) انجام شد.

یافتهها شگفتانگیز بودند؛ رهبران دیجیتال ارزش (از نظر سهامداری) بهمراتب بیشتری نسبت به عقبماندههای دیجیتال ایجاد میکنند. بین سالهای 2018 الی 2022 میلادی، رهبران دیجیتال بهطور متوسط بازدهی سهامداری 8.1 درصدی داشتهاند، در حالی که این رقم برای عقبماندههای دیجیتال تنها 4.9 درصد بوده است. بازده ارزش ویژه یا بازده حقوق صاحبان سهام (ROTE) نیز در رهبران دیجیتال رشد بهمراتب بهتری داشته و از 15.5 درصد در سال 2018 به 19.3 درصد در سال 2022 میلادی ارتقا یافته، در صورتی که در مورد عقبماندههای دیجیتال این اعداد و ارقام از 13.6 درصد در سال 2018 میلادی به 15.3 درصد در سال 2022 رسیده است.

این عملکرد مالی بهتر، نشان میدهد که رهبران دیجیتال توانستهاند مدلهای درآمدزایی خود را بهبود بخشیده و در کنترل هزینهها نیز درست عمل کنند. بین سالهای 2018 الی 2022 میلادی، رهبران دیجیتال پایگاه مشتریان فعال خود را 0.5 درصد و درآمد خردهفروشی خود را نیز سالانه 0.8 درصد افزایش دادهاند، در حالی که عقبماندههای دیجیتال شاهد رشد صفر در پایگاه مشتریان فعال خود و کاهش سالانه 1.4 درصدی نیز در درآمد خردهفروشی خود بودهاند. در مورد مهار هزینهها نیز همین بس که هزینههای عملیاتی رهبران دیجیتال 1.3 درصد در سال رشد داشته، در حالی که هزینههای عملیاتی عقبماندههای دیجیتال با رشدی تقریباً دوبرابری (2.3 درصد در سال) مواجه بوده است. با این اوصاف، میتوان انتظار داشت که رهبران دیجیتال، خیلی ساده گوی رقابت را از عقبماندههای دیجیتال بربایند!

ایجاد ارزشی که کپیکردنش سخت است!

ارزش از کجا میآید؟ بیایید از زیر «چتر دیجیتال» به این قضیه نگاه کنیم! جالب است بدانید که هم رهبران دیجیتال و هم عقبماندههای دیجیتال، در حال حاضر با سرعتی برابر در حال ارائه، توسعه و مشاهده پذیرش اپلیکیشنهای موبایلی خود هستند. بین آنها فاصلهای 14 الی 15 درصدی وجود دارد (قطعاً رهبران دیجیتال پیشرو هستند) که این فاصله سالهاست حفظ شده است (نمودار 1). این موضوع اصلاً عجیب نیست. واقعیت این است که به محض اینکه یک بانک، یک اپلیکیشن موبایلی جذاب معرفی میکند، یا یک ویژگی جذاب، جدید و نوآورانه به اپلیکیشن موبایلی خود میافزاید، دیگران هم آن را میبینند و سریع از آن کپیبرداری میکنند. اپلیکیشن موبایلی مثل یک ویترین جلوی دید همه است و کپیکردنش کار سختی نیست.

اما در مورد فروش دیجیتال چطور؟ بله، فروش دیجیتال همانجایی است که شکاف بین رهبران دیجیتال و عقبماندههای دیجیتال در آن روزبهروز در حال عمیقتر شدن و بزرگتر شدن است. این شکاف به حدی با سرعت در حال افزایش است که طی یک دوره پنجساله، رهبران دیجیتال توانستند برتری خود را نسبت به عقبماندهها دوبرابر کنند. اعداد و ارقام نشان میدهند که طی دوره پنجساله 2018 الی 2022 میلادی، فروش دیجیتال رهبران دیجیتال از 40 درصد به 70 درصد ارتقا یافته، در حالی که عقبماندهها از 8 درصد به 17 درصد رسیدهاند!

دلیل این همه تفاوت آن است که بانکهای پیشرو برای پیشبرد برنامههای فروش دیجیتالشان فراتر از صِرف اپلیکیشنهای موبایلی حرکت میکنند. در واقع آنها برای فروش دیجیتال از مدلها و ابزارهایی استفاده میکنند که دیدن و کپیکردنشان دشوارتر است؛ یک فرایند End-to-End از همان ابتدا تا انتها. این فرایند مستلزم هماهنگسازی تیمهای مختلف عملیاتی است تا در نتیجه آن سیستم قادر به توسعه نوآوریهای دیجیتال و هوش مصنوعی باشد؛ نوآوری در همه سفرهای مشتری و فرایندهای تجاری اصلی سیستم، هر روز و هر لحظه.

بهعنوان مثال، در انتهای این فرایند End-to-End، تحلیلهای شخصیسازی و کمپینهای بازاریابی دیجیتال وجود دارد که بانکهای پیشرو برای ارائه پیشنهادهای مرتبط به مشتریان (بالقوه) به کار میگیرند. در میانه فرایند نیز ایجاد تجربهای اومنیچنل قرار دارد که در آن، متخصصان فعال شعب و مراکز تماس، ابزارها و دادههایی را برای پشتیبانی از مشتریان در هر مرحله از سفر در اختیار دارند (حتی اگر سفر مورد نظر بهصورت آنلاین آغاز شده باشد).

ارزشآفرینی این سیستم را میتوان در تعداد همان کارکنان مراکز تماس مشاهده کرد. با وجود اینکه رهبران دیجیتال طی پنجساله منتهی به 2022 میلادی شاهد کاهش 11درصدی در تعداد کارکنان بخش پاسخگویی به مشتریان بودهاند (که حکایت از اتوماسیون و بهینهسازی فرایندها دارد) در مورد عقبماندههای دیجیتال این رقم 20 درصد افزایش داشته است! این امر نشان میدهد که رهبران دیجیتال برای پاسخدهی به مشتریان، رفع کامل نیازهای آنها و ارائه قابلیتهای سلفسرویس به مشتریان با استفاده از تواناییهای سیستم خوب عمل کردهاند و این یعنی ارزشآفرینی به لطف تحول دیجیتال و هوش مصنوعی.

اینکه بدانید «چه کاری» باید انجام بدهید، خوب است. اما آنچه قرار است تفاوت و تمایز ایجاد کند، این است که بدانید «چگونه» باید این کار را انجام دهید! بهعنوان مثال، بیایید ببینیم که یک بانک ایالات متحده آمریکا، «چگونه» این کار را در مورد تجارت وامهای تضمینشده خود انجام داده است؟

در این بانک بهطور سنتی حدود 45 روز زمان نیاز بود تا فرایند درخواست، پردازش و تضمین وام مشتریان انجام شود؛ فرایندی که شامل ارائه اسناد، مدارک و فرمهای متعدد و همچنین فرایندهای پشتیبانی متعدد نظیر بررسی اولیه فایل، تخصیص پرونده، گزارشهای موقت و… بود و اتفاقاً اکثریت قریببهاتفاق اینها هم بهصورت دستی انجام میشدند.

برای تغییر این سفر، تیم رهبری بانک کل فرایند را دوباره اختراع کرد. تیم برای سرعتبخشیدن به پیشتأییدیهها، پایگاه دادهای از دهها میلیون خانوار آمریکایی را ایجاد کرد که ویژگیهای اعتبار، دارایی و درآمد را با استفاده از منابع داده داخلی و خارجی ترکیب میکرد. این دادهها به تیم رهبری اجازه میداد تا پیشنهادهای از پیش تأییدشده شخصیسازیشدهای را ایجاد کند که کاربران میتوانند با یک کلیک ساده، آنها را انتخاب و استفاده کنند. تیم رهبری یک تجربه موبایلاولی (Mobile-First) برای مشتریان ایجاد کرد تا مشتریان بتوانند در آن پیشنهادهای خود را بر اساس دادههای زمان واقعی شخصیسازی کنند و فرمهای از پیش پرشده را در تلفنهای همراهشان (یا به کمک کارمند بانک) نهایی کرده و در اختیار سیستم قرار دهند. ضمن اینکه تیم با اتوماسیون فرایندها و وظایف کلیدی و همچنین توسعه ابزارهای دیجیتال برای اپراتورها، بهرهوری را در سیستم افزایش داد. مدرنسازی سیاستهای اعتباری توسط تیم باعث شد امکان استفاده بیشتر از دادهها در پذیرهنویسی فراهم شود و در عین حال، کنترل ریسک نیز برای بانک بهبود یابد.

بدیهی است فعالسازی همه این نوآوریها مستلزم استفاده از فناوریهای کلیدی و قابلیتهای دادههاست. مثل پلتفرمهای دادههای مشتریان، مدلهای هوش مصنوعی و یادگیری ماشین، محصولات مبتنی بر داده، برنامههای دیجیتال برای مشتریان، ابزارهای گردش کار و مواردی از این دست که روی یک زیرساخت مبتنی بر ابر استقرار یافتهاند.

در مجموع، میتوان گفت که این تحول دیجیتال به بیش از دو جین برنامههای مدیریت تحول، آموزش، ابزار و فناوری و امثال آن در مراکز تماس و شعب و واحدهای عملیاتی پشت پرده نیاز داشت، اما با عملیشدن طرح و با گذشت حدود 18 ماه پس از راهاندازی اولیه، فرایند تأیید از 28 روز به 7 روز کوتاهتر شد. این تحول عظیم به بانک این فرصت را داد که به یکی از اصلیترین منابع تضمین وام تبدیل شده، تا 35 درصد در سودآوری و درآمدزایی خود رشد داشته باشد و در عین حال، هزینههای خود را نیز تا 20 درصد کاهش دهد.

قابلیتهای مورد نیاز برای پیشیگرفتن از رقبا

هر شرکتی که به سبقتگرفتن از رقبا، دستیابی به مزیتهای رقابتی دیجیتال و موفقیت علاقهمند است، باید سختیهایی را که بانک ذکرشده تحمل کرد، به جان بخرد، اما نحوه تکرار موفقیت بانک مورد نظر برای شرکتهای دیگر هم خودش مسئله مهمی است. هر شرکت، برای دستیابی به تحول دیجیتال در این مقیاس، نیازمند بازطراحی و اختراع دوباره فرایندهاست؛ به عبارتی سیمکشی دوباره (Rewired) قابلیتها که در تیتر کتاب مککنزی (سیمکشی دوباره: چگونه در عصر دیجیتال و هوش مصنوعی رقابت کنیم) هم به آن اشاره شده بود. اما کدام قابلیتها را اختراع دوباره یا سیمکشی دوباره کنیم؟ مطالعات صورتگرفته روی بیش از 200 جریان تحول دیجیتال و هوش مصنوعی در مقیاس بزرگ، قابلیتهایی را که به سیمکشی دوباره نیاز دارند، مشخص کرده است. در ادامه شش قابلیت اصلی از این موارد را بررسی میکنیم.

1. ایجاد نقشهراههای تحول جاهطلبانه و متمرکز: این امر مستلزم آن است که رهبران کسبوکارها تلاشهای خود در حوزههای مختلف و خاص (نظیر سفرها یا فرایندها) را که برای مشتریان از اهمیت بالاتری برخوردارند و میتوانند ارزشآفرینی بالایی داشته باشند، هماهنگ کنند.

2. ساختن ویترینی از استعدادهای دیجیتال باکیفیت: یک رهبر هوشمند که برای تحول دیجیتال و هوش مصنوعی کسبوکارش تلاش میکند، باید بتواند تیمی متشکل از مهندسان درجهیک را جذب کند و به آنها امکان و فرصت پیشرفت بدهد (مثلاً از طریق استقلالدادن یا قرار دادن مسیرهای پیشرفت در پیش روی آنها). این ویترین پر از استعدادهای دیجیتال درخشان کسبوکار را به سمت تحول حقیقی و ارزشآفرینی سوق خواهد داد.

3. یک مدل عملیاتی مبتنی بر راهکارهای جامع دارای اولویت که در عین حال از طیف گستردهای از مشاغل، منابع و استعدادهای متقابل نیز برخوردار است: برای دسترسی به یک تجربه End-to-End داشتن چنین مدل عملیاتی الزامی است.

4. یک محیط فناوری توزیعشده با شیوههای مهندسی نرمافزار مدرن: محیطی که به کل سازمان (نهفقط حوزه فناوری اطلاعات آن) اجازه میدهد تا راهحلهای دیجیتال و مبتنی بر هوش مصنوعی را توسعه دهد.

5. محصولات مبتنی بر داده و معماری مدرن دادهها: این دست محصولات استفاده از دادهها را برای بخشهای مختلف سازمان بهمنظور پیادهسازی و اجرای برنامههای خود تسهیل میکند.

6. تغییر سبک مدیریت: بهمنظور کسب اطمینان از اتخاذ راهحلهای دیجیتال و تسهیل استفاده (و استفاده مجدد) از آنها در سراسر سازمان، به شکلی بسیار مقیاسپذیرتر تغییر سبک مدیریت امری ضروری است.

ارزیابیهای کورکورانه صورتگرفته روی رهبران دیجیتال و عقبماندههای دیجیتال نشان میدهد که رهبران دیجیتال و شرکتهای پیشرو، از منظر این شش قابلیت بهطور کامل با عقبماندهها تمایز دارند. با نیمنگاهی به سیستمهای دیجیتال میتوان دریافت که همه این شش قابلیت در زیرساختهای سازمانی آنها به شکلی کاملاً برجسته ساری و جاری است. هیچکس موفقیت خود و راه رسیدن به این موفقیت را توضیح نمیدهد، اما واقعیت این است که همه بهدنبال این موفقیت هستند. همه به موفقیت و نحوه رسیدن به آن نیاز دارند. این شش قابلیت نشان میدهد که برای موفقیت، این فناوریها نیستند که تمایز ایجاد میکنند، بلکه ارزشآفرینی حقیقی را قابلیتها و مدلهای عملیاتی انجام میدهند. به مرور زمان، این قابلیتها و مدلهای عملیاتی هستند که تجارب مشتری را بهبود میبخشند، پاداشهای مالی به ارمغان میآورند و هزینههای واحد را کاهش میدهند.

اگرچه این پژوهشها و نتایج آنها صرفاً بر صنعت بانکداری متمرکز بوده، اما میتوان نتایج، الگوها و دستاوردهای آن را به هر صنعت دیگری تعمیم داد؛ خواه خدمات باشد، خواه محصولات یا شرکتی دارای مدل B2B و B2C باشد. نکته اینجاست که دستیابی به تحول دیجیتال و هوش مصنوعی، یک «پروژه ویژه» نیست که بتوانید بخشی از نیرو، انرژی و زیرساختهای خود را به آن اختصاص دهید. برای دستیابی به این هدف، کل سازمان باید قادر به ارائه نوآوری دیجیتال باشد که مستلزم مجموعهای جامع از قابلیتهاست. تلاشکردن مهم است، اما پاداش و نتیجه این تلاشها هم اهمیت زیادی دارد!